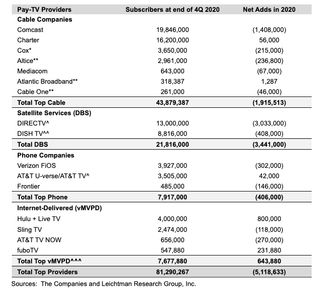

Was die katastrophalen Folgen des Kaufs von DirecTV im Jahr 2015 durch AT & T in Höhe von 49 Milliarden US-Dollar weiter unterstreicht, verlor die Plattform im vergangenen Jahr nach Schätzungen der Leichtman Research Group (LRG) 3,033 Millionen Kunden.

Die vierteljährliche US-Pay-TV-Kundenliste von LRG umfasst nun 16 Kabel-, Satelliten-, Telekommunikations- und virtuL MVPD-Plattformen, die 95% des US-Marktes abdecken. Abgesehen von nur wenigen vMVPDs, die keine Daten melden — insbesondere YouTube TV und Philo— sagte LRG, dass der US-Pay-TV-Markt im Jahr 2020 etwa 5,12 Millionen Netto-Video-Abonnenten verloren habe, verglichen mit einem Pro-Forma-Nettoverlust von etwa 4,795 Millionen im Jahr 2019.

Es war, wie bereits berichtet, das schlechteste Jahr für cord Cutting. Jemals.

Und BEI& T machte es noch viel schlimmer.

BEIM&T kombiniert Berichterstattung für DirecTV, Legacy-Service U-verse TV und vor kurzem IP-basierte Plattform ins Leben gerufen BEI&T TV in einer Werbebuchung nennt es „Premium-TV.“ Mit AT & T, das jetzt AT & T TV priorisiert und es beispielsweise mit drahtgebundenem Glasfaser-Breitband bündelt, schlägt LRG vor, dass das Wachstum der neuen Plattform den Rückgang von U-Verse, das nicht mehr verkauft wird, nur knapp ausgleicht.

AT&T hat kürzlich seinen virtuellen MVPD-Dienst AT&T TV Now mit AT&T TV kombiniert, aber die Kundenleistung des vMVPD wurde für das gesamte Jahr 2020 ausgebrochen, was zu einem etwas erheblichen Verlust von 270.000 Kunden für das Jahr führte. BEI& hat T Ende 2018, als es fast 2 Millionen Kunden hatte, steile Rabatte für sein dünnes Bündel eingestellt und blutet seitdem aus.

LRG versucht unterdessen, DirecTV vollständig abzubrechen, und schätzt, dass die Satelliten-TV-Einheit den größten Teil der erstaunlichen Video-Kundenverluste von AT& T ausmacht.

Von den 16 Pay-TV-Plattformen, die in der LRG-Bilanz 2020 befragt wurden, meldeten 11 Verluste für das Jahr mit insgesamt 6,249 Millionen Kunden. Die 3,033 Millionen verlorenen Kunden von DirecTV machten 49% dieser Summe aus. Zusammengenommen belaufen sich die gesamten Pay-TV-Verluste von AT& T bei DirecTV und AT& T TV Now auf mehr als 3,3 Millionen Kunden und machen fast 53% der gesamten Pay-TV-Verluste aus.

BEI& T und sein DirecTV-Betrieb machten 2019 mit 62% einen noch größeren Anteil an den Pay-TV-Verlusten aus, wobei die vier Pay-TV-Plattformen der Telekom zusammen fast 4,1 Millionen Kunden verloren.

BEIM&T ist derzeit dabei, seinen gesamten Pay-TV-Betrieb auszugliedern, ihn auf rund 16.25 Milliarden US-Dollar zu bewerten und eine Minderheitsbeteiligung an die Private-Equity-Gesellschaft TPG zu verkaufen. Es ist eine ziemlich bemerkenswerte Ablenkung von Reichtum und gutem Willen der Verbraucher.

Was würde passieren, wenn sich die breitere US-Pay-TV-Branche auch BEI& T’s Pay-TV-Assets abspalten würde?

Ohne Berücksichtigung der&T-Plattformen ergaben die verbleibenden Dienste in der LRG-Umfrage einen Nettoverlust von rund 1,857 Millionen Kunden für 2020. Wenn Sie auch die enormen Verluste von & T aus der LRG-Gleichung von 2019 herausrechnen, betrug der gesamte Schnurschnitt in diesem Jahr nur rund 796,000. So haben sich die Kundenverluste für den Rest des linearen Videogeschäfts im vergangenen Jahr effektiv mehr als verdoppelt, aber die Gesamtzahlen scheinen nicht ganz so atemberaubend zu sein.

Aufgrund von Unternehmensfusionen sowie Änderungen der Zählmethoden und der Einbeziehung von Unternehmen in die Bilanz rät Bruce Leichtman, der Direktor von LRG, verständlicherweise davon ab, dass wir Möchtegern der Datenwissenschaft mit Jahresvergleichen seiner Quartalsberichte zu verrückt werden.

Aber mit AT& T aus dem Weg, können wir klarer machen, was mit einem reifen Geschäft passiert, das heutzutage schneller erodiert.

Leichtman zählte die gleichen sieben Kabelunternehmen in seinen Berichten zum Jahresende 2019 und 2020, und die Verluste der Kabelfernsehkunden beschleunigten sich im vergangenen Jahr um 23% auf 1,916 Millionen. Da die größeren Kabelunternehmen auf der Liste Video nicht so aufgegeben haben wie kleinere Betreiber, sind die TV-Verluste in der gesamten Kabelindustrie wahrscheinlich bedeutender. Es ist bemerkenswert, dass Comcast, das immer noch viel Wasser auf seine X1-Plattform gießt, im Jahr 2020 mehr als 1,4 Millionen lineare Pay-TV-Kunden verloren hat.

Charter Communications gewann letztes Jahr 56,000 Spectrum TV-Kunden hinzu, wobei viele der Ergänzungen mit einem pandemiebedingten Rekord von 2.215 Millionen Breitbandkunden einhergingen. Charter unterzeichnete so viele High-Speed-Internet-Kunden im vergangenen Jahr, dass nur ein marginaler Prozentsatz von ihnen auch traditionelle lineare Video auf Zwei-Jahres-Förderung zu nehmen wählen, um das Unternehmen in den schwarzen Zahlen auf Video-Kundenwachstum setzen.

Das Ergebnis hätte anders ausfallen können, wenn Charter diesen Kunden ein Produkt wie Xfinity Flex anbieten könnte, das OTT-Gerät, das Comcast nur für Breitbandkunden kostenlos zur Verfügung stellt. Tom Rutledge, Chairman und CEO von Charter, räumte Anfang dieser Woche bei einer Veranstaltung von Morgan Stanley vor Investoren ein, dass sich die Prioritäten des Unternehmens auf kostengünstige Produkte verlagern, die den Verkauf von Konnektivitätsdiensten erleichtern.

Ebenfalls bemerkenswert: Die Satellitenverluste von Dish Network stabilisierten sich — das Gerät verlor 408,000-Kunden in 2020, nachdem es in 511,000 in 2019 ausgeblutet war. Und vMVPD Wachstum abgeflacht, mit Marktführer Hulu gewinnt nur 800.000 Kunden vs. 1,5 Millionen im Jahr 2019.

Aktuelle Nachrichten