Cette année, nous analyserons la météo plus en détail, puis l’impact sur les ventes, et à partir d’une analyse plus générale du marché des sports de neige, nous présenterons les chiffres de la saison 2012/2013 en ventes de snowboard. Etude de marché, analyse et texte de Rémi Forsans.

Il serait difficile de commencer cet article sans mentionner la quantité massive de neige qui est tombée sur les chaînes méridionales des Alpes et des Pyrénées la saison dernière, atteignant des niveaux records. La petite station de Cauterets-Hautes-Pyrénées en France était officiellement la plus enneigée du monde avec environ six mètres au sommet de ses pentes – Cauterets est arrivée au-dessus de la très réputée montagne Mammouth aux États-Unis.

Il serait difficile de commencer cet article sans mentionner la quantité massive de neige qui est tombée sur les chaînes méridionales des Alpes et des Pyrénées la saison dernière, atteignant des niveaux records. La petite station de Cauterets-Hautes-Pyrénées en France était officiellement la plus enneigée du monde avec environ six mètres au sommet de ses pentes – Cauterets est arrivée au-dessus de la très réputée montagne Mammouth aux États-Unis.

Comme chaque année, SOURCE se pose inlassablement la même question : quel a été l’impact sur notre industrie ? Évidemment, nous nous attendions à une baisse car nous avons enregistré une réduction de -12 à -13% des unités de vente vendues (comme indiqué dans notre article sur les précommandes 2012/13 dans la SOURCE #62).

Comme la saison dernière, il faut dire que si l’hiver 2012/2013 a été exceptionnel du point de vue des coureurs et plutôt positif pour les magasins de sports d’hiver en station, les magasins de la ville ont connu une période difficile et ont malheureusement continué à souffrir d’une réduction des marges, ce qui est assez compliqué à comprendre de l’extérieur du métier. Cela a été corroboré par les leaders du marché interrogés à ce sujet (voir SOURCE #64). A commenté Andi Aurhammer, Marketing international chez Nitro Snowboards: « Je pense que les temps sont durs partout. Bien sûr, les conditions d’enneigement étaient bien meilleures que l’année dernière mais il semble qu’il y avait tout simplement trop de produits sur le marché… » ou Wolfgang Buchwieser, Directeur des ventes et du marketing chez RIDE Snowboards Europe: « Je suis presque certain que toutes les marques ont ressenti l’impact de la quantité de neige tombée en Europe… presque toutes les marques se sont débarrassées de leur stock, mais comme la neige est arrivée en retard, les prix ont chuté. La saison a donc été mitigée en termes de marges. »

Météo favorable et chutes de neige exceptionnelles

Météo favorable et chutes de neige exceptionnelles

Malgré ce que l’on peut penser, la période janvier-juin 2013 a tout de même été l’une des plus chaudes que la planète ait connues avec 0,59°c de plus que la moyenne du 20e siècle. En fait, c’était même le septième plus chaud jamais enregistré sur notre planète. Dans le même temps et plus localement, le froid persistant en Europe a prolongé l’hiver pour les coureurs les plus avides et fait du mois de mars le plus froid depuis 1883 en Grande-Bretagne, 1845 en Belgique et 1922 en Suisse.

De mémoire, il semble que cela fait longtemps que tant de neige est tombée, la carte ci-dessous montre que l’hémisphère nord a gelé et blanchi considérablement cet hiver. Pour les participants européens, il n’y a aucun doute; l’hiver 2012/2013 a apporté plus de poudre que quiconque n’en a vu depuis des lustres. Les réseaux sociaux l’ont confirmé avec des millions d’images de taches recouvertes de poudre, faisant régulièrement le plein de nos imaginations et de nos appétits.

Le marché mondial des sports d’hiver 2012/2013

Récapitulatif : Le marché mondial des sports d’hiver (étude de Laurent Vanat) est apprécié dans environ 80 pays et plus de 2000 stations de ski (un lieu est considéré comme une station s’il dispose de plus de cinq remontées mécaniques).

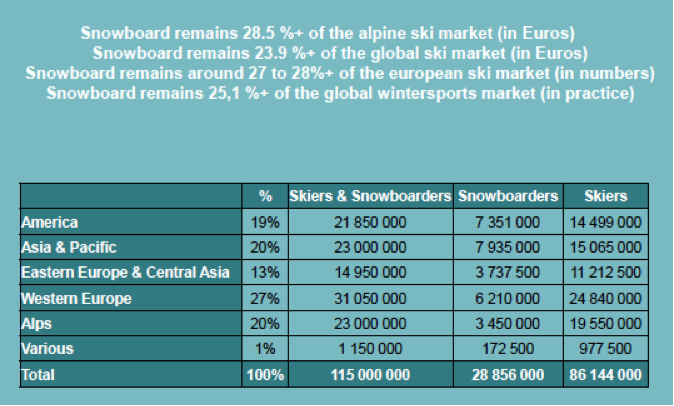

Pour la saison 2012/2013, nous estimons le nombre total de participants à environ 115 millions, tous sports confondus. Le nombre de jours de ski s’élève à environ 400 millions par an dans le monde. Les pays phares en nombre de stations et de remontées mécaniques sont toujours l’Autriche, les États-Unis, le Japon et la France avec plus de 200 stations et environ 3000 remontées mécaniques par pays.

Selon Laurent Vanat : » Les régions d’Europe de l’Est et d’Asie-Pacifique fournissent 33% des skieurs mondiaux mais ne représentent que 23% des journées de ski. Ces régions constituent le potentiel de développement futur du marché. »

D’après mes propres estimations et en réutilisant les conclusions de Laurent Vanat, nous pouvons obtenir la répartition géographique de la participation:

Le marché européen du ski et du snowboard 2012/2013

En 2012, selon NPD (leader mondial des études de marché grand public) et basé sur des panels de consommateurs, le marché global des équipements de ski en Europe (34 pays) sans snowboard représente environ 1870 millions d’euros de prix de vente contre 355 millions d’euros pour les équipements de snowboard avec 149 millions de services (location et réparation). Dans le même souffle, NPD affirme que les ventes de vêtements conçus pour ces sports ont rapporté 1952 millions d’euros contre 389 millions d’euros en snowboard. Le problème est que la frontière entre eux est floue car les utilisateurs et de nombreux consommateurs ne peuvent plus faire la différence entre une marque de ski et une marque de snowboard.

Selon mes propres calculs basés sur les chiffres fournis par l’industrie elle-même, nous pouvons fixer le chiffre d’affaires public (vente) des équipements vendus en Europe (24 pays) à 241 millions d’euros, soit une baisse de 14%. Cette forte baisse du chiffre d’affaires concerne 47% des snowboards, 30% des bottes et 23% des fixations. Au total, les équipements pour hommes ont atteint 174 millions, soit une baisse de 20% alors que la part de marché des femmes est assez stable à environ 52 millions. Les équipements destinés aux enfants de moins de 14 ans sont également stables à 9 millions. Le chiffre d’affaires du snowboard a donc reculé chez les hommes au cours de la saison hivernale 2012/2013.

Sur une population mondiale de sports d’hiver estimée à 115 millions de personnes en 2012, la part des snowboardeurs est d’environ 29 millions, soit 25% des passionnés, une augmentation en nombre réel mais une diminution par rapport au nombre de skieurs par rapport à l’année dernière. Europe occidentale et Alpes, avec environ 9.6 millions de coureurs, c’est la première place mondiale avec environ un tiers des participants, suivie par l’Amérique du Nord et la zone Asie/Pacifique (Japon, Chine, Corée). Les États-Unis comptent 7,3 millions de snowboardeurs, soit plus de 50% du nombre de skieurs (alpin et freeskiers) et cela est dû à la culture. L’Europe, soutenue par de puissants lobbies industriels et éducatifs, conserve la domination du ski.

Le marché européen du snowboard 2012/2013

Proche de nos prévisions automnales, les ventes totales d’équipements (planches/bottes/fixations) en sell-in ont souffert de 11,9% (en nombre total de pièces) cet hiver. Le secteur le plus touché a été celui des bottes, qui a lui-même vu une baisse des unités vendues de plus de 15%, suivi des fixations puis des planches

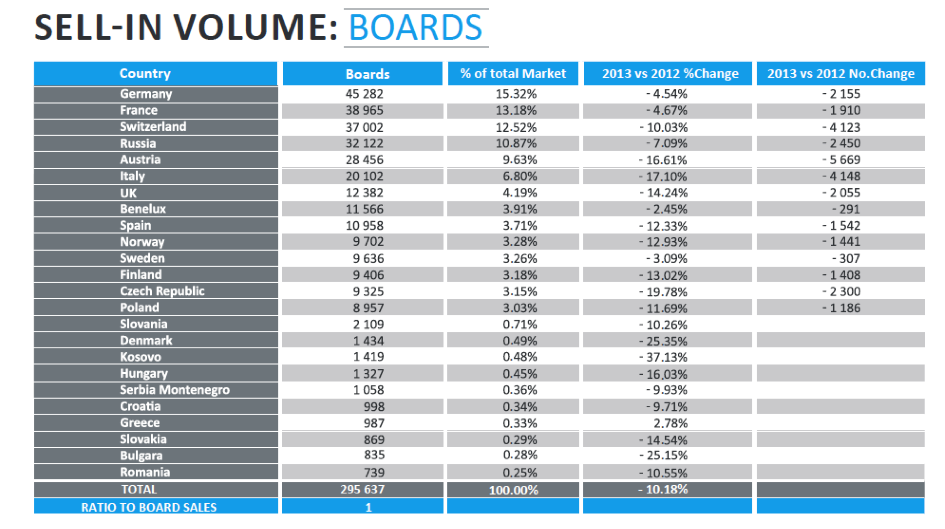

Au total, le nombre de planches vendues en Europe était de 296 000 planches pour 322 000 paires de bottes et 304 000 paires de fixations. Ce sont encore une fois les pays alpins européens historiques qui paient cher, perdant 5 à 17% en moyenne par pays. L’Autriche, la Suisse et l’Italie sont les marchés qui ont le plus perdu avec environ 14 000 cartes perdues au total de ces trois pays seulement. Cette année est une année exceptionnelle pour plus d’une raison et nous ne pouvons noter aucune augmentation des ventes dans l’un des 24 pays de l’enquête, même la Russie a montré une réduction pour la première fois depuis le début de l’étude.

Le marché en Europe : Chiffre d’affaires basé sur le prix de détail

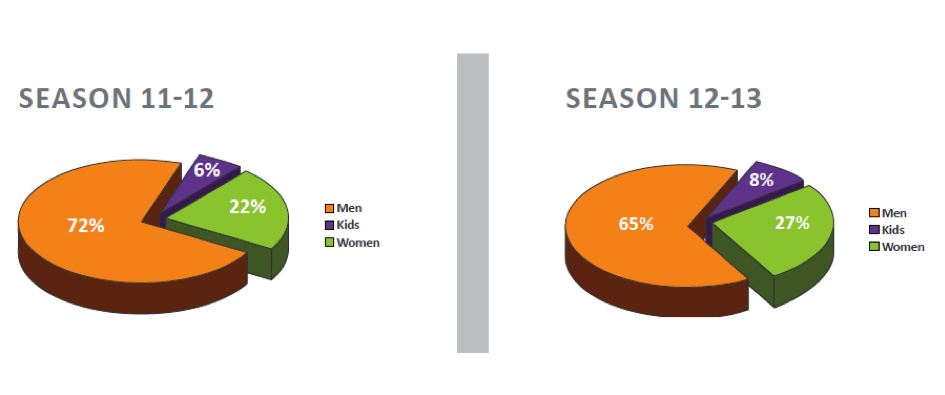

Le marché européen global se situe donc autour de 240 M€ (basé sur le prix de détail), ce qui représente une baisse de 14% par rapport à l’année dernière. Cette baisse met un terme à la hausse des prix des produits qui n’avait cessé d’augmenter depuis plusieurs années. En termes de répartition par segment, cela équivaut à:

• 72% produits pour hommes v. 77% la saison dernière.

* 24% de produits pour femmes contre 19% la saison dernière.

• 4% produits pour enfants contre 3% la saison dernière.

Sur les 240 millions d’euros, 47% du chiffre d’affaires (112 millions d’euros) provient des ventes de snowboard, contre 45% l’année précédente.

TENDANCES 2012/2013:

61.5% ( contre 60% l’année précédente) des ventes européennes n’ont été générées que par cinq pays, la quatrième place étant détenue par la Russie. Cette montée en puissance renforce l’importance des pays alpins mais ce sont ces mêmes pays qui ont perdu le plus d’unités vendues.

Part de marché en Europe PAR MARQUE :

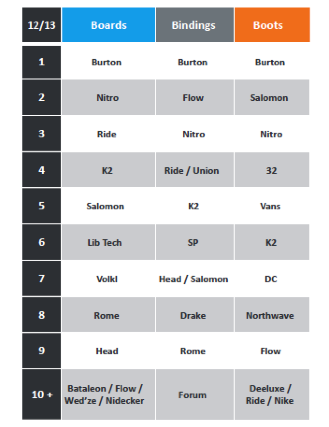

L’analyse croisée des informations partagées par l’industrie nous permet d’estimer chaque année la position des marques en Europe selon les segments de produits : Burton reste le leader incontesté du marché sur tous les fronts (tableau 2). Nitro snowboard reste à la deuxième place pour les planches et gagne une place dans les fixations. Ride se bat une nouvelle fois avec brother K2 pour la troisième place sur le podium des marques européennes de planches. Salomon reste solide cette année encore, consolidant sa cinquième place sur le marché européen. Lib Tech fait partie des premières marques européennes depuis deux ans et réaffirme sa position de force mais Volkl a pris la place occupée par Bataleon l’an dernier, cette dernière n’étant pas en mesure de reproduire les résultats de 2012.

Distribution:

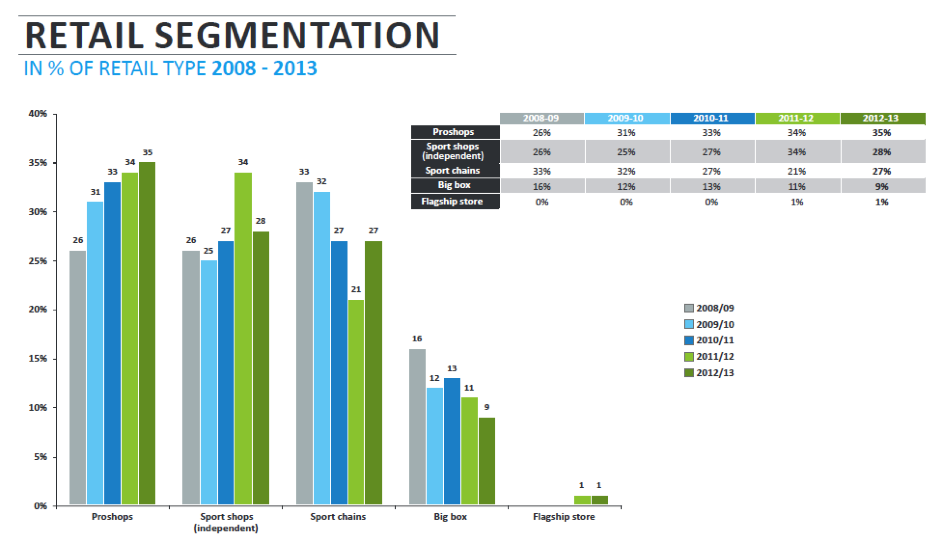

Dans la même veine que la saison dernière, la distribution en ville par rapport aux stations balnéaires a légèrement diminué pour atteindre 61% de part de marché (en biens durs), ce qui a entraîné une perte de 1% au profit des ventes en station. La part des produits destinés à la location a augmenté de manière significative pour s’établir à 27% (+4%), cette chute de neige abondante a vraiment profité aux entreprises de la station qui ont connu une excellente nouvelle saison. Depuis maintenant cinq saisons, les magasins professionnels spécialisés continuent de renforcer leur part de marché à 35% des ventes totales contre 34%, 33% et 31% au cours des trois années précédentes. Les pro shops restent donc largement dominants. Les magasins de sport indépendants dont la contribution en 2011/2012 a été catapultée au même niveau que les magasins professionnels se sont légèrement affaiblis pour revenir autour de leur niveau de 2010/2011 de 28%.

Ce recul porte la part des magasins de sport indépendants au même niveau que les chaînes de magasins nationales / européennes. Les magasins à grande surface continuent de perdre des parts de marché dans le snowboard. Le snowboard s’installe dans une distribution spécialisée ou spécifique et cela contribue à différencier le sport de la majorité des amateurs de sports d’hiver traditionnels qui sont plus enclins à visiter les grands noms et les distributeurs.

Segmentation du marché: par prix, par discipline, par sexe

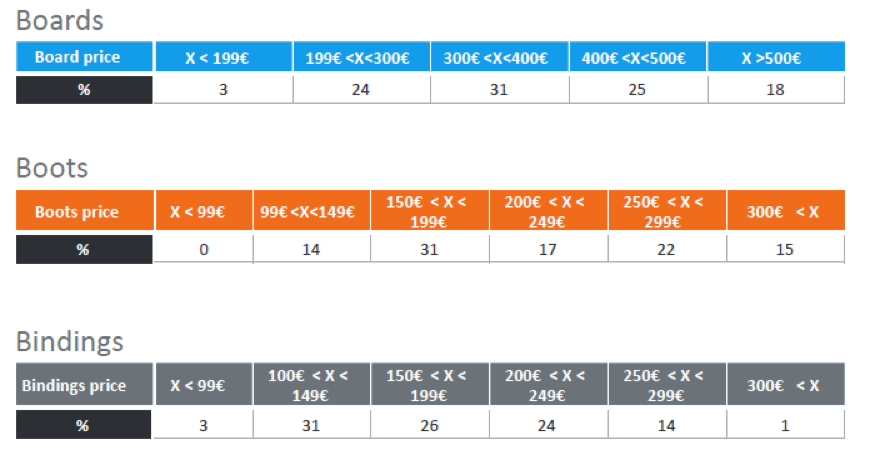

Les snowboards pour hommes entre 200 € et 400 € (prix de vente) ne représentent plus que 55% des produits vendus, le segment a encore baissé cette année avec un prix moyen tiré vers le bas. Les 300 à 400 € restent le leader du segment avec 31% du chiffre d’affaires total (tableau 4). Les produits de plus de 400 € restent stables tandis que les produits de moins de 200 € sont passés de 1 à 3% du marché.

Dans le même souffle, on note une baisse de la valeur moyenne du panier d’achat dans les bottes avec des produits de moins de 200 € passant de 43% en 2011/2012 à 45% l’hiver dernier. Cette tendance a encore été accentuée dans le segment des reliures avec une augmentation de 54% à 60% pour les produits de moins de 200 €.

En conséquence, et pour la première fois depuis des siècles, le panier moyen de planches /bottes /fixations est en baisse en Europe. Jusqu’à présent, nous misions beaucoup sur la hausse de la valeur pour compenser la baisse des effectifs et l’hiver 2012/2013 marque donc un tournant avec une baisse globale du chiffre d’affaires du snowboard européen de l’ordre de 14%.

En matière de discipline, pas de surprise majeure, le freestyle et le freeride/freestyle se disputent la première place année après année mais l’hiver 2012/2013 a vu le freestyle pur décrocher, tombant comme une pierre à 34% des ventes contre 47% l’hiver précédent. Le leader du segment freeride/ freestyle a atteint 43% des ventes. Les segments freeride/backcountry et touring continuent d’accélérer chez les participants plus âgés et les amateurs de sports de plein air, atteignant 23% des ventes totales de snowboard. Les fabricants, petits et grands, sont entrés dans ce créneau encore innovant. Chez les femmes, le segment freeride/ freestyle occupe également une place importante, absorbant plus de 55% des participants. Contrairement à l’année dernière, la participation des femmes ainsi que des enfants de moins de 14 ans s’est renforcée cette année, inversant le déclin regrettable de l’année dernière. Nous revenons à des niveaux de participation plus acceptables et cela ravive l’espoir d’avoir un sport ouvert à tous et attrayant pour les enfants.

CONCLUSION :

Il faut admettre que la baisse des ventes est incontestable. Cette année, il a atteint le chiffre d’affaires ainsi que les volumes de ventes. Dans le même temps, et comme nous l’avons vu plus haut, le nombre de participants ne semble pas avoir diminué. Alors que se passe-t-il ? En fait, tout comme le marché du surf, bien que le nombre de participants ne cesse d’augmenter, la consommation semble stagner ou diminuer. Malgré des hivers absolument exceptionnels et des records pour les coureurs, il semble que notre industrie régresse. Les petits fabricants sont en difficulté et les usines doivent se restructurer.

La crise économique dont on parle tant a peut-être finalement réussi à nous rattraper pour éroder suffisamment le porte-monnaie de nos consommateurs pour qu’ils préfèrent conserver leur équipement une saison de plus ou même louer du matériel plus moderne pour ne pas avoir à débourser le prix d’achat. Plus que jamais, et c’était déjà mon message des années précédentes:

– D’abord, prenons soin de toutes nos tranches d’âge de consommateurs, enfants ou seniors sans exception, sans exclure personne. Porté par des aventuriers des temps modernes comme Xavier De Le Rue et Jeremy Jones, le snowboard touring est une grande opportunité tant que le matériel ne cesse de se développer, de devenir plus léger et plus pratique à utiliser. Combien de personnes auraient déjà abandonné le ski si elles devaient s’asseoir dans la neige à chaque fois qu’elles clipsaient et décrochaient leurs fixations?

– Deuxièmement, arrêtons de mettre à jour nos gammes et travaillons plutôt à conserver les produits leaders dans nos catalogues sur plusieurs saisons. Ces mises à jour trop régulières, visant à ostraciser les participants dont l’équipement est devenu de la vieille école, ont contribué à tuer la planche à voile… ne faisons pas répéter l’histoire mais tirons les leçons des expériences passées.

– Troisièmement, ne produisez que ce que nous avons vendu… nous éviterons le drame des rabais trop tôt dans la saison qui tuent les marges tout au long de la chaîne d’approvisionnement.

Malheureusement, la première analyse des ventes de produits 2013/2014 n’indique qu’une légère baisse – il est temps de passer à la vitesse supérieure.