Tu empresa tiene varios números que van en documentos oficiales. Como el negocio tiene diferentes obligaciones, son tratados por diferentes departamentos de HMRC. Para identificar a su empresa, todos le atribuyen códigos.

Entonces, ¿qué son exactamente estos códigos? Para aquellos que tienen negocios existentes, es posible que haya oído hablar de UTR, que también se conoce como un número de referencia fiscal único. Este es solo uno de los muchos códigos que necesita conocer para su negocio. Hay otros códigos que se asignan a su negocio.

Del mismo modo, si planea iniciar su negocio en el Reino Unido, deberá familiarizarse con UTR y otros códigos similares, ya que esto lo ayudará en sus operaciones comerciales. Sin embargo, sabemos que no es tan fácil, ya que puede implicar manejar un montón de papeleo.

Para una persona que no se ocupa de contabilidad ni de teneduría de libros todos los días, los nombres y los propósitos de estos códigos son bastante confusos. Así que vamos a resolverlos rápidamente. Y no olvide que siempre puede confiar en nosotros sus servicios de contabilidad o contabilidad en línea.

- Referencia única del Contribuyente (UTR)

- Guarde las Fechas para los Requisitos de Presentación Anual

- Número de referencia de PAYE del empleador & Dónde Encontrarlo

- Oops. Has pagado de más a un Empleado?

- Código fiscal

- Número de referencia de la Oficina de Cuenta

- Número de registro de IVA

- Una Nota sobre las declaraciones de IVA

Referencia única del Contribuyente (UTR)

Guarde las Fechas para los Requisitos de Presentación Anual

Después de configurar los formularios y pagos de una Sociedad Limitada para presentar, todos con plazos diferentes.

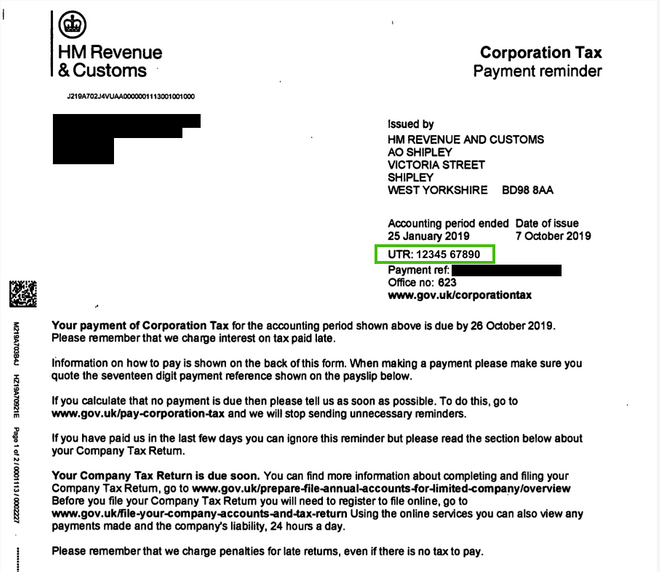

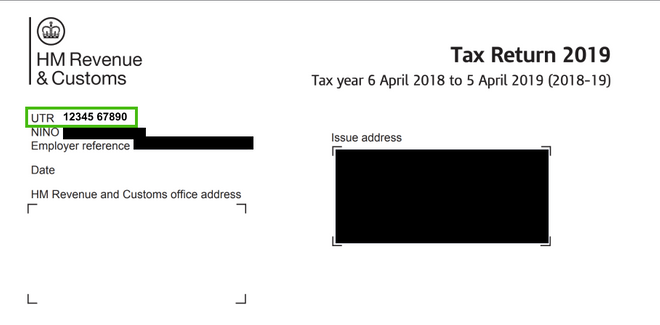

La Referencia Fiscal única (UTR) es un número de 10 dígitos proporcionado por HMRC cuando una persona se registra para autoevaluación o crea una Sociedad Limitada. Necesitará el número UTR de su empresa al presentar la Declaración de Impuestos de la empresa.

HMRC también emite UTR para individuos. Se llaman lo mismo y tienen 10 dígitos de longitud, pero el UTR de su empresa y el suyo propio son diferentes. Las personas que trabajan por cuenta propia, los comerciantes individuales y los propietarios de negocios utilizan sus Referencias de Contribuyentes únicas para presentar sus declaraciones de impuestos a HMRC. Un Número de Referencia de Contribuyente Único va en los formularios de autoevaluación.

Dado que el Número de Referencia Fiscal Único se incluirá en el formulario de autoevaluación, algunos se preguntarán: ¿el Número de Referencia Fiscal Único es el mismo que el número de Seguro Nacional (NI)? La respuesta es no. El número de NI se utiliza para el sistema de seguridad social del Reino Unido. De hecho, HMRC le solicitará su número de NI cuando se registre en UTR.

Ahora puede preguntar: ¿ qué sucede si pierdo el número UTR de mi empresa? En este caso, puede solicitar un número UTR de empresa en línea, siempre que su empresa esté registrada en Companies House. Solo necesita proporcionar el nombre de su empresa registrada y el número de registro. Una vez que haya completado este proceso, recibirá el UTR de su empresa en la publicación de su dirección comercial registrada.

Número de referencia de PAYE del empleador & Dónde Encontrarlo

Oops. Has pagado de más a un Empleado?

todos cometemos errores. Esto es lo que debes hacer en caso de que eso suceda.

El Número de referencia del empleador, también conocido como ERN en breve, consiste en un conjunto único de letras y números utilizados por HMRC para identificar su negocio. El número de referencia del empleador consiste en un número de oficina HMRC de tres dígitos y un número de referencia exclusivo de su negocio.

Se da un número de referencia de PAYE de empleador a cada empresa que contrata a personas y ha establecido el esquema de pago por ingresos (PAYE).

Tenga en cuenta que no todos los empleadores que tienen empleados necesitan lidiar con el pago, aunque todos los empleadores deben mantener los registros de nómina en orden.

¿Cuándo una empresa no necesita PAYE? Cuando ninguno de sus empleadores gana más de £118 a la semana y no hay gastos ni beneficios. Además, ninguno de los empleados debe tener otro trabajo o una pensión.

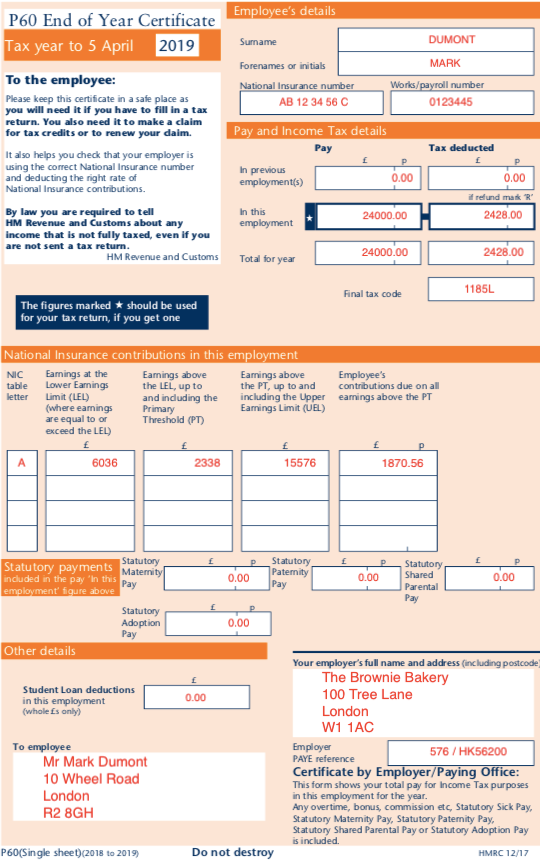

Si alguna entidad registrada en PAYE emplea personal, el número de referencia de PAYE es algo de lo que no puede prescindir. Va en todos los documentos de nómina (PAYE) entregados a los empleados y presentados al HMRC. Por lo tanto, se puede encontrar en las nóminas y formularios como P45 y P11D.

El número de referencia de PAYE también se puede usar cuando los empleados solicitan préstamos estudiantiles, créditos fiscales y otras solicitudes.

Entonces, ¿cómo encontrar el número de referencia de PAYE del empleador? Un lugar obvio para verificar es un formulario P60, un aviso sobre el salario bruto de un empleado, los impuestos pagados, las contribuciones al Seguro Nacional, etc. El empleador está obligado a preparar y entregar formularios P60 cada mes de abril.

Justin tiene seis empleados trabajando en su propia agencia de diseño. Cuando se registró por primera vez como empleador, HMRC envió un paquete de bienvenida para empleadores que incluía un número de referencia de PAYE. Después del aniversario de su primer año de oficina, uno de sus empleados decidió renunciar. Se aseguró de haber colocado el Número de referencia de PAYE del Empleador en P45 para su personal anterior.

Aquí hay un ejemplo de referencia de PAYE:

Como este número identifica al empleador, no al empleado, una persona puede tener diferentes números de referencia de PAYE del empleador en documentos de diferentes empleadores.

Ann trabaja en una librería de lunes a viernes y en un café los fines de semana. Así que recibe 2 juegos de nóminas y papeles de nómina que contienen diferentes números de referencia de PAYE, uno para el café y el otro para la librería.

Código fiscal

Este también aparece en las nóminas, pero tiene un propósito diferente. El código tributario es utilizado por los empleadores y proveedores de pensiones para calcular cuánto Impuesto sobre la renta debe pagar una determinada persona.

Se aplican diferentes tipos impositivos a diferentes empleados. Hay tramos de impuestos y umbrales de ingresos que determinan cuánto impuesto debe pagar una determinada persona. Además, hay deducciones para las que uno podría ser elegible. Es responsabilidad del empleador hacer un seguimiento de todo eso y pagar el impuesto sobre la renta en nombre de sus trabajadores. El código tributario determina cómo se deben deducir los impuestos en un período de pago.

Número de referencia de la Oficina de Cuenta

Este es emitido por HMRC al mismo tiempo que emiten el número de referencia de PAYE del empleador. El Número de referencia de la Oficina de Cuentas es un número de 13 dígitos requerido al pagar a HMRC los pasivos de PAYE. Los documentos entregados a los empleados no contienen este número.

Para aquellos que no están familiarizados con el Número de referencia de la Oficina de Cuentas, comprende números de tres dígitos de su oficina de impuestos, dos caracteres alfa y 8 caracteres numéricos. Este es un ejemplo de número de referencia de oficina: 123PA0045678X. Si necesita verificar el número de referencia de su oficina, puede usar este comprobador HMRC en línea.

Entonces, ¿significa que el número de referencia de la oficina y el Número de referencia del Empleador son los mismos? No, no son lo mismo. Aunque HMRC le emite estos dos números cuando registra su negocio, funcionan de manera diferente. El número de referencia de la oficina se utiliza para los controles de seguridad cuando realiza pagos de PAYE y revisa su PAYE. El número de referencia del empleador se usa cuando completa su declaración de PAYE de fin de año y accede a los códigos de impuestos, o se registra para recibir recordatorios por correo electrónico sobre PAYE.

Sin embargo, tenga en cuenta que ingresar un número de referencia de oficina de cuenta incorrecto en su formulario de devolución de PAYE resultará en posibles fallas en el envío de Información en Tiempo Real (RTI) en HMRC. Esto podría causar un retraso en la transmisión de su información a su cuenta HMRC, lo que eventualmente conllevará penalizaciones y cargos. Por lo tanto, es importante que ingrese el número de referencia correcto de la oficina de cuenta. Confundido? Puede hablar con nuestros útiles contadores si necesita ayuda.

Número de registro de IVA

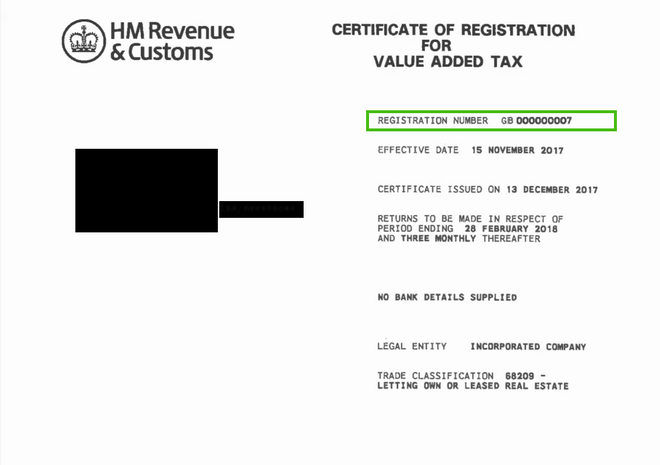

Como puede adivinar por el título, el número de IVA es emitido por HMRC para las empresas cuando se registran para el Impuesto sobre el Valor Añadido. El número de registro de IVA del Reino Unido es un ID único que tiene 9 dígitos con un prefijo de «GB». Este número se encuentra en todos los informes de IVA presentados y en los certificados de IVA.

Una Nota sobre las declaraciones de IVA

Las fechas de vencimiento del pago del IVA pueden ser cada mes, cada trimestre (3 meses) o cada año; puede elegir la duración de su período contable.

En resumen, se aplica a cualquier correspondencia de HMRC en relación con el IVA. Además, está obligado a mostrar el número de registro de IVA en cualquier factura de IVA que emita para sus clientes, incluidas las simplificadas.

Del mismo modo, si tiene transacciones comerciales con países de la UE, el número de registro de IVA de la UE será diferente del del Reino Unido, ya que tienen su propia identificación única. Puede consultar HMRC para ver la lista de formatos de identificación de países de la UE.

Después de recibir su número de registro de IVA de HMRC, encontrará el número de registro de IVA en la esquina superior derecha de la carta.

Del mismo modo, cuando su proveedor envía una factura, es crucial buscar su número de registro de IVA. Si su empresa está registrada a efectos del IVA, debería haber incluido su identificación única en todas sus facturas.

Es importante verificar el número de registro de IVA. ¿Por qué? Esto es para comprobar la validez del número de registro de IVA. Por ejemplo, es posible que haya pagado el IVA a su proveedor, pero el número de registro de IVA que han proporcionado no es válido. En este caso, tendrá que ponerse en contacto con ellos. Necesitará obtener el número de registro de IVA válido para reclamar su IVA.

A medida que comience a comerciar con diferentes socios comerciales, ya sea en el Reino Unido o en la red más amplia de Europa, es importante tener en cuenta que reclamar un IVA sin un número de registro de IVA válido llevará a HMRC a rechazar su reclamo. En este caso, es posible que tenga que pagar la factura o manejar aún más papeleo. Ninguno de nosotros querría que esto pasara. Por lo tanto, recuerde verificar la validez del número de registro de IVA.

Osome no solo sabe cómo guiarlo a través de la contabilidad y la teneduría de libros. Podemos ayudarle a abrir su empresa en el Reino Unido.