Este año analizaremos el clima con más detalle, luego el impacto en las ventas, y a partir de un análisis más general del mercado de deportes de nieve presentaremos las cifras de la temporada 2012/2013 en ventas de snowboard. Estudio de mercado, análisis y texto por Remi Forsans.

Sería difícil comenzar este artículo sin mencionar la enorme cantidad de nieve que cayó en las cordilleras meridionales de los Alpes y los Pirineos la temporada pasada, alcanzando niveles récord. El pequeño complejo de Cauterets-Haute-Pyrenées en Francia fue oficialmente el más nevado del mundo con alrededor de seis metros en la cima de sus laderas: Cauterets llegó por encima de la famosa montaña Mammoth en los Estados Unidos.

Sería difícil comenzar este artículo sin mencionar la enorme cantidad de nieve que cayó en las cordilleras meridionales de los Alpes y los Pirineos la temporada pasada, alcanzando niveles récord. El pequeño complejo de Cauterets-Haute-Pyrenées en Francia fue oficialmente el más nevado del mundo con alrededor de seis metros en la cima de sus laderas: Cauterets llegó por encima de la famosa montaña Mammoth en los Estados Unidos.

Como cada año, SOURCE se hace incansablemente la misma pregunta: ¿cuál fue el impacto en nuestra industria? Obviamente, esperábamos una disminución porque publicamos una reducción de -12 a -13% en las unidades de venta de venta directa (como se informó en nuestro artículo sobre ‘Pre-pedidos 2012/13’ en la FUENTE #62).

Al igual que la temporada pasada, hay que decir que, si bien el invierno 2012/2013 fue excepcional desde el punto de vista de los corredores y bastante positivo para las tiendas de deportes de invierno basadas en complejos turísticos, las tiendas de la ciudad pasaron un momento difícil y, desafortunadamente, continuaron sufriendo una reducción de márgenes, lo que es bastante complicado de entender desde fuera del negocio. Esto fue corroborado por los líderes del mercado entrevistados sobre este tema (ver FUENTE #64). Comentó Andi Aurhammer, de Marketing Internacional de Nitro Snowboards: «Creo que los tiempos son difíciles en todas partes. Por supuesto, las condiciones de nieve eran mucho mejores que el año pasado, pero parece que simplemente había demasiados productos en el mercado Wolfgang» o Wolfgang Buchwieser, Gerente de Ventas y Marketing de RIDE Snowboards Europe: «Estoy casi seguro de que todas las marcas han sentido el impacto de la cantidad de nieve que cayó en Europa almost casi todas las marcas se deshicieron de sus existencias, pero debido a que la nieve llegó tarde, los precios cayeron. Así que la temporada fue mixta en términos de márgenes.»

Clima favorable y nevadas excepcionales

Clima favorable y nevadas excepcionales

A pesar de lo que pueda pensar, el período de enero a junio de 2013 sigue siendo uno de los más cálidos que el planeta haya visto con 0,59°c más que el promedio del siglo XX. De hecho, fue incluso la séptima más cálida jamás registrada en nuestro planeta. Al mismo tiempo y más localmente, el frío persistente en Europa extendió el invierno para los ciclistas más ávidos e hizo que el mes de marzo fuera el más frío desde 1883 en Gran Bretaña, 1845 en Bélgica y 1922 en Suiza.

De memoria, parece mucho tiempo desde que cayó tanta nieve, el mapa de abajo muestra que el hemisferio norte se congeló y blanqueó considerablemente este invierno. Para los participantes europeos no hay duda; el invierno 2012/2013 trajo más polvo a la mesa de lo que nadie ha visto en años. Las redes sociales lo confirmaron con millones de imágenes de manchas cubiertas de polvo, que regularmente reabastecen nuestra imaginación y apetito.

El mercado mundial de deportes de invierno 2012/2013

Resumen: El mercado mundial de deportes de invierno (estudio de Laurent Vanat) se disfruta en alrededor de 80 países y más de 2000 estaciones de esquí (un lugar se considera un resort si tiene más de cinco remontes).

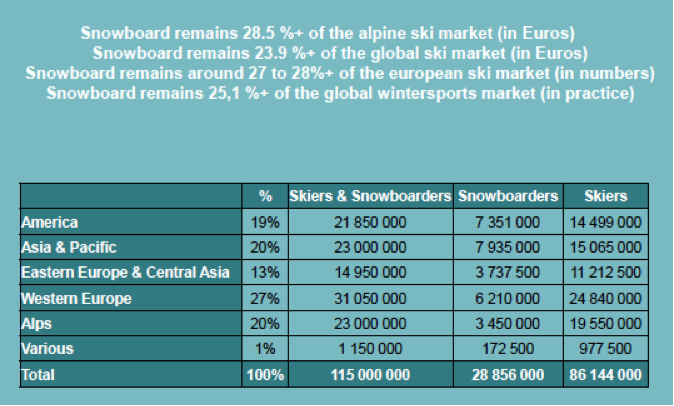

Para la temporada 2012/2013, estimamos que el número total de participantes es de alrededor de 115 millones, incluidos todos los deportes. El número de días de esquí es de alrededor de 400 millones al año en todo el mundo. Los países emblemáticos por número de estaciones y remontes siguen siendo Austria, Estados Unidos, Japón y Francia, con más de 200 estaciones y alrededor de 3000 remontes por país.

Según Laurent Vanat: «Las regiones de Europa Oriental y Asia-Pacífico proporcionan el 33% de los esquiadores del mundo, pero solo representan el 23% de los días de esquí. Estas regiones constituyen el potencial de desarrollo futuro del mercado.»

Según mis propias estimaciones y reutilizando los hallazgos de Laurent Vanat, podemos obtener la distribución geográfica de la participación:

El mercado europeo de esquí y snowboard 2012/2013

En 2012, según NPD (líder mundial en estudios de mercado de consumo) y basándose en paneles de consumidores, el mercado general de equipos de esquí en Europa (34 países) sin snowboard representa alrededor de 1870 millones de euros en precio de venta directa, en comparación con 355 millones de euros para equipos de snowboard con 149 millones de servicios (alquiler y reparación). Al mismo tiempo, NPD afirma que las ventas de ropa diseñada para estos deportes ascendieron a 1952 millones de euros frente a los 389 millones de euros en snowboard. El problema es que la línea entre ellos está borrosa porque los usuarios y muchos consumidores ya no pueden distinguir entre marcas de esquí y de snowboard.

Según mis propios cálculos basados en cifras proporcionadas por la propia industria, podemos establecer la facturación pública (venta directa) de equipos vendidos en Europa (24 países) en 241 millones de euros, una caída del 14%. Esta gran caída en la facturación se relaciona con un 47% de tablas de snowboard, un 30% de botas y un 23% de fijaciones. En total, el equipo para hombres alcanzó los 174 millones, una caída del 20%, mientras que la cuota de mercado de las mujeres se mantiene bastante estable, en torno a los 52 millones. El equipo destinado a niños menores de 14 años también es estable en 9 millones. Por lo tanto, la rotación del snowboard ha disminuido entre los corredores masculinos en la temporada de invierno 2012/2013.

De una población mundial de deportes de invierno estimada en 115 millones de personas en 2012, la proporción de snowboarders es de alrededor de 29 millones, o el 25% de los entusiastas, un aumento en el número real, pero una disminución con respecto al número de esquiadores en comparación con el año pasado. Europa Occidental y los Alpes, con alrededor de 9.6 millones de corredores, es el lugar número uno en el mundo con alrededor de un tercio de participantes, seguido de América del Norte y la zona de Asia/Pacífico (Japón, China, Corea). Estados Unidos tiene 7,3 millones de snowboarders, más del 50% del número de esquiadores (alpinos y freeskiers) y esto se debe a la cultura. Europa, apoyada por fuertes grupos de presión industriales y educativos, mantiene el dominio del esquí.

El mercado europeo de snowboard 2012/2013

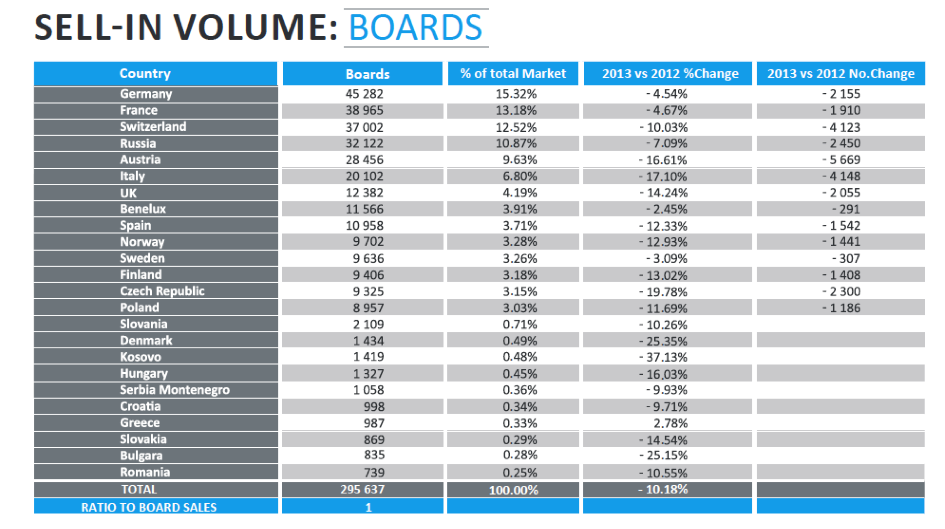

Cerca de nuestras predicciones de otoño, las ventas totales de equipos (tablas/botas/fijaciones) en venta sufrieron un 11,9% (en número total de piezas) este invierno. El sector más afectado fue el de las botas, que a su vez vio una caída en las unidades vendidas en más del 15%, seguido de las fijaciones y luego las tablas

En total, el número de tablas vendidas en Europa fue de 296.000 tablas para 322.000 pares de botas y 304.000 pares de fijaciones. Una vez más, son los históricos países alpinos europeos los que están pagando muy caro, con una reducción del 5-17% de media por país. Austria, Suiza e Italia son los mercados que más se desprenden, con alrededor de 14.000 tableros perdidos en total de solo estos tres países. Este año es un año excepcional por más de una razón y no podemos notar ningún aumento en las ventas en ninguno de los 24 países en la encuesta, incluso Rusia ha mostrado una reducción por primera vez desde que comenzó el estudio.

El mercado en Europa: Volumen de negocios basado en el precio de venta

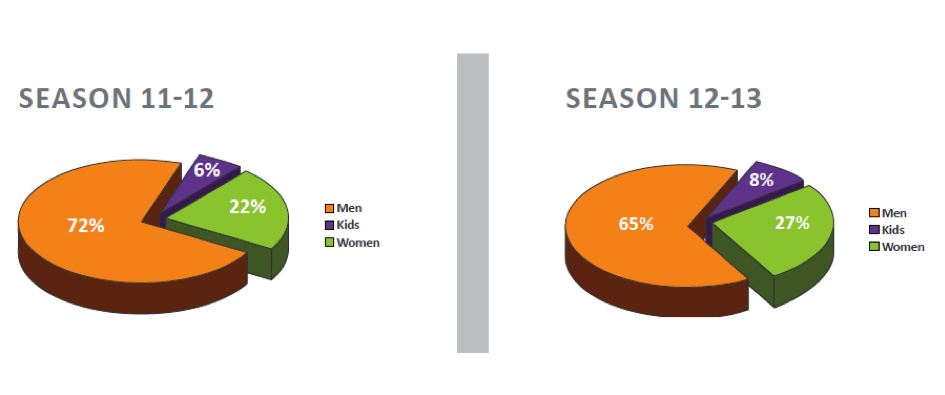

El mercado europeo global se sitúa, por lo tanto, en torno a los 240 millones de euros (basado en el precio de venta), lo que representa una caída del 14% en comparación con el año pasado. Esta disminución pone fin al aumento de los precios de los productos que había estado en constante aumento durante varios años. En términos de desglose por segmentos, esto equivale a:

* 72% productos para hombre vs. 77% la temporada pasada.

* 24% productos para mujer vs. 19% la temporada pasada.

* 4% productos para niños vs. 3% la temporada pasada.

De los 240 millones de euros, el 47% de la facturación (112 millones de euros) proviene de las ventas de snowboard, en comparación con el 45% del año anterior.

TENDENCIAS DE 2012/2013:

61.5% (en comparación con el 60% del año anterior) de las ventas europeas fueron generadas por solo cinco países, con el cuarto lugar en manos de Rusia. Este aumento refuerza la importancia de los países alpinos, pero son precisamente estos países los que han perdido la mayor cantidad de unidades vendidas.

Cuota de mercado en EuropA POR MARCA:

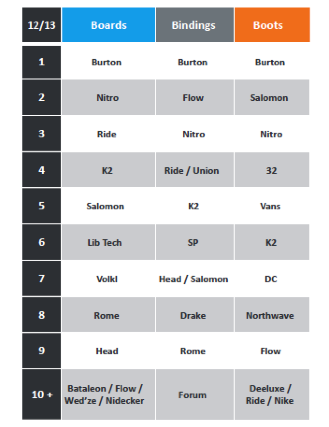

El análisis cruzado de la información compartida por la industria nos permite estimar anualmente la posición de las marcas en Europa según segmentos de producto: Burton sigue siendo el líder indiscutible del mercado en todos los frentes (tabla 2). Nitro snowboard se mantiene en segundo lugar para tablas y gana un lugar en fijaciones. Ride está una vez más luchando con brother K2 por el tercer lugar en el podio de las marcas de tablas europeas. Salomon se mantiene sólido de nuevo este año, consolidando su quinto lugar en el mercado europeo. Lib Tech ha estado entre las principales marcas europeas durante dos años y reafirma su fuerte posición, pero Volkl ha tomado el lugar que ocupó Bataleon el año pasado, este último no pudo reproducir los resultados de 2012.

Distribución:

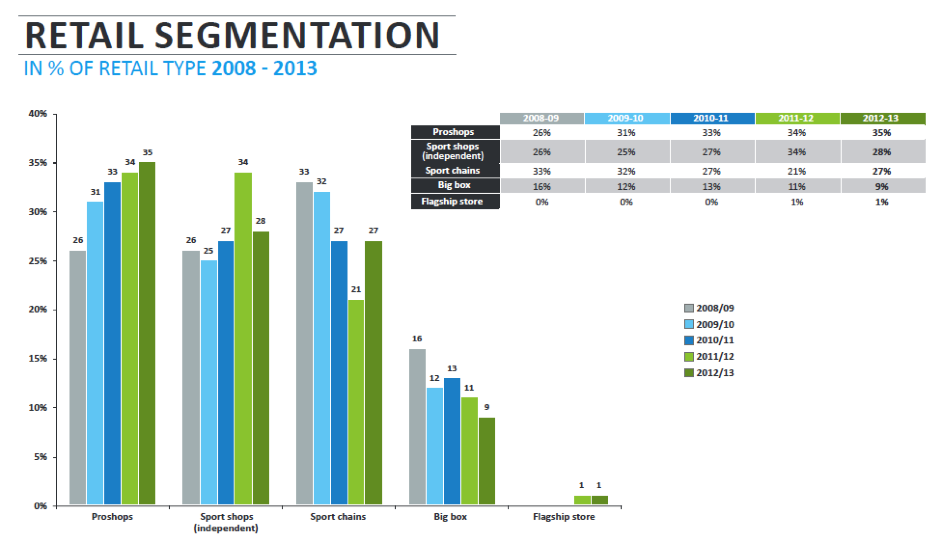

Al igual que la temporada pasada, la distribución en las ciudades en comparación con los centros turísticos disminuyó ligeramente hasta el 61% de la cuota de mercado (en productos duros), por lo que se perdió un 1% en beneficio de las ventas basadas en centros turísticos. La proporción de productos destinados al alquiler aumentó significativamente hasta situarse en el 27% (+4%), esta abundante nevada fue realmente beneficiosa para las empresas de resorts que tuvieron una excelente nueva temporada. Durante cinco temporadas, las tiendas profesionales especializadas han seguido reforzando su cuota de mercado al 35% de las ventas totales, en comparación con el 34%, el 33% y el 31% en los tres años anteriores. Por lo tanto, las tiendas profesionales siguen siendo en gran medida dominantes. Tiendas deportivas independientes cuya contribución en 2011/2012 fue catapultada al mismo nivel que las tiendas profesionales se debilitó ligeramente para volver a su nivel de 28% en 2010/2011.

Este paso atrás lleva la proporción de tiendas deportivas independientes al mismo nivel que las cadenas de tiendas nacionales / europeas. Las tiendas Big box siguen perdiendo cuota de mercado en el snowboard. El snowboard se está instalando en una distribución especializada o específica y esto está ayudando a diferenciar el deporte de la mayoría de los entusiastas de los deportes de invierno tradicionales que están más inclinados a visitar grandes nombres y distribuidores.

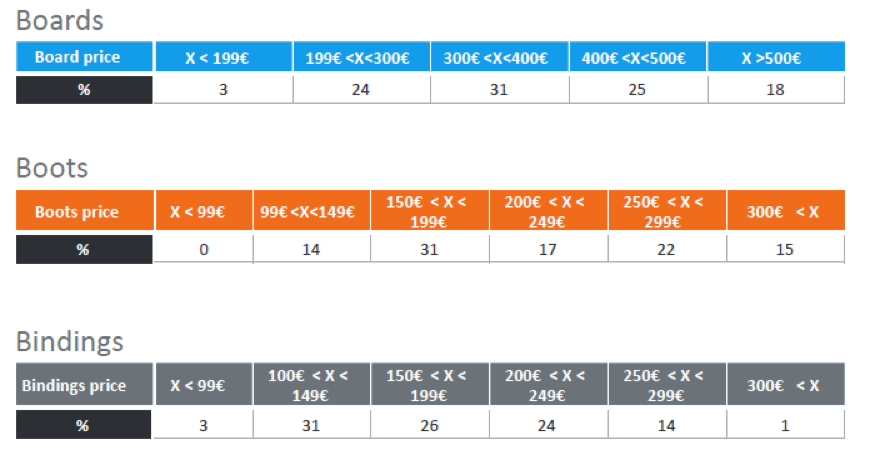

Segmentación del mercado: por precio, por disciplina, por género

Las tablas de snowboard para hombres entre 200 €y 400 €(precio de venta al público) ahora solo representan el 55% de los productos vendidos, el segmento volvió a caer este año con el precio medio bajando. Los €300 – €400 siguen siendo el líder del segmento con el 31% de las ventas totales (tabla 4). Los productos de más de 400 €se mantienen estables, mientras que los productos de menos de 200 €pasaron del 1 al 3% del mercado.

Al mismo tiempo, observamos una caída en el valor medio de la cesta de la compra en botas con productos inferiores a 200€, pasando del 43% en 2011/2012 al 45% el invierno pasado. Esta tendencia se acentuó aún más en el segmento de la consolidación, con un aumento del 54% al 60% para los productos de menos de 200 euros.

Como resultado, y por primera vez en años, la cesta de compra promedio de tablas/botas/fijaciones ha bajado en Europa. Hasta ahora, dependíamos en gran medida del aumento del valor para compensar la caída de los números, por lo que el invierno 2012/2013 marca un punto de inflexión con una caída general de la facturación del snowboard europeo del orden del 14%.

En términos de disciplina, sin grandes sorpresas, el estilo libre y el freeride / freestyle han estado luchando por el primer lugar año tras año, pero el invierno 2012/2013 ha visto un puesto de estilo libre puro, cayendo como una piedra al 34% de las ventas en comparación con el 47% del invierno anterior. El freeride/freestyle líder en el segmento avanzó al 43% de las ventas. Los segmentos de freeride/backcountry y touring continúan acelerándose entre los participantes mayores y los amantes de los deportes al aire libre, alcanzando el 23% de las ventas totales de snowboard. Los fabricantes grandes y pequeños han entrado en este nicho aún innovador. Para las mujeres, el segmento de freeride/freestyle también ocupa una posición importante, absorbiendo a más del 55% de los participantes. En total contraste con el año pasado, la participación de las mujeres y de los niños menores de 14 años se fortaleció este año, invirtiendo el lamentable declive del año pasado. Hemos vuelto a niveles de participación más aceptables y esto reaviva la esperanza de tener un deporte abierto a todos y atractivo para los niños.

CONCLUSIÓN:

debemos admitir que la caída en las ventas, es incontestable. Este año ha alcanzado tanto la facturación como los volúmenes de ventas. Al mismo tiempo, y como hemos visto anteriormente, el número de participantes no parece haber caído. Entonces, ¿qué está pasando? De hecho, al igual que el mercado del surf, aunque el número de participantes sigue aumentando, el consumo parece estar estancado o disminuyendo. A pesar de inviernos absolutamente excepcionales y récord para los ciclistas, parece que nuestra industria está retrocediendo. Los pequeños fabricantes están en problemas y las fábricas tienen que reestructurarse.

La crisis económica de la que tanto hablamos quizás finalmente haya logrado ponerse al día con nosotros para erosionar lo suficiente las billeteras de nuestros consumidores para que prefieran conservar sus equipos durante una temporada más o incluso alquilar equipos más modernos para no tener que pagar el precio de compra. Más que nunca, y este ya era mi mensaje de años anteriores:

– En primer lugar, cuidemos de todos nuestros rangos de edad de consumo, niños o personas mayores sin excepción, sin excluir a nadie. Llevado por aventureros de hoy en día como Xavier De Le Rue y Jeremy Jones, el snowboard touring es una gran oportunidad siempre y cuando el equipo siga desarrollándose, se vuelva más liviano y práctico de usar. ¿Cuántas personas ya habrían dejado de esquiar si tuvieran que sentarse en la nieve cada vez que cortaban y desenganchaban sus fijaciones?

– En segundo lugar, dejemos de actualizar nuestras gamas y trabajemos en conservar los productos líderes en nuestros catálogos durante varias temporadas. Estas actualizaciones demasiado regulares, destinadas a condenar al ostracismo a los participantes cuyo equipo se ha convertido en la vieja escuela, contribuyeron a matar el windsurf not no hagamos que la historia se repita, sino que aprendamos lecciones de experiencias pasadas.

– En tercer lugar, solo produciremos lo que hemos vendido avoid evitaremos el drama de los descuentos demasiado pronto en la temporada que matan márgenes a lo largo de toda la cadena de suministro.

Desafortunadamente, el primer análisis de las ventas de productos de 2013/2014 una vez más indica solo una ligera caída: es hora de cambiar de marcha.