”Vad är värdet av mitt företag?”Det här är en vanlig fråga från företagare för fastighetsplanering eller pensionering, eftersom det i många fall är de flesta av deras rikedom bundna i sitt företag. Att etablera ett företags verkliga värde kräver att man begär bud från kvalificerade köpare. Men kort för att sätta ditt företag till salu, beskriver den här artikeln ett relativt enkelt sätt att approximera värdet av ett privat företag.

det totala verkliga marknadsvärdet för ett företag kallas ofta företagets företagsvärde, eller summan av dess marknadsvärde inklusive skulder, minus dess likvida medel. Värderingsmetoder för beräkning av företagsvärde inkluderar, men är inte begränsade till, diskonterad kassaflödesanalys (DCF), användning av aktiekurser i offentliga företag eller tillämpning av nyligen genomförda branschtransaktioner av jämförbara företag. En värderingsmetod som vanligtvis används av private equity-och investment banking-proffs, och den vi kommer att fokusera på här, tillämpar en multipel på Resultat före ränta, skatter, avskrivningar och avskrivningar (”EBITDA”).

- vilken EBITDA-multipel ska jag använda för att beräkna företagsvärde?

- vilken EBITDA kommer att användas i min privata Företagsvärdering?

- förstå skillnaden mellan företagsvärde och aktieägarvärde

- andra vanliga värderingsmetoder för privata företag: tillgångsbaserat, diskonterat kassaflöde, marknadsvärde

- nästa steg för privat Företagsvärdering

majoriteten av företag som genererar mellan $10 miljoner och $75 miljoner av årliga intäkter handlar historiskt för EBITDA-multiplar mellan 5.0 x och 8.0 X EBITDA. EBITDA-multipeln som tillämpas på en viss privat verksamhet är en funktion av en potentiell köpares syn på sin risk-avkastningsprofil. Följaktligen är ett företags företagsvärde också beroende av de faktorer som beskrivs nedan.

lämplig EBITDA-multipel vid beräkning av företagsvärde påverkas av många faktorer inklusive, men inte begränsat till, kundkoncentration, företags-och branschtillväxt, leverantörskoncentration, konkurrensposition, vinstmarginaler, företagets storlek och ledningsgruppens djup och styrka. Sådana faktorer måste bedömas individuellt och beaktas i sin helhet vid värdering av privata företag. Till exempel dikterar kundkoncentration (t.ex. enskild kund > 20%) ofta en lägre EBITDA-multipel. Omvänt, företag med liten kundkoncentration som deltar i attraktiva slutmarknader med höga tillväxttakter som medicinsk eller flygindustrin, eller använder unika material eller processer, vanligtvis kommandot högre än genomsnittet EBITDA multiplar. En potentiell köpare vill också mäta ledningens uppskattning av investeringar som krävs för att stödja tillväxten av verksamheten på en framåtriktad basis.

det är vanligt att använda de senaste efterföljande tolv månaderna EBITDA vid beräkning av företagsvärde, även om det under vissa omständigheter kan vara lämpligare att använda en genomsnittlig EBITDA de senaste 2 eller 3 åren. Till exempel kan småföretag uppleva tillfälliga spikar eller dips i EBITDA på grund av en myriad av kund -, marknads-eller makroekonomiska problem. Utjämning av dessa avvikare ger ofta en mer exakt återspegling av företagets värde.

vidare är det vanligt att normalisera EBITDA, vilket resulterar i en justerad EBITDA. Några vanliga justeringar av EBITDA inkluderar, men är inte begränsade till, engångsintäkter och kostnader (rättegångskostnader, förändringar i redovisningsmetoder, anläggningsflyttningar, vissa professionella avgifter etc.), icke-affärs – /personrelaterade utgifter (billeveranser som inte används i affärer, betalningar till familjemedlemmar utanför verksamheten, country club-medlemskap etc.), facility rent och / eller ägarkompensation över eller under marknadsvärdet. Alternativt kan vissa EBITDA-justeringar som sannolikt inte accepteras av en potentiell private equity eller strategisk köpare inkludera ineffektiva marknadsföringskampanjer, forsknings-och utvecklingskostnader relaterade till misslyckade produktlanseringar eller bonusar som betalas årligen men anses ”diskretionära.”

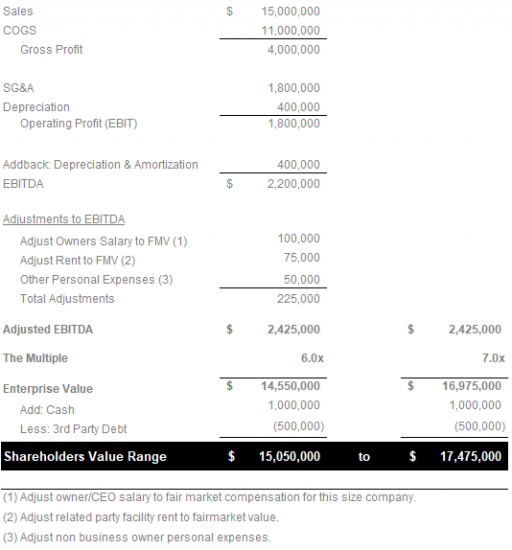

produkten av att använda en lämplig EBITDA-multipel resulterar i en realistisk uppskattning av företagsvärde, inte att förväxla med aktieägarnas värde. Eftersom företag vanligtvis handlar kontantfritt, skuldfritt, beräknas aktieägarnas värde som företagsvärdet (EBITDA Multiple x Justerad EBITDA) plus likvida medel minus tredje parts skuld (bankskuld och kapitaleasing).

följande exempel illustrerar hur man beräknar företagsvärde med hjälp av multipel av EBITDA-metoden från föregående begrepp:

andra vanliga värderingsmetoder för privata företag: tillgångsbaserat, diskonterat kassaflöde, marknadsvärde

medan den föregående metoden för beräkning av företagsvärde som en multipel av EBITDA, bestämd av en mängd affärsfaktorer är mest beroende av private equity och investment banking, är det inte den enda värderingsmetoden för privata företag.

- tillgångsbaserad värderingsmetod: denna metod undersöker företagets balansräkning och subtraherar värdet av dess totala skulder från företagets totala substansvärde. Det finns två tillvägagångssätt för en tillgångsbaserad värdering:

- Going Concern Approach: om verksamheten planerar att fortsätta fungera utan att omedelbart sälja några tillgångar, bör den använda going-concern-metoden för tillgångsbaserad företagsvärdering.

- likvidationsvärde tillvägagångssätt: omvänt, om verksamheten avvecklas, bör den tillämpa likvidationsvärdet tillgångsbaserad värderingsmetod. Här är värdet baserat på nettokassa som skulle finnas om verksamheten avslutades och såldes av tillgångarna. Förutsägbart ger detta tillvägagångssätt ofta en värdering under verkligt marknadsvärde.

- diskonterat kassaflöde (DCF) värderingsmetod: även kallad inkomstmetoden bygger DCF-värderingsmetoden mer på ett företags finansiella information. Detta möjliggör en av DCF: s viktigaste fördelar jämfört med andra värderingstekniker: den utvärderar företag på absolut basis och tar bort subjektivitet. DCF värderar ett företag baserat på dess beräknade kassaflöde under en lämplig tidsperiod, justerat till nuvärde med hjälp av en realistisk diskonteringsränta.

- Marknadsvärderingsmetod: denna metod jämför ett företag med liknande företag. Helst skulle ett företag använda finansiell information från prejudikatstransaktioner för att komma fram till en korrekt värdering. Som nämnts i början av denna artikel vänder vissa företagare till marknadsvärdesuppgifter om offentliga företag i sin bransch för att försöka extrapolera ett värde för sina företag baserat på branschgenomsnitt. Ett varningens ord: den här metoden tar inte hänsyn till skillnader i kapacitet, prognostiserade tillväxttakter, immateriella tillgångar och andra relevanta faktorer. I bästa fall kan en uppåtgående trend i branschens genomsnittliga marknadsvärde för offentliga företag indikera en stark tillväxttakt för marknaden som helhet.

denna artikel har tillhandahållit ramarna för att uppskatta ett privat företags företagsvärde. Som tidigare nämnts kan det verkliga värdet endast fastställas genom att begära bud från kvalificerade köpare. Det är emellertid möjligt att tillhandahålla en rimligt nära approximation av företagsvärdet med hjälp av en kvalificerad professionell som kan hjälpa till att identifiera och kvantifiera kritiska värderingsfaktorer.

nästa artikel utforskar vår syn på kritiska faktorer som påverkar företagets värde inklusive:

- EBITDA

- Intäktstrender

- vinstmarginaler

- Kundkoncentration

- industrins tillväxttakt

- ledningsgruppens styrka och djup

- konkurrensfördelar

MCM Capital är en Cleveland, OH-baserad private equity-fond med lägre medelmarknad som fokuserar på att förvärva nischtillverkning och mervärdedistributionsföretag som genererar $10 miljoner till $75 miljoner i årliga intäkter.