:

wszystko, co musisz wiedzieć o metodach przygotowania budżetu gotówkowego. Budżet gotówkowy jest jednym z najważniejszych budżetów przygotowywanych przez przedsiębiorstwo, ponieważ każda transakcja ostatecznie przekształca się w gotówkę.

zawiera szacunki napływu i odpływu środków pieniężnych na pewien okres czasu w przyszłości.

Cash budget (budżet gotówkowy) Jest to podsumowanie oczekiwanych napływów i odpływów środków pieniężnych w określonym przedziale czasowym.

ogłoszenia:

kiedy przepływy pieniężne są bardziej zmienne, ale przewidywalne, budżet gotówkowy jest przygotowywany częściej nawet w dzień dzisiejszy. Z drugiej strony, gdy przepływy pieniężne są stabilne, budżet gotówkowy jest przygotowywany co miesiąc.

metody przygotowania budżetu gotówkowego to: – 1. Sposób odbioru i płatności 2. Metoda skorygowanych zysków i strat lub metoda przepływów pieniężnych 3. Metoda Bilansowa.

przygotowanie budżetu gotówkowego obejmuje następujące kroki: 1. Szacowanie Wpływów Pieniężnych 2. Szacowanie Wypłat Gotówki 3. Określenie Potrzeb Finansowych.

- jak przygotować budżet gotówkowy: procedura, metody i kroki

- jak przygotować budżet gotówkowy? – 3 sposoby przygotowania budżetu gotówkowego: sposób pokwitowania i płatności, Metoda przepływu środków pieniężnych i metoda bilansu

- 1. Sposób odbioru i płatności:

- 2. Metoda skorygowanych zysków i strat:

- 3. Metoda bilansowa:

- budżet gotówkowy – procedura i metody (ze szczególnym uwzględnieniem opóźnienia w budżecie gotówkowym)

- procedura:

- metody przygotowania budżetu gotówkowego:

- szczególne uwzględnienie opóźnienia w budżecie gotówkowym:

- metody budżetowania gotówkowego-3 etapy związane z przygotowaniem budżetu gotówkowego

- Krok # 1. Szacowanie wpływów pieniężnych:

- Krok # 2. Szacowanie wypłat środków pieniężnych:

- Krok # 3. Określenie potrzeb finansowych:

- kroki w przygotowaniu budżetu gotówkowego (w formacie budżetu gotówkowego)

- przygotowanie budżetu gotówkowego:

- etapy przygotowania budżetu gotówkowego:

jak przygotować budżet gotówkowy: procedura, metody i kroki

jak przygotować budżet gotówkowy? – 3 sposoby przygotowania budżetu gotówkowego: sposób pokwitowania i płatności, Metoda przepływu środków pieniężnych i metoda bilansu

budżet gotówkowy można przygotować dowolną z następujących trzech metod:

reklamy:

(1) Metoda odbioru i płatności

(2) Metoda skorygowanego zysku i straty lub metoda przepływu środków pieniężnych

(3) metoda bilansu

1. Sposób odbioru i płatności:

w ramach tej metody szacowane są wszystkie wpływy gotówkowe i wypłaty dla przedsiębiorstwa w okresie budżetowym. Następnie wszystkie szacowane wpływy gotówkowe są dodawane do salda początkowego środków pieniężnych, a wszystkie szacowane płatności gotówkowe są odejmowane w celu uzyskania salda końcowego środków pieniężnych.

ogłoszenia:

przygotowując budżet gotówkowy według tej metody, należy podjąć następujące kroki:

A) określenie okresu budżetu:

Zwykle budżet gotówkowy jest przygotowywany na rok, ale może być również przygotowywany miesięcznie, kwartalnie lub półrocznie, w zależności od potrzeb firmy. Dla przemysłu Sezonowego może być przygotowany na konkretny sezon. Dlatego przed przygotowaniem budżetu gotówkowego konieczne jest podjęcie decyzji dotyczącej okresu budżetu.

B) Szacowanie wpływów pieniężnych:

reklamy:

drugim krokiem jest oszacowanie wpływów pieniężnych z różnych źródeł w tym okresie. Głównymi źródłami wpływów pieniężnych są Sprzedaż gotówkowa, windykacja od dłużników, dochody z inwestycji, wpływy z emisji akcji i obligacji itp.

głównym źródłem gotówki dla firmy jest sprzedaż. Dlatego dokładność budżetu gotówkowego zależy od dokładności prognozy sprzedaży. Zarząd, na podstawie dotychczasowych doświadczeń, może przewidzieć wielkość sprzedaży za gotówkę i na kredyt. Czas napływu środków pieniężnych ze sprzedaży kredytów zależy od warunków sprzedaży i wcześniejszych zachowań klienta w spłacaniu swoich długów. Chociaż czas napływu gotówki od klientów nie może być przewidywany bardzo dokładnie, kierownictwo może dokonać uczciwego oszacowania napływu gotówki, badając nawyki spłacania długów swoich klientów.

na przykład, jeśli dotychczasowe doświadczenia pokazują, że 20% Sprzedaży dotyczy gotówki, a 80% sprzedaży dotyczy kredytu, a windykacja od dłużników dokonywana jest po dwóch miesiącach, a łączna sprzedaż za miesiąc styczeń szacowana jest na Rs.5 lac, 20% tj. Rs. 1 lac zostanie odebrany w styczniu, a saldo Rs.4 lac zostanie odebrany w marcu.

C) Szacowanie płatności gotówkowych:

ogłoszenia:

trzecim krokiem jest oszacowanie płatności gotówkowych, które mogą być dokonane w tym okresie. Płatności mogą być dokonywane za zakupy gotówkowe, płatności na rzecz wierzycieli, płatności za wynagrodzenia, płatności za wydatki na biuro i sprzedaż, płatności za podatki, płatności za zakup aktywów itp. Prawdopodobny termin płatności każdej z tych płatności jest również szacowany na podstawie wcześniejszych doświadczeń. Na przykład, jeśli okres kredytowania dozwolony przez kredytodawców wynosi jeden miesiąc, płatność za zakupy kredytów w styczniu zostanie dokonana w miesiącu lutym.

po oszacowaniu kwoty wpływów gotówkowych i płatności gotówkowych, wszystkie szacunkowe wpływy gotówkowe są dodawane do salda początkowego środków pieniężnych, a wszystkie szacunkowe płatności gotówkowe są odejmowane, aby uzyskać wartość salda końcowego środków pieniężnych.

2. Metoda skorygowanych zysków i strat:

w tej metodzie prognozę gotówkową przygotowuje się poprzez dostosowanie kwoty zysków wykazanej w prognozowanym sprawozdaniu z zysków i strat. Wszystkie wydatki niepieniężne wykazane w prognozowanym sprawozdaniu z zysków i strat (takie jak amortyzacja, odpisane odroczone wydatki na dochody, odpisane wartości niematerialne i prawne itp.do kwoty zysku wykazanego w prognozowanym rachunku zysków i strat doliczane są wpływy ze sprzedaży środków trwałych, emisja obligacji i akcji, otwarcie salda gotówkowego.

od zysku odejmuje się wzrost aktywów obrotowych, spadek pasywów obrotowych, zakup środków trwałych, spłatę pożyczek, umorzenie akcji i obligacji oraz wypłatę dywidend. Wynikiem jest zamknięcie salda gotówkowego.

ogłoszenia:

innymi słowy, saldo gotówkowe można prognozować na dany okres za pomocą następującego wzoru:

otwarcie salda gotówkowego + zysk netto wykazany w prognozowanym sprawozdaniu z zysku & strata

+ wydatki bezgotówkowe + spadek aktywów obrotowych + wzrost pasywów obrotowych

+ sprzedaż środków trwałych + emisja akcji i obligacji itp.

ogłoszenia:

– wzrost aktywów obrotowych-spadek pasywów obrotowych

= Zamknięcie Salda Gotówkowego.

ta metoda sporządzania budżetu gotówkowego jest podobna do „rachunku przepływów pieniężnych”. Główną różnicą między nimi jest to, że budżet gotówkowy uwzględnia szacunkowe dane za przyszły okres, podczas gdy rachunek przepływów pieniężnych uwzględnia rzeczywiste transakcje.

3. Metoda bilansowa:

w ramach tej metody sporządzany jest budżetowany lub prognozowany bilans na koniec następnego okresu, uwzględniający zmiany wartości aktywów i pasywów (z wyjątkiem środków pieniężnych i sald bankowych). Obie strony bilansu budżetowego są następnie zbilansowane.

jeżeli kwota zobowiązań budżetowych przekracza wartość aktywów budżetowych, różnicę stanowi szacunkowe saldo gotówkowe na koniec okresu budżetowego. Przeciwnie, jeśli kwota aktywów budżetowych przekracza zobowiązania budżetowe, różnica zostanie uznana za niedobór lub niedobór salda gotówkowego (lub debetu bankowego).

ogłoszenia:

spośród trzech metod omówionych powyżej, pierwsza metoda jest zwykle znaleźć odpowiednie dla krótkoterminowego prognozowania środków pieniężnych, podczas gdy pozostałe dwie metody są wykorzystywane do długoterminowego prognozowania środków pieniężnych.

budżet gotówkowy – procedura i metody (ze szczególnym uwzględnieniem opóźnienia w budżecie gotówkowym)

procedura:

budżet gotówkowy jest zasadniczo przygotowywany przez Departament Finansów koncernu, a przy przygotowywaniu tego budżetu przyjmuje się następującą procedurę-

1. Okres budżetowy:

przede wszystkim określa się, jaki będzie okres budżetowy? Teoretycznie może to być zarówno krótkoterminowe, jak i długoterminowe, ale praktycznie jest przygotowane na krótkoterminowe. Nawet w krótkim okresie może to być na podstawie roku, kwartału, miesiąca lub tygodnia, ale na ogół jest przygotowywany w ujęciu kwartalnym lub sześciomiesięcznym, a okres ten jest również dzielony miesięcznie.

2. Szacowanie źródeł i napływu środków pieniężnych:

polega na zbieraniu następujących trzech rodzajów informacji-

reklamy:

(A) jakie będą źródła napływu środków pieniężnych w danym okresie? Oprócz sprzedaży gotówkowej mogą one obejmować windykację od dłużników, wezwanie do zapłaty udziałów, sprzedaż środków trwałych, dochody z inwestycji itp.

(b) ile zostanie otrzymana z tych źródeł?

(c) jaki będzie czas napływu? Na przykład sprzedaż kredytów zostanie zrealizowana po miesiącu lub 50% sprzedaży zostanie zrealizowanych w miesiącu następującym po sprzedaży, a pozostałe 50% w drugim miesiącu po sprzedaży.

3. Identyfikacja zastosowania środków pieniężnych:

polega na oszacowaniu płatności gotówkowych różnych pozycji w różnym czasie. Pozycje te mogą obejmować zakup gotówki, wypłatę na rzecz wierzycieli, wypłatę wynagrodzeń i różne wydatki gotówkowe. Szacunki kwot wymaganych do spłaty kredytodawców zależą głównie od polityki kredytowej dostawców. Jednak koncern biznesowy może skorzystać z rabatu dozwolonego przez dostawców, dokonując płatności gotówką.

w odniesieniu do płatności za różne wydatki należy uwzględnić opóźnienie w odniesieniu do każdej pozycji na podstawie wcześniejszych doświadczeń. Warto wspomnieć, że takie pozycje nie są wykazywane w budżecie gotówkowym, które nie mają wpływu na przepływy pieniężne, takie jak zaległe wydatki, rezerwa na wątpliwe długi itp.

ogłoszenia:

4. Szacunkowe salda środków pieniężnych:

w tym kontekście przede wszystkim określa się saldo środków pieniężnych w pierwszym dniu okresu budżetowego, a następnie saldo środków pieniężnych na koniec okresu budżetowego szacuje się na podstawie oczekiwanych wpływów i płatności.

można również określić minimalny i maksymalny poziom sald gotówkowych. W takim przypadku, jeśli oczekuje się, że saldo gotówkowe w dowolnym okresie będzie mniejsze niż minimum, różnica może zostać pokryta kredytem w rachunku bieżącym banku. W przypadku przekroczenia maksymalnego poziomu można przyjąć politykę inwestycji krótkoterminowych w celu opłacalnego wykorzystania nadwyżki.

5. Określenie metody budżetu:

istnieją różne metody przygotowania budżetu gotówkowego. W związku z tym określa się, Która metoda zostanie przyjęta. Następnie budżet jest przygotowywany zgodnie z ustaloną metodą i dostępnymi informacjami.

metody przygotowania budżetu gotówkowego:

istnieją trzy ważne metody, które są powszechnie stosowane w przygotowaniu budżetu gotówkowego.

ogłoszenia:

te metody to:

(a) metody wpływów i płatności lub metoda rachunkowości kasowej,

(B) metoda bilansu Budżetowanego lub prognozowanego oraz

(C) metoda przepływu środków pieniężnych lub metoda prognozy projektu.

(A) Metoda odbioru i płatności:

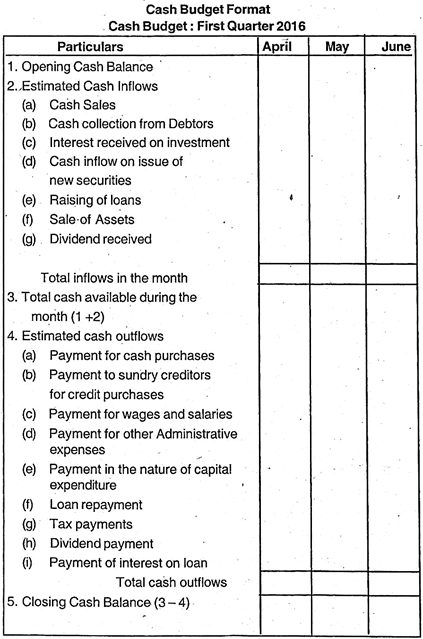

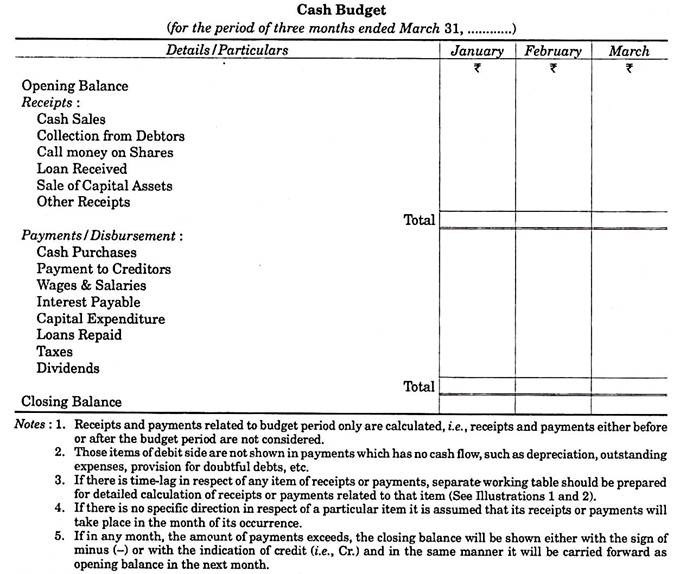

metoda ta jest najprostszą i najszerzej stosowaną metodą budżetu gotówkowego. W tej metodzie przygotowywane jest zestawienie kolumnowe, w którym pierwsza kolumna pokazuje pozycje wpływów i płatności, podczas gdy inne kolumny pokazują kwotę wpływów i płatności w każdym podziale czasowym okresu budżetowego. Na przykład budżet gotówkowy ma być przygotowany na trzy miesiące od stycznia do marca; w tym celu można przyjąć następujący format-

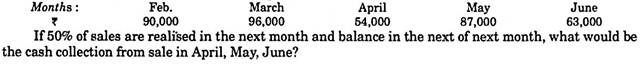

Ilustracja 1:

szacowana większość sprzedaży dla firmy wygląda następująco:

rozwiązanie:

(B) Budżetowana lub prognozowana metoda bilansowa:

w ramach tej metody dokłada się starań, aby oszacować pozycję środków pieniężnych w określonym momencie. W tym celu sporządzany jest bilans budżetowy za ostatni dzień okresu objętego budżetem i sporządzany jest szacunek wartości wszystkich aktywów z wyjątkiem środków pieniężnych, bankowych lub bankowych w rachunku bieżącym w tym dniu. Podobnie szacowane są również zobowiązania, kapitał, rezerwy oraz rachunek zysków i strat. Jeżeli suma po stronie pasywów przekracza, przyjmuje się, że różnica stanowi koniec okresu. Jeśli jednak składnik aktywów przekracza zobowiązania, będzie to pozycja w rachunku bieżącym banku.

ta metoda jest dobra dla długoterminowych lub rocznych prognoz pieniężnych, ale ma ograniczone zastosowanie do planowania i kontroli, ponieważ szacuje pozycję gotówkową tylko w określonym momencie.

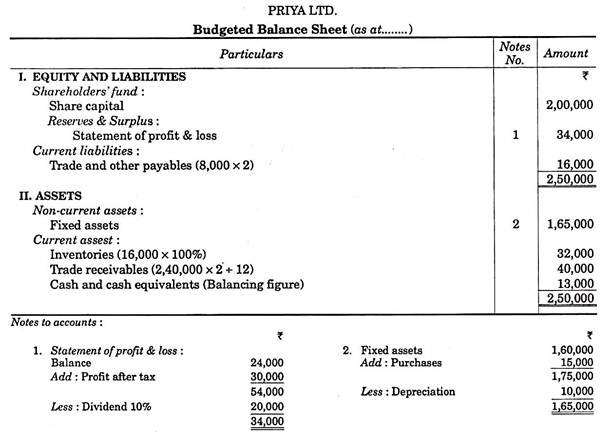

Ilustracja 2:

Priya Limited ma Rs.2,00,000 kapitału zakładowego i Rs.24,000 rezerwy przeciwko Rs.1,60 tys. zainwestowanych w środki trwałe. Zapasy i należności handlowe były Rs.16,000 i Rs.52.000 i Handlu i innych zobowiązań handlowych Rs.8,000. Aby utrzymać wzrost poziomu aktywności, proponuje się zwiększenie do końca roku o 100%. Maszyny warte Rs.15 000 proponuje się nabyć w ciągu roku zgodnie z budżetem wydatków inwestycyjnych.

szacowany zysk za rok to Rs.30 000 po naładowaniu Rs.10 000 amortyzacji i 50% zysku na opodatkowanie. Zobowiązania handlowe i inne zobowiązania handlowe prawdopodobnie zostaną podwojone. Wypłacana jest dywidenda w wysokości 10%. Szacuje się, że należności handlowe pozostaną na okres 2 miesięcy. Budżet sprzedaży pokazuje sprzedaż Rs.2,40,000. Dokonaj oszacowania stanu środków pieniężnych na koniec okresu objętego budżetem.

rozwiązanie:

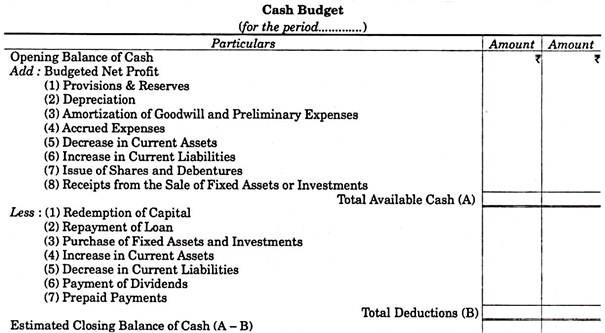

(C) metoda przepływów pieniężnych lub metoda prognozy zysków lub skorygowany zysk & metoda strat:

ta metoda opiera się na technice rachunku przepływów pieniężnych. Ogólnie przyjmuje się, że zysk przynosi gotówkę do działalności, jeśli nie ma zmian w innych aktywach i pasywach. Jednak w praktyce wszystkie te pozycje ulegają zmianie i dlatego należy dokonać korekt w celu ustalenia końcowego salda środków pieniężnych.

w tej metodzie budżet gotówkowy jest przygotowywany na podstawie otwartych sald gotówkowych i bankowych, przewidywanego zysku & rachunku strat oraz sald różnych aktywów i pasywów. Zgodnie z tą metodą kwota oczekiwanego zysku gotówkowego netto z działalności operacyjnej w ciągu roku jest dodawana do bilansu otwarcia środków pieniężnych. Następnie dokonuje się korekt z tytułu oczekiwanych wzrostów lub spadków aktywów obrotowych i zobowiązań krótkoterminowych, a także z tytułu oczekiwanych płatności podatków i dywidend. Wynikająca z tego saldo gotówkowe jest szacunkową gotówką w ręku na koniec okresu budżetowego.

format budżetu gotówkowego na podstawie tej metody może być następujący:

można zauważyć, że ta metoda budżetowania gotówkowego jest bardzo podobna do rachunku przepływów pieniężnych. Jednak jedyną różnicą jest to, że budżet gotówkowy dotyczy przyszłych danych, podczas gdy rachunek przepływów pieniężnych opiera się na danych historycznych.

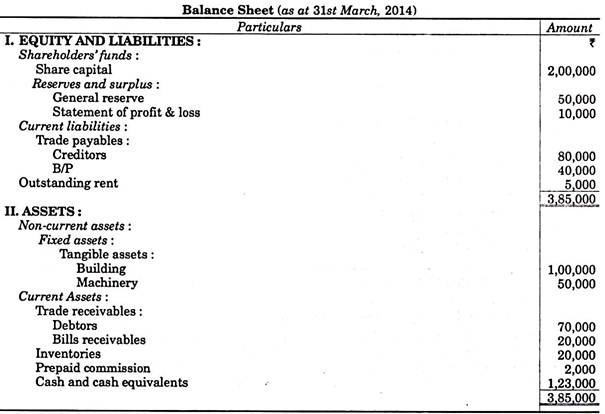

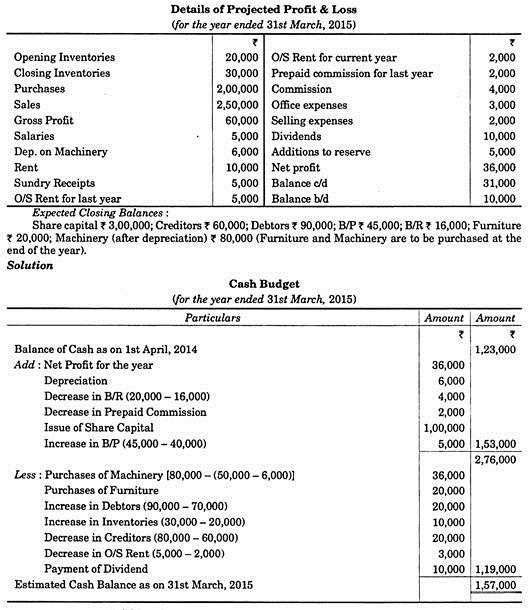

Ilustracja 3:

Jesteś zobowiązany do przygotowania budżetu gotówkowego zgodnie z metodą straty skorygowanego zysku & –

szczególne uwzględnienie opóźnienia w budżecie gotówkowym:

podczas przygotowywania budżetu gotówkowego ważnym czynnikiem w szacowaniu wpływów i płatności jest czynnik „opóźnienia”, tj. jaka będzie różnica czasu między rzeczywistą transakcją a faktycznym przepływem środków pieniężnych. Można zauważyć, że kwota jest zapisywana w budżecie gotówkowym nie na podstawie rzeczywistej transakcji, ale na podstawie rzeczywistego przepływu środków pieniężnych.

niektóre aspekty opóźnienia czasowego można wyjaśnić za pomocą następujących przykładów:

(1) Okres kredytowania dla klientów wynosi dwa miesiące. Oznacza to, że kwota sprzedaży kredytów dokonanej w styczniu zostanie zrealizowana w marcu i lutym w kwietniu itd.

(2) opóźnienie w wypłacie wynagrodzenia wynosi 1/2 miesiąca. Oznacza to, że 1/2 wynagrodzenia należnego w styczniu zostanie wypłacona w styczniu, a pozostała 1/2 w miesiącu lutym.

(3) opóźnienie w spłacie kosztów produkcji wynosi 1/8. Oznacza to, że 7/8 kosztów produkcji należnych w styczniu zostanie zapłaconych w styczniu, a pozostała 1/8 W lutym. Należy zauważyć, że kwota wydatków miesięcznych w stosunku do opóźnienia czasowego będzie płatna w następnym miesiącu.

(4) sprzedaż gotówkowa wynosi 25%, a 50% sprzedaży odbywa się w miesiącu następującym po sprzedaży, a pozostałe 50% w drugim miesiącu następującym. Oznacza to, że jeśli oszacowanie sprzedaży w miesiącu styczniu wynosi Rs.80 000, a następnie 25% z tego, czyli Rs.20 000 zostanie pokazanych jako sprzedaż gotówkowa w miesiącu styczniu. 50% sprzedaży kredytów Rs.60 000 Rs.30.000 każdy będzie wykazany jako windykacja od dłużników w miesiącu lutym i marcu.

metody budżetowania gotówkowego-3 etapy związane z przygotowaniem budżetu gotówkowego

budżet gotówkowy jest przygotowywany zazwyczaj przez Menedżera Finansów. Ponieważ budżet gotówkowy opiera się na licznych szacunkach pochodzących z całej firmy; kierownik finansowy powinien konsultować się z kierownictwem firmy podczas przygotowywania budżetu gotówkowego.

przygotowanie budżetu gotówkowego obejmuje następujące etapy:

1. Szacowanie wpływów pieniężnych

2. Szacowanie wypłat środków pieniężnych

3. Określanie potrzeb finansowych

przed przygotowaniem budżetu gotówkowego kierownik finansowy musi określić okres, na jaki budżet będzie przygotowany. Okres budżetowania środków pieniężnych powinien być ustalany w świetle stabilności sprzedaży i produkcji firmy.

Jeśli wielkość sprzedaży i cena produktu są stabilne, produkcja może być zaplanowana w mniej lub bardziej stałym tempie, okres ten może być dość długi nawet poza rocznym limitem. W przypadku zmiennych wahań w sprzedaży należy skrócić okres budżetu gotówkowego.

po określeniu całkowitego zakresu czasu, który ma być objęty, następnym krokiem jest sformułowanie jednostki, na którą całkowity zakres ma być podzielony. Okresy miesięczne stanowią wygodną jednostkę, ponieważ synchronizują się z konwencjonalnym okresem rozliczeniowym miesiąca i ponieważ pozwala to na włączenie sezonowych zmian w przepływach pieniężnych. Niektóre firmy nawet przygotować budżet na co dzień.

w takim przypadku projekcja napływów i odpływów środków pieniężnych jest ograniczona do jednego miesiąca, a Miesięczne interwały stosuje się do pozostałej części okresu budżetowego przygotowanego na ten miesiąc. Proces ten powtarza się przez resztę miesięcy.

po ustaleniu okresu budżetowego kierownik finansowy rozpoczyna przygotowanie budżetu.

w przygotowaniu budżetu gotówkowego zaangażowane są następujące kroki:

Krok # 1. Szacowanie wpływów pieniężnych:

w przewidywaniu wpływów pieniężnych menedżer finansowy powinien przede wszystkim rozpoznać źródła wpływów pieniężnych. Jest to w dużej mierze zależne od charakteru działalności gospodarczej. Ogólnie rzecz biorąc, firma gospodarcza czerpie gotówkę ze sprzedaży środków pieniężnych, windykacji należności, dochodów z pożyczek i Inwestycji, sprzedaży środków trwałych itp.

w koncernach produkcyjnych i handlowych sprzedaż gotówkowa i windykacja należności stanowią główne źródła wpływów gotówkowych.

tak więc budżetowanie gotówkowe zaczyna się od prognozowania sprzedaży. Istnieją dwa podejścia do określania prognozowanej sprzedaży. Pierwszym z nich jest wewnętrzne podejście, w którym sprzedawcy są proszeni o przewidywanie sprzedaży w okresie budżetowym. Szacunki te są dokonywane w kategoriach produktu, obszaru i miesiąca.

kierownik sprzedaży przedstawia te szacunki dla firmy. Podstawowym ograniczeniem tego podejścia jest to, że pomija ono Ogólne warunki gospodarcze i gospodarcze, które zdecydowanie wpływają na wielkość działalności gospodarczej przedsiębiorstwa. Dlatego wiele firm stosuje również podejście zewnętrzne.

w tym podejściu analitycy ekonomiczni sporządzają prognozę sytuacji gospodarczej na kilka kolejnych lat oraz sprzedaży przemysłu w tym okresie. Następnie należy oszacować udział w rynku poszczególnych produktów, ceny, które mogą przeważać, oraz prawdopodobny odbiór nowych produktów.

szacunki Sprzedaży dokonane w oparciu o podejście zewnętrzne są porównywane z podejściem wewnętrznym, a w przypadku różnic między nimi dochodzi do kompromisu. Ogólnie rzecz biorąc, zewnętrzna prognoza powinna stanowić podstawę ostatecznej prognozy sprzedaży. Może to zostać zmodyfikowane przez wewnętrzną prognozę. Prowadziłoby to do dokładniejszych prognoz sprzedaży niż te oparte na podejściu wewnętrznym lub zewnętrznym.

po dokonaniu szacunków sprzedaży zaczyna się praca Menedżera Finansów. Musi ustalić wpływy pieniężne ze sprzedaży. Najpierw musi oddzielić sprzedaż gotówkową od sprzedaży kredytowej, biorąc za podstawę historyczne współczynniki sprzedaży gotówkowej do sprzedaży kredytowej, uwzględniając przewidywane zmiany w ogólnym trendzie biznesowym i inne wskazane warunki.

jeśli nie ma opóźnienia czasowego między punktem sprzedaży a realizacją gotówki, Szacunkowa sprzedaż w budżecie sprzedaży zostanie pokazana w budżecie gotówkowym jako wpływy pieniężne z tego źródła.

pojawia się Problem, gdy firma sprzedaje na rachunek. W przypadku sprzedaży kredytu nastąpi opóźnienie czasowe między punktem sprzedaży a realizacją gotówki. Rzeczywisty czas opóźnienia między tymi dwoma zależeć będzie od warunków kredytowych, rodzaju klienta oraz polityki kredytowej i windykacyjnej firmy. Menedżer finansowy powinien zatem gromadzić dane dotyczące procentu sprzedaży kredytów zebranych w ciągu 30 dni, 60 dni i tak dalej.

bardziej przydatne byłoby zbieranie takich informacji z różnych okręgów sprzedaży lub dla różnych klas klientów. Informacje te należy wykorzystywać z rozwagą.

po ustaleniu przedziału czasowego między sprzedażą kredytu a windykacją należności menedżer finansowy powinien również określić kwotę, która zostanie pobrana na rachunkach. W świetle wysokości oferowanych przez firmę rabatów gotówkowych, nawyków płatniczych klientów i strat związanych z nieściągalnymi długami, należy dokonać szacunków wysokości windykacji na rachunkach.

ogólnie do szacowanej sprzedaży kredytów w okresie budżetowym stosuje się wskaźnik wcześniejszej windykacji. Otrzymane dane są dodawane do zbiorów zaległych na początku okresu w celu uzyskania szacunkowej sumy zbiorów za ten okres.

w firmie gospodarczej wpływy pieniężne z innych niż sprzedaż stanowią znikomą część. Należy jednak również oszacować te wpływy. Przykładem takich wpływów są odsetki i dywidendy z inwestycji, likwidacja takich inwestycji, tantiemy z umów licencyjnych z innymi przedsiębiorstwami na wytwarzanie produktu na podstawie jego patentów.

przepływy z tych źródeł mają niewielką wielkość i jeśli wystąpią jakiekolwiek niedokładności w prognozowaniu tych przepływów, nie będzie to miało istotnego wpływu na ogólny budżet gotówkowy.

Krok # 2. Szacowanie wypłat środków pieniężnych:

następnym krokiem w budowie budżetu gotówkowego jest przewidywanie wypłat środków pieniężnych w różnych miesiącach okresu budżetowego. Ogólnie rzecz biorąc, firma dokonuje płatności za zakup surowców, bezpośrednią siłę roboczą, wydatki z kieszeni, dodatki kapitałowe, wycofanie zadłużenia i wypłaty korporacyjne, takie jak dywidendy. Budżety na te pozycje z pewnością stanowią podstawę do oszacowania zapotrzebowania gotówkowego.

oszacowanie kwoty i terminu płatności surowców lub wyrobów gotowych w okresie budżetowym ściśle wynika z szacunków sprzedaży, ale związek nie musi być precyzyjny.

decyzja o posiadaniu większych zapasów wymagałaby zakupów bardziej niż to, co byłoby wymagane do osiągnięcia przewidywanej sprzedaży; podczas gdy decyzja o zmniejszeniu zapasów pozwoliłaby na spełnienie pozycji szacowanej sprzedaży z zapasów już posiadanych, co skutkuje mniejszymi wymaganiami dotyczącymi zakupu w okresie prognozy niż to, co w przeciwnym razie byłoby.

w każdym momencie, terminy zakupów i płatności nie będą zatem trudne do oszacowania na podstawie szacunków sprzedaży i decyzji dotyczących polityki zapasów, gdy harmonogram produkcji i programy zakupu zostały oszacowane.

przewidując miesięczne płatności za surowce i gotowe towary, kierownik finansowy musi wziąć osobne oszacowanie zakupów gotówkowych, zakupów na konto, warunków kredytowych różnych dostawców dostarczających towary do firmy i oferowanych rabatów gotówkowych, aby umożliwić szybką płatność.

należy również dokonać oszacowania płatności dostawców z tytułu zobowiązań zapisanych w księgach na początku okresu budżetowego, jak również odroczenia płatności z tytułu zobowiązań, które powstaną w tym okresie, ale nie osiągną terminów wymagalności lub dyskonta przed jego końcem.

firmy płacące pracownikom na podstawie stawek jednostkowych mogą sporządzić rachunek płacowy, po prostu stosując stawki jednostkowe do jednostek produkcji wymaganych w budżecie produkcyjnym, jednocześnie biorąc pod uwagę potencjalny wzrost kosztów płac w firmie w zakresie podatków od ubezpieczeń społecznych, płatnych urlopów i wakacji, płatności do emerytury zakładowej, funduszy, płatności za pracę w godzinach nadliczbowych i takich premii, jakie mogą być przewidziane przez działające systemy motywacyjne.

w przypadku gdy pracownicy są wynagradzani na podstawie godzin pracy, rachunek płac można oszacować poprzez pomnożenie liczby godzin pracy różnych umiejętności wymaganych do przeliczenia jednostek produkcji zgodnie z harmonogramem w budżecie produkcji przez odpowiednie stawki godzinowe i dodanie dodatkowych kosztów płac rodzajów, o których mowa powyżej.

wśród kosztów ogólnych niektóre wydatki, takie jak podatki od nieruchomości, ubezpieczenie nieruchomości, niektóre wynagrodzenia kadry kierowniczej i niektóre rodzaje opłat alimentacyjnych, mają charakter stały. Oczekuje się, że te koszty stałe utrzymają się na określonym poziomie, niezależnie od wahań wielkości działalności. Ale fixity w wydatku nie oznacza, że nie zmieni się z tego roku na przyszły rok.

samorząd może podnieść swoje stawki podatku od nieruchomości, a firmy ubezpieczeniowe podnieść swoje stawki za ubezpieczenie nieruchomości lub firma prognozująca może planować dodatki do środków trwałych, które przyciągną dodatkowy podatek od nieruchomości, a firma będzie musiała zapłacić koszty ubezpieczenia tej nieruchomości.

koszt stały oznacza więc, że jeśli nastąpi zmiana, nowy poziom będzie przeważał niezależnie od skali operacji w przyszłym roku. Należy zatem zachować ostrożność przy szacowaniu stałych kosztów ogólnych.

oczekuje się, że szacunki kosztów zmiennych z definicji będą się różnić w zależności od produkcji sprzedaży. Ale trudności nie można całkowicie uniknąć. Istnieją możliwości przyszłych zmian cen i kosztów, które tworzą komplikacje. Jeśli ceny sprzedaży produktów firmy mają być obniżone bez zmiany stawki prowizji sprzedawcy; trudno oczekiwać, że spadek całkowitych prowizji będzie proporcjonalny do spadku sprzedaży jednostkowej.

prognozowanie trudności w odniesieniu do wydatków częściowo zmiennych wynika z dwóch kierunków. Po pierwsze, różne rodzaje wydatków w tym zakresie mają zwykle nieproporcjonalne wzorce zmian w stosunku do wielkości operacji. Po drugie, zmiany cen i stawek wpływają na nie nie mniej niż koszty stałe i zmienne.

prognoza niższej sprzedaży w okresie objętym prognozą może być połączona z przepisami budżetowymi dotyczącymi znacznego wzrostu wydatków na reklamę w celu zapobieżenia dalszemu spadkowi sprzedaży.

jeśli rynek produktu rozszerzy się, może pojawić się niewielka potrzeba zwiększenia wydatków na reklamę w celu pokrycia nowej części rynku, ponieważ sprzedaż sama wzrośnie. Jeśli jednak firma jest zainteresowana zwiększeniem swojego udziału w rynku, wzrost wydatków staje się nieunikniony.

jednocześnie można spodziewać się zmiany wydatków na reklamę w związku z decyzją o bardziej rozszerzonym zasięgu, a także ze względu na oczekiwany wzrost stawek za reklamę.

należy starannie oszacować zapotrzebowanie gotówkowe na wypłaty odsetek i dywidend, spłatę, pożyczki i umorzenie długu, płatności za nabycie środków trwałych i aktywów niedziałających, takich jak nieruchomości, ponieważ dotyczą one procesu produkcyjnego, wysiłków w zakresie sprzedaży i Administracji.

Krok # 3. Określenie potrzeb finansowych:

po dokonaniu szacunków dotyczących napływu i odpływu środków pieniężnych są one łączone w celu uzyskania przepływów pieniężnych netto lub odpływu za każdy miesiąc. Gdy przepływy pieniężne netto są dodawane do początkowego salda gotówkowego, wynik daje pozycję gotówkową firmy.

biorąc pod uwagę pozycję gotówkową firmy każdego miesiąca, menedżer finansowy, mając na uwadze minimalne wymagania gotówkowe firmy, decyduje o kwocie, którą firma będzie musiała pożyczyć z banków i innych źródeł krótkoterminowych.

Ilustracja:

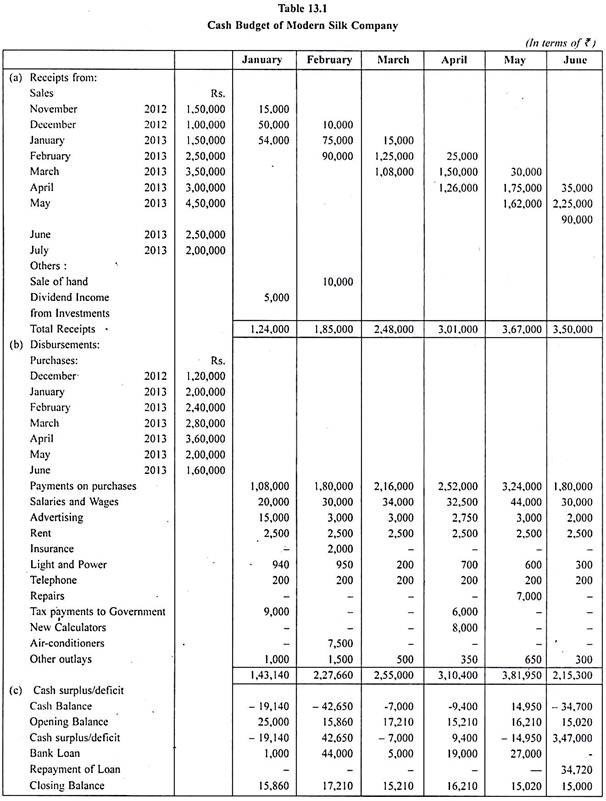

budżet pieniężny nowoczesnej firmy Jedwabniczej na okres sześciu miesięcy ilustruje tabela 13.1. Sprzedaż jest podstawowym źródłem gotówki dla tej firmy. W związku z tym sprzedaż za Styczeń i luty 2013 r. szacuje się na Rs.1,50,000 i Rs.2,50 tys.

podano również sprzedaż za listopad I grudzień 2012 r., ponieważ część poprzedniej sprzedaży nie mogła zostać zebrana do 2013 r. Historycznie 40% sprzedaży za to jest za gotówkę, na którą oferowany jest rabat 10% Sprzedaży.

Ta firma daje rabat gotówkowy tylko przy zakupach gotówkowych. 50% całkowitej sprzedaży zbierane jest w drugim miesiącu sprzedaży. Na przykład, z 2,50,000 sprzedaży w lutym, Rs. 1,00,000 będzie za gotówkę, ale tylko Rs. 90 000 zostanie otrzymanych w gotówce z powodu 10% rabatu. Rs. W marcu zostanie zebranych 1,25 tys., reszta Rs. W kwietniu zostanie zebranych 25 tys. Zakłada się tutaj, że nie będzie strat nieściągalnych długów.

inne źródła wpływów pieniężnych są również przedstawione w budżecie gotówkowym. Tym samym spółka spodziewa się otrzymać dochód z dywidendy z inwestycji w wysokości Rs. 5000 w styczniu, przewiduje się również, że firma sprzeda działkę za Rs. 10 tys. w lutym 2013.

firma kupuje wystarczającą ilość zapasów w poprzednim miesiącu, aby pokryć sprzedaż w kolejnych miesiącach. Koszt sprzedanych towarów wynosi średnio 80% miesięcznej sprzedaży (przed uwzględnieniem rabatów zakupowych).

tak więc, w ramach przygotowań do marcowej szacowanej sprzedaży Rs.3,00,000, firma kupuje materiały Rs.2,40,000 w lutym i kończy miesiąc Luty z tym bilansem zapasów.

dostawca materiałów sprzedaje towar na warunkach 10/10 E. O. M., N/30. Dlatego, gdy lutowe zakupy są opłacane w marcu, tylko Rs. 2,26,000 w gotówce zostaną wydatkowane z powodu rabatu na zakup. Inne nakłady według miesięcy przedstawiono w tabeli 13.1.

Tak więc, w styczniu, płatności gotówkowe za płace będą Rs. 20 tys., a wydatki na reklamę ok. 15,000. W tabeli 13.1 uwzględniono również inne wydatki, które mają zostać poniesione w różnych miesiącach.

kiedy wpływy gotówkowe i wypłaty są połączone, dane wynikowe są dodawane do lub odejmowane od salda gotówkowego otwarcia dla okresu budżetowego, pozycja gotówkowa przedsiębiorstwa jest odzwierciedlona. Tak więc z tabeli 13.1 można zauważyć, że początkowe saldo gotówkowe spółki wynosiło Rs. 25,000.

deficyt gotówki w styczniu ma wynieść Rs. 19,140. Od tego czasu zarząd postanowił utrzymać minimalne saldo gotówkowe Rs. 15,000, firma musiałaby pożyczyć Rs. 10,000 w tym miesiącu.

podobnie, budżet gotówkowy firmy wskazuje, że będzie musiała zaciągnąć kredyt w banku w ciągu pierwszych pięciu miesięcy okresu budżetowego, aby pokryć nadwyżkę odpływu gotówki. W miesiącu czerwcu, kiedy spółka spodziewa się zarobić po raz pierwszy nadwyżki gotówki rzędu Rs. 3,47 tys.

kroki w przygotowaniu budżetu gotówkowego (w formacie budżetu gotówkowego)

budżet gotówkowy jest jednym z najważniejszych budżetów przygotowywanych przez przedsiębiorstwo, ponieważ każda transakcja ostatecznie przekształca się w gotówkę. Zawiera on szacunki napływu i odpływu środków pieniężnych na pewien okres czasu w przyszłości.

Cash budget (budżet gotówkowy) Jest to podsumowanie oczekiwanych napływów i odpływów środków pieniężnych w określonym przedziale czasowym. Kiedy przepływy pieniężne są bardziej zmienne, ale przewidywalne, budżet gotówkowy jest przygotowywany częściej nawet w dzień dzisiejszy. Z drugiej strony, gdy przepływy pieniężne są stabilne, budżet gotówkowy jest przygotowywany co miesiąc.

przygotowanie budżetu gotówkowego:

budżet gotówkowy jest przygotowywany na podstawie paragonów i metody płatności. Jest to projekcja wpływów pieniężnych przedsiębiorstw i wypłat na okres budżetowy.

ma dwa podstawowe składniki:

1. Szacowanie wpływów pieniężnych oraz

2. Szacowanie płatności gotówkowych

wpływy gotówkowe ujęte w budżecie gotówkowym są według następującego wzoru:

1. Sprzedaż Gotówkowa

2. Windykacja od dłużników

3. Odsetki otrzymane od przychodów z inwestycji i dywidendy.

4. Wyłącznie zbywalnych papierów wartościowych.

5. Emisja nowych papierów wartościowych za gotówkę.

6. Zaciąganie pożyczek (pożyczek)

7. Wpływy ze sprzedaży aktywów

8. Różne wpływy

pozycje wydatków pieniężnych przedstawia się następująco:

1. Zakupy gotówkowe

2. Płatności na rzecz różnych wierzycieli i weksle do zapłaty.

3. Płatności za wynagrodzenia, czynsze i inne wydatki.

4. Płatność w charakterze wydatków inwestycyjnych-zakup aktywów.

5. Zakup rynkowych Papierów Wartościowych.

6. Spłata kredytu

7. Płatności podatkowe

8. Umorzenie Papierów Wartościowych.

9. Oprocentowanie kredytu bankowego i innych pożyczek.

10. Wypłaty dywidendy

11. Płatności różne.

etapy przygotowania budżetu gotówkowego:

1. Ustalić saldo otwarcia środków pieniężnych.

2. Oszacowanie przepływów pieniężnych za okres budżetu gotówkowego.

3. Szacowany harmonogram wypłat lub płatności gotówkowych.

4. Ustalenie salda gotówkowego. Można to znaleźć poprzez odjęcie przewidywanych wypływów środków pieniężnych od sumy oczekiwanych wpływów gotówkowych i salda otwarcia.