La tua azienda ha diversi numeri che vanno sui documenti ufficiali. Poiché l’azienda ha obblighi diversi, sono trattati da diversi dipartimenti HMRC. Per identificare la tua azienda, tutti ti attribuiscono codici.

Quindi quali sono esattamente questi codici? Per coloro che hanno imprese esistenti, si potrebbe avere sentito parlare di UTR che è anche conosciuto come un numero di riferimento fiscale unico. Questo è solo uno dei tanti codici che dovete sapere per il vostro business. Ci sono altri codici che vengono assegnati alla tua attività.

Allo stesso modo, se avete intenzione di iniziare la loro attività nel Regno Unito, è necessario familiarizzare con UTR e altri codici simili come questo vi aiuterà nelle vostre operazioni di business. Tuttavia, sappiamo che non è così facile in quanto potrebbe comportare la gestione di un sacco di scartoffie.

Per una persona che non si occupa né di contabilità né di contabilità ogni giorno, i nomi e gli scopi di questi codici sono piuttosto confusi. Quindi cerchiamo di risolverli rapidamente. E non dimenticare che puoi sempre fidarti dei tuoi servizi di contabilità o contabilità online per noi.

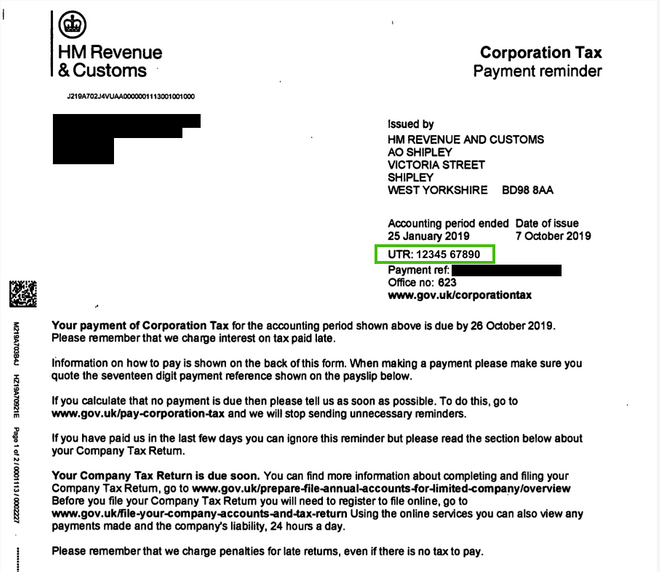

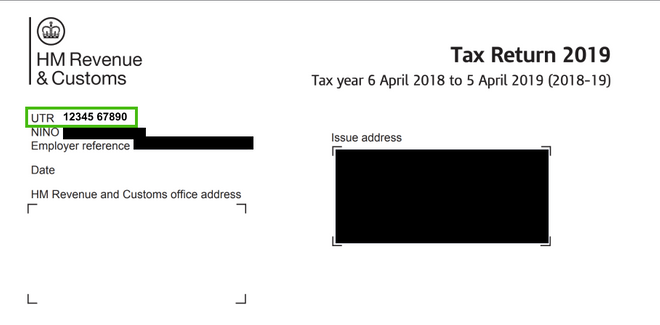

Riferimento unico del contribuente (UTR)

Salvare le date per i requisiti di deposito annuali

Dopo aver istituito una società a responsabilità limitata forme e pagamenti di file, il tutto con scadenze diverse.

Unique Tax Reference (UTR) è un numero di 10 cifre fornito da HMRC quando una persona si registra per l’autovalutazione o crea una società a responsabilità limitata. Avrai bisogno del tuo numero UTR aziendale al momento della presentazione della dichiarazione dei redditi aziendale.

HMRC emette anche UTR per gli individui. Sono chiamati uguali e sono entrambi lunghi 10 cifre, ma l’UTR della tua azienda e il tuo sono diversi. I lavoratori autonomi, i commercianti unici e gli imprenditori usano i loro riferimenti ai contribuenti unici per presentare le loro dichiarazioni dei redditi a HMRC. Un numero di riferimento unico contribuente va su moduli di autovalutazione.

Poiché il numero di riferimento fiscale univoco sarà incluso nel modulo di autovalutazione, alcuni potrebbero chiedersi: il numero di riferimento del contribuente univoco è lo stesso del numero di assicurazione nazionale (NI)? La risposta è no. Il numero NI è utilizzato per il sistema di sicurezza sociale del Regno Unito. Infatti, HMRC richiederà il tuo numero NI quando ti registri per UTR.

Ora puoi chiedere: cosa succede se perdo il mio numero UTR aziendale? In questo caso, puoi richiedere un numero UTR aziendale online, purché la tua azienda sia registrata presso Companies House. Hai solo bisogno di fornire il nome della società registrata e il numero di registrazione. Una volta completato questo processo, riceverai la tua azienda UTR nel tuo indirizzo commerciale registrato’ post.

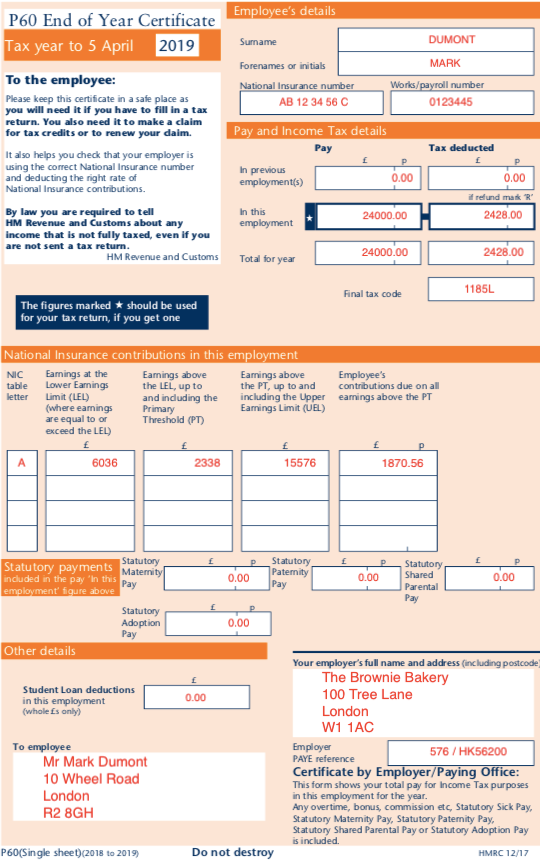

Datore di lavoro PAYE Numero di riferimento & Dove trovarlo

Oops. Hai pagato troppo un dipendente?

Tutti commettiamo errori. Ecco cosa fare nel caso in cui ciò accada.

Il numero di riferimento del datore di lavoro, noto anche come ERN in breve, consiste in un insieme univoco di lettere e numeri utilizzati da HMRC per identificare la tua attività. Il numero di riferimento del datore di lavoro è costituito da un numero di ufficio HMRC a tre cifre e da un numero di riferimento univoco per la tua attività.

Un numero di riferimento PAYE datore di lavoro è dato a ogni azienda che assume persone e ha istituito il Pay-As-You-Earn (PAYE) schema.

Mente che non ogni datore di lavoro che ha dipendenti ha bisogno di trattare con PAYE — anche se ogni datore di lavoro deve tenere i registri del libro paga in ordine.

Quando un’azienda non ha bisogno di PAYE? Quando nessuno dei suoi datori di lavoro guadagna più di £118 a settimana e non ci sono spese e benefici. Inoltre, nessuno dei dipendenti deve avere un altro lavoro o una pensione.

Se un’entità registrata da PAYE impiega personale, il numero di riferimento di PAYE è qualcosa di cui non può fare a meno. Va su tutti i documenti del libro paga (PAYE) distribuiti ai dipendenti e presentati a HMRC. Così può essere trovato su buste paga e forme come P45 e P11D.

PAYE numero di riferimento può essere utilizzato anche quando i dipendenti si applicano per prestiti agli studenti, crediti d’imposta e altre applicazioni.

Quindi, come trovare il numero di riferimento PAYE del datore di lavoro? Un posto ovvio per controllare è un modulo P60-un avviso sulla retribuzione lorda di un dipendente, tasse pagate, contributi all’assicurazione nazionale, ecc. Un datore di lavoro è obbligato a preparare e distribuire moduli P60 ogni aprile.

Justin ha sei dipendenti che lavorano nella sua agenzia di design. Quando si è registrato per la prima volta come datore di lavoro, HMRC ha inviato un pacchetto di benvenuto del datore di lavoro che includeva un numero di riferimento PAYE. Dopo l’anniversario del suo primo anno di ufficio, uno del suo staff ha deciso di dimettersi. Ha assicurato di aver inserito il numero di riferimento PAYE del datore di lavoro su P45 per il suo precedente personale.

Ecco un esempio di riferimento PAYE:

Poiché questo numero identifica il datore di lavoro, non il dipendente, una persona può avere diversi numeri di riferimento PAYE del datore di lavoro su documenti di diversi datori di lavoro.

Ann lavora in una libreria nei giorni feriali e in un bar nei fine settimana. Così riceve 2 set di buste paga e documenti del libro paga che contengono diversi numeri di riferimento PAYE – uno per il caffè, l’altro per la libreria.

Codice fiscale

Anche questo va in busta paga ma ha uno scopo diverso. Codice fiscale viene utilizzato dai datori di lavoro e fornitori di pensioni per calcolare quanta imposta sul reddito una certa persona deve pagare.

Diverse aliquote fiscali sono applicate a diversi dipendenti. Ci sono parentesi fiscali e soglie di guadagno che determinano quanta tassa una certa persona deve pagare. Inoltre, ci sono deduzioni uno potrebbe essere idoneo per. È responsabilità del datore di lavoro tenere traccia di tutto ciò e pagare l’imposta sul reddito per conto dei propri lavoratori. Il codice fiscale determina come l’imposta deve essere detratta in un periodo di paga.

Numero di riferimento dell’ufficio account

Questo è emesso da HMRC contemporaneamente al numero di riferimento PAYE del datore di lavoro. Il numero di riferimento dell’ufficio del conto è un numero di 13 cifre richiesto per il pagamento a HMRC delle passività PAYE. Tutti i documenti dati ai dipendenti non contengono questo numero.

Per coloro che non hanno familiarità con il numero di riferimento di Account Office, si compone di tre cifre numeri del vostro ufficio delle imposte, due caratteri alfa e 8 caratteri numerici. Ecco un esempio di numero di riferimento dell’ufficio: 123PA0045678X. Se è necessario verificare il numero di riferimento dell’ufficio, è possibile utilizzare questo correttore HMRC online.

Quindi, significa che il numero di riferimento dell’ufficio e il numero di riferimento del datore di lavoro sono gli stessi? No, non sono la stessa cosa. Sebbene HMRC emetta entrambi questi numeri quando registri la tua attività, funzionano in modo diverso. Il numero di riferimento dell’ufficio viene utilizzato per i controlli di sicurezza quando si effettuano pagamenti PAYE e si controlla il PAYE. Il numero di riferimento del datore di lavoro viene utilizzato quando completi i codici fiscali di ritorno e di accesso a PAYE di fine anno o ti registri per ricevere promemoria via email su PAYE.

Tuttavia, tieni presente che l’inserimento di un numero di riferimento dell’account office errato nel modulo di reso PAYE comporterà possibili errori di invio di informazioni in tempo reale (RTI) a HMRC. Ciò potrebbe causare un ritardo nell’ottenere le informazioni sul tuo account HMRC che alla fine porterà a sanzioni e oneri. Quindi è importante inserire il numero di riferimento dell’ufficio account corretto. Confuso? Si può parlare con i nostri ragionieri utili se hai bisogno di aiuto.

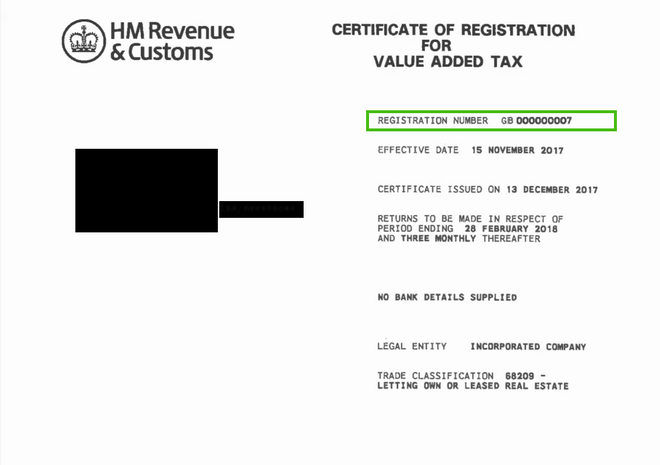

Partita IVA

Come si può intuire dal titolo, il numero di partita IVA viene emesso da HMRC per le imprese quando si registrano per l’imposta sul valore aggiunto. Il numero di partita IVA del Regno Unito è un ID univoco che ha 9 cifre con un prefisso di ‘GB’. Questo numero può essere trovato in tutte le relazioni IVA presentate e sui certificati IVA.

Una nota sulle dichiarazioni IVA

Le date di scadenza del pagamento dell’IVA potrebbero essere ogni mese, ogni trimestre (3 mesi) o ogni anno: puoi scegliere per quanto tempo sarà il tuo periodo contabile.

In breve, va avanti qualsiasi corrispondenza da HMRC in relazione all’IVA. Inoltre, sei obbligato a mostrare il numero di partita IVA su qualsiasi fattura IVA emessa per i tuoi clienti, comprese quelle semplificate.

Allo stesso modo, se si hanno transazioni commerciali con i paesi dell’UE, il numero di partita IVA dell’UE sarà diverso dal Regno Unito in quanto hanno il proprio ID univoco. È possibile controllare HMRC per l’elenco dei formati ID dei paesi dell’UE.

Dopo aver ricevuto il tuo numero di partita IVA da HMRC, troverai il numero di partita IVA nell’angolo in alto a destra della lettera.

Allo stesso modo, quando il fornitore invia una fattura, è fondamentale guardare fuori per il loro numero di partita IVA. Se la loro azienda è registrata IVA, dovrebbero aver elencato il loro ID univoco su tutte le loro fatture.

Fare un controllo del numero di partita IVA è importante. Perché? Questo per verificare la validità del numero di partita IVA. Ad esempio, potresti aver pagato l’IVA al tuo fornitore, ma il numero di partita IVA che hanno fornito non è valido. In questo caso, dovrai contattarli. Sarà necessario ottenere il numero di partita IVA valido al fine di recuperare l’IVA.

Quando inizi a commerciare con diversi partner commerciali nel Regno Unito o nella rete wider Europe, è importante tenere presente che il recupero di un’IVA senza un numero di partita IVA valido porterà HMRC a rifiutare la tua richiesta. In questo caso, potrebbe essere necessario pagare il conto o gestire ancora più documenti. Nessuno di noi vorrebbe che succedesse. Quindi, ricorda di controllare la validità del numero di partita IVA.

Osome sa non solo come guidare l’utente attraverso la contabilità e la contabilità. Possiamo aiutarti ad aprire la tua azienda nel Regno Unito.