“Wat is de waarde van mijn bedrijf?”Dit is een veel voorkomende vraag gesteld door ondernemers voor estate planning of pensioen doeleinden, omdat, in veel gevallen, het grootste deel van hun vermogen is gebonden in hun bedrijf. Het vaststellen van de werkelijke waarde van een bedrijf vereist het aanvragen van biedingen van gekwalificeerde kopers. Echter, afgezien van het zetten van uw bedrijf te koop, dit artikel beschrijft een relatief eenvoudige manier om de waarde van een particuliere onderneming te benaderen.

de totale reële marktwaarde van een bedrijf wordt vaak de ondernemingswaarde van de onderneming genoemd, of de som van de marktwaarde inclusief schulden, minus de kasmiddelen en kasequivalenten. Waarderingsmethoden voor het berekenen van de waarde van ondernemingen omvatten, maar zijn niet beperkt tot, discounted cash flow (DCF) analyse, met behulp van aandelenkoersen van openbare bedrijven, of het toepassen van recente bedrijfstransacties van vergelijkbare bedrijven. Een waarderingsbenadering die vaak wordt gebruikt door private equity en investment banking professionals, en degene waar we ons hier op zullen richten, is van toepassing op winst voor rente, belastingen, afschrijvingen en amortisatie (“EBITDA”).

- welke EBITDA Multiple moet ik gebruiken voor het berekenen van ondernemingswaarde?

- welke EBITDA zal worden gebruikt bij de waardering van mijn particuliere onderneming?

- inzicht in het verschil tussen ondernemingswaarde en aandeelhouderswaarde

- Andere Common Eigen Bedrijf waarderingsmethoden: Asset Based, Discounted Cash Flow -, Markt-Waarde

- volgende stappen voor waardering van particuliere ondernemingen

welke EBITDA Multiple moet ik gebruiken voor het berekenen van ondernemingswaarde?

de meerderheid van de bedrijven die tussen de $10 miljoen en $75 miljoen jaaromzet genereren, verricht historisch transacties voor EBITDA-veelvouden tussen 5,0 x en 8,0 x EBITDA. De EBITDA multiple toegepast op een bepaalde particuliere onderneming is een functie van de visie van een potentiële koper op het risico-rendement profiel. Bijgevolg is de ondernemingswaarde van een bedrijf ook afhankelijk van de hieronder beschreven factoren.

het juiste EBITDA-veelvoud bij de berekening van de waarde van de onderneming wordt beïnvloed door talrijke factoren, waaronder, maar niet beperkt tot, het niveau van de concentratie van de klant, de groeipercentages van de onderneming en de industrie, de concentratie van de leveranciers, de concurrentiepositie, de winstmarges, de omvang van de onderneming en de diepte en sterkte van het managementteam. Dergelijke factoren moeten afzonderlijk worden beoordeeld en in hun totaliteit in aanmerking worden genomen bij de waardering van particuliere ondernemingen. De concentratie van klanten (bijvoorbeeld één klant > 20%) leidt vaak tot een lagere EBITDA-veelvoud. Omgekeerd, bedrijven met weinig klantconcentratie die deelnemen aan aantrekkelijke eindmarkten met hoge groeipercentages, zoals medische of lucht-en ruimtevaart, of gebruik maken van unieke materialen of processen, hebben doorgaans een hoger dan gemiddeld EBITDA-veelvouden. Een potentiële koper zal ook willen inschatten management van de kapitaaluitgaven die nodig zijn voor het ondersteunen van de groei van het bedrijf op go-forward basis peilen.

welke EBITDA zal worden gebruikt bij de waardering van mijn particuliere onderneming?

het is gebruikelijk om bij de berekening van de ondernemingswaarde gebruik te maken van de laatste EBITDA van twaalf maanden, hoewel het onder bepaalde omstandigheden passender kan zijn om een gemiddelde EBITDA van de laatste twee of drie jaar te gebruiken. Bijvoorbeeld, kleine bedrijven kunnen ervaren tijdelijke pieken of dips in EBITDA als gevolg van een groot aantal klanten, markt, of macro-economische problemen. Het gladmaken van deze uitschieters zorgt vaak voor een nauwkeuriger weergave van de bedrijfswaarde.

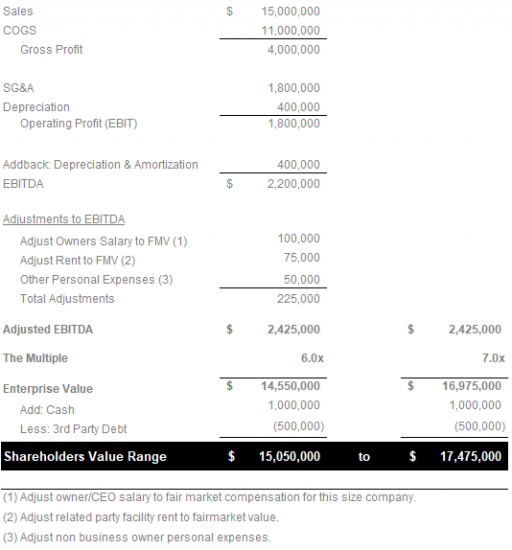

verder is het gebruikelijk om de EBITDA te normaliseren, wat resulteert in een aangepaste EBITDA. Enkele veel voorkomende aanpassingen van de EBITDA omvatten, maar zijn niet beperkt tot, eenmalige inkomsten en uitgaven (proceskosten, veranderingen in boekhoudmethoden, verhuizing van faciliteiten, bepaalde honoraria, enz.), niet-zakelijke/persoonlijke-gerelateerde kosten (Auto leases niet gebruikt in het bedrijfsleven, betalingen aan familieleden buiten het bedrijf, country club lidmaatschappen, enz.), facility rent en / of owner compensation boven of onder de reële marktwaarde. Als alternatief kunnen sommige EBITDA-aanpassingen die waarschijnlijk niet door een potentiële private equity-of strategische koper worden geaccepteerd, ondoeltreffende marketingcampagnes, onderzoeks-en ontwikkelingskosten in verband met mislukte productlanceringen of jaarlijks Betaalde Bonussen omvatten die als “discretionair” worden beschouwd.”

inzicht in het verschil tussen ondernemingswaarde en aandeelhouderswaarde

het product van het gebruik van een geschikte EBITDA multiple resulteert in een realistische schatting van de ondernemingswaarde, niet te verwarren met aandeelhouderswaarde. Aangezien bedrijven doorgaans transacties verrichten op een cashvrije, schuldvrije basis, wordt de aandeelhouderswaarde berekend als de bedrijfswaarde (EBITDA Multiple X Adjusted EBITDA) plus kas-en kasequivalenten minus schuld van derden (bankschuld en kapitaalleases).

Het volgende voorbeeld laat zien hoe de berekening van de ondernemingswaarde met behulp van de Meerdere van de EBITDA-methode uit de voorgaande concepten:

Andere Common Eigen Bedrijf waarderingsmethoden: Asset Based, Discounted Cash Flow -, Markt-Waarde

Tijdens de voorgaande methode voor de berekening van de bedrijfswaarde als een veelvoud van de EBITDA, bepaald door een groot aantal business factoren is het meest vertrouwd in private equity en investment banking, het is niet de enige waarderingsmethode voor privé-bedrijven.

- waarderingsmethode op basis van activa: deze benadering onderzoekt de balans van de onderneming, waarbij de waarde van haar totale passiva wordt afgetrokken van de totale intrinsieke waarde van de onderneming. Er zijn twee benaderingen voor een waardering op basis van activa:

- Going Concern-benadering: indien de onderneming voornemens is haar activiteiten voort te zetten zonder onmiddellijk activa te verkopen, moet zij de going concern-benadering gebruiken voor de waardering van activa op basis van activa.

- Liquidatiewaardebenadering: omgekeerd moet, indien het bedrijf wordt afgebouwd, de liquidatiewaarde asset based waarderingsmethode worden toegepast. Hier is de waarde gebaseerd op netto cash die zou bestaan als het bedrijf beëindigd en verkocht de activa. Voorspelbaar is dat deze benadering vaak een waardering onder de reële marktwaarde oplevert.

- Discounted Cash Flow (DCF) waarderingsmethode: ook wel de inkomensbenadering genoemd, de DCF waarderingsmethode is meer gebaseerd op de financiële informatie van een bedrijf. Dit maakt een van de belangrijkste voordelen van DCF ten opzichte van andere waarderingstechnieken mogelijk: het evalueert bedrijven op een absolute basis en verwijdert subjectiviteit. DCF waardeert een bedrijf op basis van de verwachte cashflow over een passende periode, aangepast aan de contante waarde met behulp van een realistische discontovoet.

- marktwaarde waarderingsmethode: deze methode vergelijkt een onderneming met vergelijkbare ondernemingen. Idealiter zou een bedrijf financiële informatie uit eerdere transacties gebruiken om tot een nauwkeurige waardering te komen. Zoals vermeld in het begin van dit artikel, sommige ondernemers wenden tot marktkapitalisatie gegevens over openbare bedrijven in hun industrie om te proberen om een waarde te extrapoleren voor hun bedrijven op basis van industrie gemiddelden. Een woord van voorzichtigheid: deze methode houdt geen rekening met verschillen in capaciteiten, verwachte groeipercentages, immateriële activa en andere relevante factoren. In het gunstigste geval kan een opwaartse trend in de gemiddelde marktkapitalisatie van overheidsbedrijven wijzen op een sterke groei voor de markt als geheel.

volgende stappen voor waardering van particuliere ondernemingen

dit artikel biedt het kader voor het schatten van de bedrijfswaarde van een particuliere onderneming. Zoals eerder vermeld, kan de werkelijke waarde alleen worden vastgesteld door het aanvragen van biedingen van gekwalificeerde kopers. Het is echter mogelijk om een redelijk nauwe benadering van de bedrijfswaarde te bieden met de hulp van een gekwalificeerde professional die kan helpen bij het identificeren en kwantificeren van kritische waarderingsfactoren.

het volgende artikel verkent onze visie op kritieke factoren die van invloed zijn op bedrijfswaarde, waaronder:

- EBITDA

- Omzet Trends

- Winstmarges

- Klant Concentratie

- Groei van de Industrie

- Sterkte en Diepte van het Management Team

- concurrentievoordelen

MCM Kapitaal is een Cleveland, OH op basis van lower middle market private equity fonds richt op het verkrijgen van een niche van de productie en de toegevoegde waarde distributie bedrijven genereren van $10 miljoen naar 75 miljoen dollar in jaarlijkse inkomsten.