«Hva er verdien av min virksomhet?»Dette er et vanlig spørsmål fra bedriftseiere for eiendomsplanlegging eller pensjonsformål, siden i mange tilfeller er det meste av formuen deres bundet opp i deres selskap. Etablere et selskaps sanne verdi krever pengeinnsamling bud fra kvalifiserte kjøpere. Men kort av å sette firmaet for salg, beskriver denne artikkelen en relativt enkel måte å tilnærme verdien av et privat selskap.

den totale markedsverdien av en virksomhet kalles ofte selskapets Foretaksverdi, eller summen av markedsverdien inklusive gjeld, minus kontanter og kontantekvivalenter. Verdsettelsesmetoder for beregning Av Foretaksverdi inkluderer, men er ikke begrenset til, diskontert kontantstrømanalyse (DCF), bruk av aksjekurser i offentlige selskaper, eller bruk av nylige næringstransaksjoner fra sammenlignbare selskaper. En verdsettingsmetode som ofte brukes av private equity og investment banking fagfolk, og den vi vil fokusere på her, gjelder et flertall For Inntjening Før Renter, Skatter, Avskrivninger og Amortisering («EBITDA»).

- Hvilke EBITDA-Multipler Skal Jeg Bruke Til Å Beregne Bedriftsverdi?

- HVA EBITDA Vil Bli Brukt I Min Private Selskap Verdivurdering?

- Forstå Forskjellen Mellom Foretaksverdi Og Aksjonærverdi

- Andre Vanlige Verdsettingsmetoder For Private Selskaper: Aktivabasert, Diskontert Kontantstrøm, Markedsverdi

- Neste Trinn For Verdivurdering Av Private Selskaper

Hvilke EBITDA-Multipler Skal Jeg Bruke Til Å Beregne Bedriftsverdi?

flertallet av bedrifter som genererer mellom $10 millioner og $ 75 millioner av årlige inntekter historisk transaksjon FOR EBITDA multipler mellom 5.0 x og 8.0 X EBITDA. EBITDA-multiplum som brukes på en bestemt privat virksomhet, er en funksjon av en potensiell kjøpers syn på sin risikoavkastingsprofil. Følgelig er et selskaps Virksomhetsverdi også avhengig av faktorene som er skissert nedenfor.

den riktige EBITDA-Multiplum i beregning Av Bedriftsverdi påvirkes av mange faktorer, inkludert, men ikke begrenset til, nivå av kundekonsentrasjon, vekst i selskap og industri, leverandørkonsentrasjon, konkurranseposisjon, fortjenestemarginer, selskapets størrelse og dybde og styrke i ledergruppen. Slike faktorer må vurderes individuelt og vurderes totalt når man vurderer private selskaper. For eksempel dikterer kundekonsentrasjon (f. eks. enkeltkunde > 20%) ofte en lavere EBITDA-Multiple. Omvendt, selskaper med liten kundekonsentrasjon som deltar i attraktive sluttmarkeder med høye vekstrater som medisinsk eller luftfart, eller bruk av unike materialer eller prosesser, har vanligvis høyere ENN gjennomsnittlige EBITDA-multipler. En potensiell kjøper vil også ønske å måle ledelsens estimat av investeringer som kreves for å støtte veksten i virksomheten på en go-forward basis.

HVA EBITDA Vil Bli Brukt I Min Private Selskap Verdivurdering?

det er vanlig å benytte siste etterfølgende tolv måneders EBITDA ved beregning Av Foretaksverdi, men i visse tilfeller kan det være mer hensiktsmessig å bruke en gjennomsnittlig EBITDA de siste 2 eller 3 årene. For eksempel kan små bedrifter oppleve midlertidige pigger eller fall I EBITDA på grunn av et myriade av kunde -, markeds-eller makroøkonomiske problemer. Utjevning av disse utligningene gir ofte en mer nøyaktig refleksjon av selskapets verdi.

videre er det vanlig å normalisere EBITDA, noe som resulterer i En Justert EBITDA. Noen vanlige justeringer AV EBITDA inkluderer, men er ikke begrenset til, engangsinntekter og utgifter (saksomkostninger, endringer i regnskapsmetoder, anleggsflytting, visse faglige avgifter, etc.), ikke-forretningsmessige/personlige utgifter (billeieavtaler som ikke brukes i virksomheten, utbetalinger til familiemedlemmer utenfor virksomheten, country club medlemskap, etc.), anleggsleie og / eller eierkompensasjon over eller under markedsverdi. Alternativt kan NOEN EBITDA-justeringer som sannsynligvis ikke aksepteres av en potensiell private equity eller strategisk kjøper inkludere ineffektive markedsføringskampanjer, forsknings-og utviklingskostnader knyttet til mislykkede produktlanseringer eller bonuser som betales årlig, men anses som «skjønnsmessige».»

Forstå Forskjellen Mellom Foretaksverdi Og Aksjonærverdi

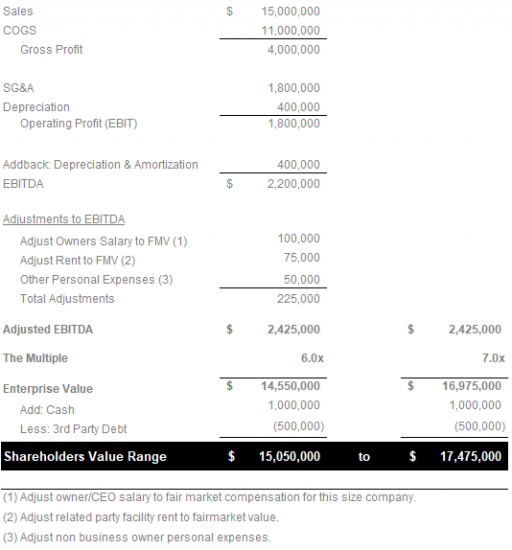

produktet av å bruke en passende EBITDA flere resultater i et realistisk estimat Av Foretaksverdi, må ikke forveksles med Aksjonærverdi. Siden virksomheter vanligvis handler kontantfritt, gjeldfritt, beregnes Aksjonærenes Verdi Som Foretaksverdi (Ebitda Multiple X Adjusted EBITDA) pluss kontanter og kontantekvivalenter minus tredjepartsgjeld (bankgjeld og kapitalleasing).

følgende eksempel illustrerer hvordan Du beregner Bedriftsverdi ved Hjelp AV Multiplum AV EBITDA-metoden fra de foregående konseptene:

Andre Vanlige Verdsettingsmetoder For Private Selskaper: Aktivabasert, Diskontert Kontantstrøm, Markedsverdi

mens den foregående metoden for beregning Av Foretaksverdi som et multiplum AV EBITDA, bestemt av en myriade av forretningsfaktorer, er mest avhengig av private equity og investment banking, er det ikke den eneste verdsettelsesmetoden for private selskaper.

- Asset Based Valuation Method: denne tilnærmingen undersøker selskapets balanse, trekke verdien av sine totale forpliktelser fra selskapets totale netto aktiva verdi. Det er to tilnærminger til en eiendelbasert verdivurdering:

- Going Concern-Tilnærming: hvis virksomheten planlegger å fortsette å operere uten å umiddelbart selge eiendeler, bør den bruke going concern-tilnærmingen til asset based business-verdsettelse.

- Likvidasjonsverdi Tilnærming: Omvendt, Hvis virksomheten er avvikling, bør den bruke likvidasjonsverdien eiendelbasert verdsettelsesmetode. Her er verdien basert på netto kontanter som ville eksistere dersom virksomheten avsluttet og solgte eiendelene. Forutsigbart gir denne tilnærmingen ofte en verdsettelse under virkelig markedsverdi.

- Diskontert Kontantstrøm (DCF) Verdsettelsesmetode: OGSÅ referert til som inntektsmetoden, er DCF verdsettelsesmetoden mer avhengig av selskapets finansielle informasjon. Dette muliggjør EN AV DCFS viktigste fordeler i forhold til andre verdsettelsesteknikker: den evaluerer selskaper på absolutt basis, og fjerner subjektivitet. DCF verdsetter en virksomhet basert på forventet kontantstrøm over en passende tidsperiode, justert til nåverdi ved hjelp av en realistisk diskonteringsrente.

- Verdivurderingsmetode For Markedsverdi: denne metoden sammenligner en bedrift med lignende selskaper. Ideelt sett vil et selskap bruke finansiell informasjon fra presedens transaksjoner for å komme frem til en nøyaktig verdsettelse. Som nevnt i begynnelsen av denne artikkelen, noen bedriftseiere slå til markedsverdi data på offentlige selskaper i sin bransje for å prøve å ekstrapolere en verdi for sine selskaper basert på industri gjennomsnitt. Et ord med forsiktighet: denne metoden tar ikke hensyn til forskjeller i evner, forventede vekstrater, immaterielle eiendeler og andre relevante faktorer. I beste fall kan en oppadgående trend i bransjens gjennomsnittlige markedsverdi for offentlige selskaper tyde på en sterk vekstrate for markedet som helhet.

Neste Trinn For Verdivurdering Av Private Selskaper

denne artikkelen har gitt rammeverket for å estimere Et privat selskaps Foretaksverdi. Som nevnt tidligere, kan den sanne verdien bare etableres ved å anmode bud fra kvalifiserte kjøpere. Det er imidlertid mulig å gi en rimelig nær tilnærming Av Bedriftsverdi ved hjelp av en kvalifisert fagperson som kan bistå med å identifisere og kvantifisere kritiske verdsettelsesfaktorer.

neste artikkel utforsker vårt syn på kritiske faktorer som påvirker Bedriftens Verdi, inkludert:

- EBITDA

- Inntektstrender

- Fortjenestemarginer

- Kundekonsentrasjon

- Industrivekst

- Styrke Og Dybde I Ledergruppen

- Konkurransefortrinn

mcm capital er et cleveland, oh basert lavere mellomstore PRIVATE EQUITY FOND fokusert På å anskaffe nisjeproduksjon og verdiskapende distribusjonsvirksomheter som genererer $10 Millioner Til $75 Millioner I Årlige Inntekter.