2020-21年度のグループ証明書の要件は、税務準備損益計算書を提供するほとんどの雇用者のためのワンタッチ給与(”STP”)

2021年からは、年末の確定に向けて7月14日の一般的な締め切りがあります。 密接に保持された従業員のための確定は30九月、または密接に保持された従業員のみを持つ小規模雇用者(20人未満の従業員)のための納税申告の提出日 STPによる年末調整を参照してください。

STPを通じて報告されていない支払いには、支払い概要が依然として必要です。

STPの手続きでは、雇用主は年間給与処理の完了時に税務署に確定申告を行う必要があります。

その時点で、給与情報は”税準備”になり、従業員の納税申告書には情報が事前に入力されます。 非密接に保持された従業員のために、これは情報が31JulyによってmyGOVで閲覧可能でなければならないことを意味します。

シングルタッチ給与は、2019年7月1日からほとんどの雇用者に義務づけられています。 税務署への年次報告書は、まだ会計年度中にワンタッチ給与システムを通じて報告されていない支払いに関して必要とされています。 (非STP)支払要約のATO要件を参照してください

支払要約の紛失、欠落、または不正確な

実行できる手順:

- 雇用主に連絡して情報を入手してください

- myTaxレコードを確認して、情報が事前に入力されているかどうかを確認してください。

- 給与明細、銀行取引明細書などの利用可能な記録から情報を再構築する。

これらの手順は、以下でさらに説明されています。

用語:

“支払概要”とは、シングルタッチ給与処理の導入前、または現在、STPが使用されていない場合に、各従業員に発行された年次給与概要の種類を指します。 支払要約は、紙または電子(PDFなど)形式で発行することができます。 一部の高齢者はまだそれらを”グループ証明書”と呼んでいます。

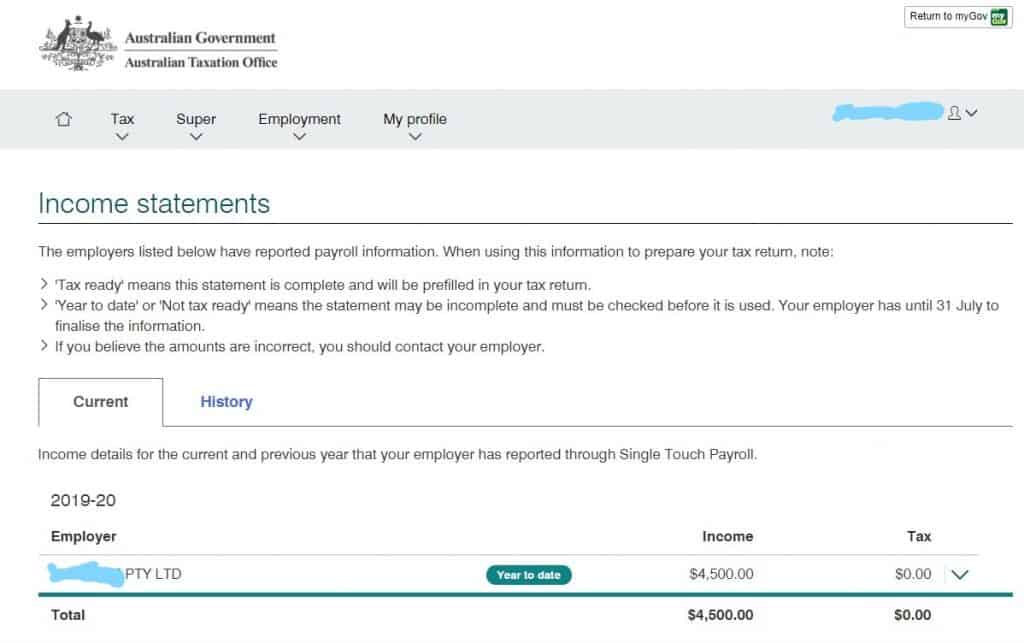

シングルタッチ給与システム(現在ほとんどの雇用主が使用している)の同等の電子文書は、”損益計算書”と呼ばれています。 損益計算書は、myGovレコードの”Tax Ready”ステータスがある場合に認証されます。

雇用主に連絡してください

支払いの概要を受け取ったが、その後失われた場合、雇用主が発行した署名された代替品を要求し、納税申告を完了するた

それは似たような代替品である必要はありません。 署名された手紙や、必要な情報がすべてある限り、すべての詳細を設定した雇用主からのコピーを使用することができます。

あなたが提供された支払い情報が不正確であるか(例えば)重複している場合は、必要な修正を行うために雇用主に相談するのが最善の方法です。

Check myTax

mytaxユーザーまたは税務代理店を持つ納税者は、雇用主によって必要なレポートが提出されていれば、myTaxの電子事前記入機能から、または税務代理店のポ

データがmyTaxで利用可能であり、”Tax Ready”ではない場合でも、その情報を使用して納税申告書を提出することはできますが、税務署は確定時に数字が変化する可 これは、後で修正された評価やその他の可能性のある悪影響を必要とする場合がありますので、数字が正確であることが確実でない限り、最善の回避

レコードからの情報の再構築

雇用主またはオンラインからの年間給与明細の詳細が利用できない場合は、最後の手段として、銀行記録や給与明細

この方法を使用する場合は、計算の詳細の証拠を納税記録に保管してください。 法定申告はもはや必要ではありません(過去数年間の要件であったように)。

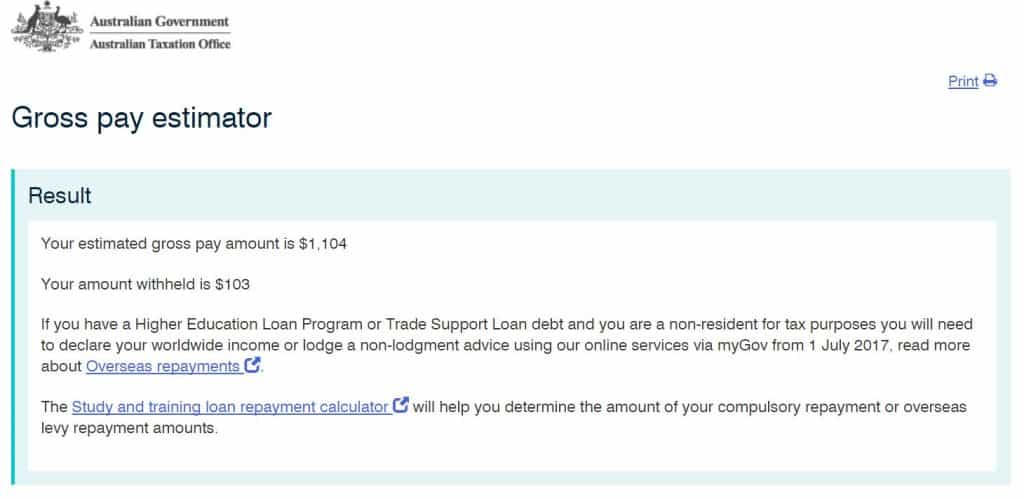

源泉徴収された税金を見積もるために、税務署は総給与見積もりを提供しています。 計算機を使用すると、正味支払額を入力することができ、総支払額を返します。 あなたが受け取ったネットペイの銀行記録を持っている場合は、正確にあなたの納税申告書に入れて総支払額を推定することができるかもしれま

詳細を参照してください:損益計算書が確定していないか、支払いの概要が欠落しています

年度の一部で働く従業員–年度の一部の支払いの概要

シングル 雇用主は確定申告を行い、支払い概要を発行する必要はありません。 ただし、従業員の納税申告書の事前記入は、会計年度の終了後まで行われません。

同じ会計年度内の従業員の再雇用などを可能にするために、Finalisationsを取り消すこともできます。

シングルタッチ給与計算の前に、会計年度末(30June)の前に退職した従業員は、通常の年末14July期限の前に支払い要約を発行するよう要求することがで

申請は書面によるものであり、年末の21日前までに行わなければなりません。

雇用主は、従業員が報告可能なフリンジ給付を受けていない限り、支払いの概要を提供するために14日間を持っています。 報告可能なフリンジ給付は、FBT年度末(3月31日)に計算されます。

詳細情報

- シングルタッチ給与データの確定(雇用者向け)

- 雇用者からの未払いのスーパー拠出金を報告する:ここから始める

- 雇用者のための:支払要約と年次報告書–期日14August(非STPの場合)。

- すでに提出されている納税申告書の修正については、こちらを参照してください。

- どんなことでも税務署に直接連絡するには、ここから始めてください。

myGOVで賃金や給与の支払いを確認する方法(my.gov.au)

ほとんどの雇用者によって使用されているワンタッチ給与で、あなたの賃金や給与の支払いのすべてが継続的にすべての賃金の実行とmyGOVプラット

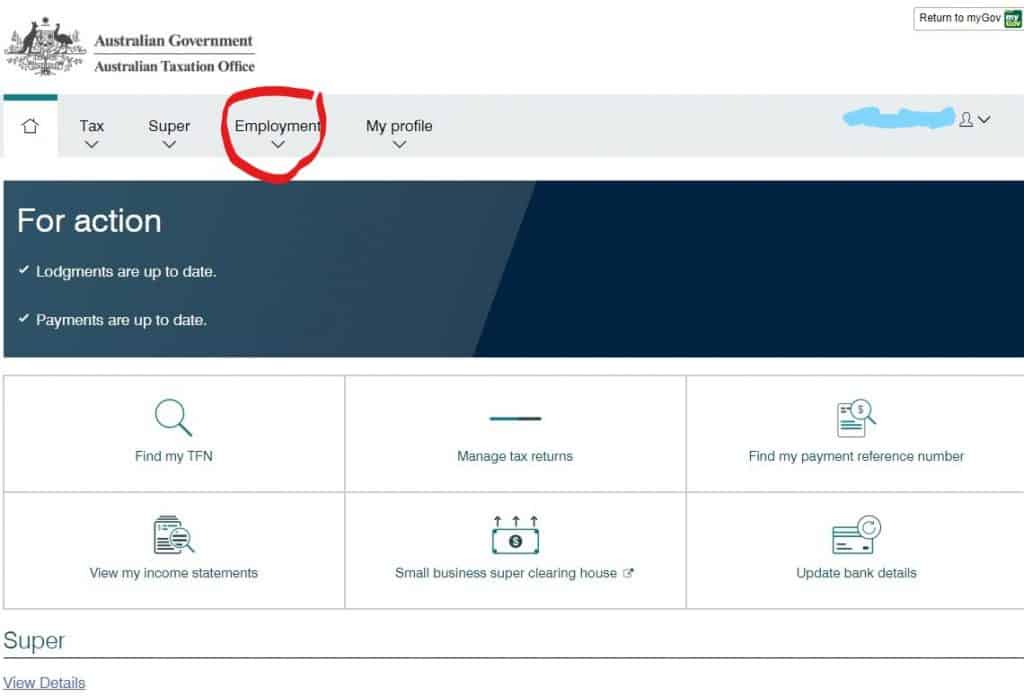

あなたの支払年に日付を確認するには、myGOVポータルにログインし、ATOサービスを選択します。

画面の上部(または携帯電話の左上)から雇用の詳細を選択します。

雇用詳細展開メニューから”損益計算書”を選択します。 これは、これまでにあなたの雇用者と雇用収入の年が表示されます。

シングルタッチ給与および支払いの概要2019

STPの概要2019年の締め切りオンライン可用性(mygovポータル経由)は2019年7月31日です。

大規模な雇用主(19人以上の従業員)は、2018年7月1日からSTPオンライン報告を採用する必要がありました。 2019年7月1日からは、より小規模な雇用者が参加する必要がありました。

雇用主は、STPを通じて報告されていない支払いについても、支払い概要を提供する必要があります。

雇用主がSTPを通じて報告を開始した従業員は、支払要約を受け取ることはできませんが、myGOVまたはその税務代理店を通じて要約された情報にアクセ

2019年まで

2019年まで(その後、非STP雇用者について)、支払要約は毎年7月14日までに従業員に発行する必要があり、前年の利益は6月30日までです。

彼らの問題の後、情報は雇用主によって税務署(14August)に送信(または電子的に送信)され、納税者が自分のリターンをオンラインで宿泊するためにmyGov/myTaxに情報

支払概要(非STP)フォームおよび雇用者のためのガイドラインの詳細については、こちらのリンクを参照してください。

このページの最終更新日2021-06-05