advertises:

kaikki mitä sinun tarvitsee tietää menetelmistä valmistella käteisbudjetti. Käteisbudjetti on yksi tärkeimmistä budjeteista, jotka yritys on laatinut, koska jokainen tapahtuma lopulta ratkaisee itsensä rahaksi.

se sisältää arviot kassavirroista ja ulosvirtauksista tulevaisuudessa.

Käteisbudjetti kuvaa kassatulojen ja maksujen projisointia kaikista lähteistä tietyn ajanjakson aikana. Se on yhteenveto odotetuista kassavirroista ja ulosvirtauksista tiettynä ajanjaksona.

mainokset:

kun rahavirrat ovat epävakaampia, mutta ennustettavissa, kassabudjetti valmistuu useammin jopa päivän perusteella. Toisaalta, kun kassavirrat ovat vakaat, kassabudjetti laaditaan kuukausittain.

rahabudjetin valmistusmenetelmät ovat: – 1. Kuitti ja Maksutapa 2. Oikaistu Tulosmenetelmä tai Kassavirtamenetelmä 3. Tasemenetelmä.

rahabudjetin laatimiseen sisältyy seuraavat vaiheet: 1. Kassatulojen Arviointi 2. Käteismaksujen Arviointi 3. Rahoitustarpeiden Määrittäminen.

- Miten laatia Käteisbudjetti: menettely, menetelmät ja vaiheet

- Miten laatia Käteisbudjetti? – 3 Kassabudjetin valmistusmenetelmää: kuitit ja Maksutapa, Kassavirtamenetelmä ja Tasemenetelmä

- 1. Vastaanotto-ja Maksutapa:

- 2. Oikaistu Tulosmenetelmä:

- 3. Tasemenetelmä:

- Käteisbudjetti – menettely ja-menetelmät (ottaen erityisesti huomioon Rahabudjetin aikaviive)

- menettely:

- Kassabudjetin valmistusmenetelmät:

- Kassabudjetin aikaviiveen erityinen huomioiminen:

- Käteisbudjettimenetelmät – 3 Kassabudjetin valmisteluun liittyvää vaihetta

- Step # 1. Kassatulojen estimointi:

- Vaihe # 2. Käteismaksujen arviointi:

- Vaihe # 3. Rahoitustarpeiden määrittäminen:

- Käteisbudjetin valmistelun vaiheet (Käteisbudjettimuodossa)

- Rahabudjetin valmistelu:

- Kassabudjetin valmistelun vaiheet:

Miten laatia Käteisbudjetti: menettely, menetelmät ja vaiheet

Miten laatia Käteisbudjetti? – 3 Kassabudjetin valmistusmenetelmää: kuitit ja Maksutapa, Kassavirtamenetelmä ja Tasemenetelmä

Kassabudjetti voidaan laatia millä tahansa seuraavista kolmesta menetelmästä:

mainokset:

(1) vastaanotto-ja Maksutapa

(2) oikaistu Tulosmenetelmä tai Kassavirtamenetelmä

(3) Tasemenetelmä

1. Vastaanotto-ja Maksutapa:

tässä menetelmässä arvioidaan kaikki yrityksen kassatulot ja maksut budjettikaudelta. Tämän jälkeen kaikki arvioidut kassatulot lisätään käteisen alkusaldoon ja tästä vähennetään kaikki arvioidut käteismaksut, jotta saadaan käteisen loppusaldo.

mainokset:

tämän menetelmän mukaisen käteisbudjetin laadinnassa on toteutettava seuraavat toimenpiteet:

a) budjettikauden määrittäminen:

yleensä kassabudjetti laaditaan vuodeksi, mutta se voidaan laatia myös kuukausittain, neljännesvuosittain tai puolivuosittain riippuen liiketoiminnan tarpeesta. Kausialoilla voidaan varautua tiettyyn sesonkiin. Siksi ennen käteisbudjetin valmistelua on tarpeen tehdä päätös talousarvion kestosta.

(b) kassatulojen arviointi:

mainokset:

toinen vaihe on arvioida eri lähteistä kauden aikana saadut kassatulot. Tärkeimmät kassatulojen lähteet ovat käteismyynti, velallisilta periminen, sijoitustuotot, osakeannista ja debentuureista saadut tulot jne.

yrityksen pääasiallinen rahanlähde on myynti. Siksi kassabudjetin tarkkuus riippuu myyntiennusteen tarkkuudesta. Johto voi aiemman kokemuksen perusteella ennustaa käteisen ja luoton myynnin määrän. Luottomyynnistä tulevan kassavirran ajoitus riippuu myyntiehdoista ja asiakkaan aiemmasta käyttäytymisestä velkojensa maksamisessa. Vaikka asiakkailta tulevan kassavirran ajoitusta ei voi kovin tarkasti ennustaa, johto voi tehdä kohtuullisen arvion kassavirrasta tutkimalla asiakkaidensa velanmaksutottumuksia.

esimerkiksi, jos aikaisempi kokemus osoittaa, että 20 prosenttia myynnistä tehdään käteisellä ja 80 prosenttia luotolla ja että perintä velallisilta tapahtuu kahden kuukauden kuluttua, ja jos tammikuun kokonaismyynti on arvioitu RS: ksi.5 lac, 20% ts. Rs. 1 lac saadaan tammikuussa ja saldo Rs.4 lac saadaan maaliskuussa.

(c) käteismaksujen arviointi:

mainokset:

kolmas vaihe on arvioida kauden aikana mahdollisesti suoritettavat käteismaksut. Maksuja voidaan suorittaa käteisostoista, velkojille maksamisesta, palkanmaksusta, virka-ja myyntikulujen maksamisesta, verojen maksamisesta ja omaisuuden ostamisesta jne. Kunkin maksun todennäköinen maksamisajankohta arvioidaan myös aiemman kokemuksen perusteella. Jos esimerkiksi luotonantajien sallima laina-aika on yksi kuukausi, tammikuun luottoostoista maksetaan maksu helmikuun puolella.

kun kassatulojen ja käteismaksujen määrä on arvioitu, kaikki arvioidut kassatulot lisätään käteisen alkusaldoon ja kaikki arvioidut käteismaksut vähennetään tästä, jotta saadaan käteisen loppusaldon luku.

2. Oikaistu Tulosmenetelmä:

tässä menetelmässä kassaennuste laaditaan oikaisemalla ennakoidun tuloslaskelman osoittamaa voittojen määrää. Kaikki ennakoituun tuloslaskelmaan sisältyvät muut kuin käteiskulut (kuten poistot, laskennallisten tulojen poistot, aineettomien hyödykkeiden poistot jne.).), lyhytaikaisten varojen väheneminen, lyhytaikaisten velkojen kasvu, käyttöomaisuuden myynnistä saadut tulot, debentuurien ja osakkeiden liikkeeseenlasku, avaava kassatase lisätään ennustetun tuloslaskelman osoittaman voiton määrään.

voitosta vähennetään käyttöomaisuuden kasvu, lyhytaikaisten velkojen väheneminen, käyttöomaisuuden osto, lainojen takaisinmaksu, osakkeiden ja debentuurien lunastus sekä osinkojen maksu. Tuloksena on kassataseen loppuminen.

mainokset:

toisin sanoen rahasaldo voidaan ennustaa ajanjaksolle käyttämällä seuraavaa kaavaa:

avaava kassatase + ennakoidun tuloslaskelman mukainen nettotulos & tappio

+ muut kuin käteiskulut + lyhytaikaisten varojen vähennys + lyhytaikaisten velkojen lisäys

+ käyttöomaisuuden myynti + osakeanti ja debentuurit jne.

mainokset:

– lyhytaikaisten varojen lisäys-lyhytaikaisten velkojen väheneminen

– käyttöomaisuuden osto-osakkeiden ja debentuurien lunastus jne.

= Kassataseen Loppusumma.

tämä kassabudjetin valmistelutapa muistuttaa ”Kassavirtalaskelmaa”. Tärkein ero näiden kahden välillä on se, että Kassabudjetissa otetaan huomioon tulevan kauden arvioidut luvut, kun taas Kassavirtalaskelmassa otetaan huomioon toteutuneet tapahtumat.

3. Tasemenetelmä:

tässä menetelmässä laaditaan budjetoitu tai ennakoitu tase seuraavan kauden lopussa ottaen huomioon varojen ja velkojen arvojen muutokset (lukuun ottamatta rahavaroja ja pankkitaseita). Tämän jälkeen budjetoidun taseen molemmat puolet ovat tasapainossa.

jos budjetoitujen velkojen määrä ylittää budjetoidut varat, erotus on arvioitu kassatase budjettikauden lopussa. Päinvastoin, jos budjetoitujen varojen määrä ylittää budjetoidut velat, erotusta pidetään kassataseen puutteena tai puutteena (tai tilinylityksenä).

mainokset:

edellä mainituista kolmesta menetelmästä ensimmäinen on yleensä todettu sopivaksi lyhyen aikavälin ennustamiseen käteisrahasta, kun taas kahta muuta menetelmää käytetään pitkän aikavälin ennustamiseen käteisrahasta.

Käteisbudjetti – menettely ja-menetelmät (ottaen erityisesti huomioon Rahabudjetin aikaviive)

menettely:

Käteisbudjetin laatii yleensä asianomaisen talousosasto, ja tätä talousarviota valmisteltaessa noudatetaan seuraavaa menettelyä-

1. Budjettikausi:

Ensinnäkin on päätetty, että mikä on budjettikausi? Teoriassa se voi olla sekä lyhyellä että pitkällä aikavälillä, mutta käytännössä siihen varaudutaan lyhyellä aikavälillä. Lyhytnäköisessäkin se voi perustua vuoteen, neljännekseen, kuukauteen tai viikkoon, mutta yleensä se laaditaan neljännesvuosittain tai puolivuosittain, ja tämä ajanjakso jaetaan myös kuukausittain.

2. Estimaatti rahan lähteistä ja virrasta:

siihen sisältyy seuraavien kolmentyyppisten tietojen kerääminen-

mainokset:

(a) mitkä ovat lähteet kassavirta tiettynä aikana? Käteismyynnin lisäksi niihin voi sisältyä perintä velallisilta, lunastusraha osakkeista, käyttöomaisuuden myynti, sijoitustuotot jne.

(b)kuinka paljon näistä lähteistä saadaan?

(c) Mikä on inflaation ajoitus? Esimerkiksi luottomyynti toteutuu kuukauden kuluttua tai 50 prosenttia myynnistä toteutuu myyntiä seuraavan kuukauden aikana ja loput 50 prosenttia sitä seuraavan toisen kuukauden aikana.

3. Käteisen käytön tunnistaminen:

siinä arvioidaan eri erien käteismaksut eri aikoina. Nämä erät voivat kattaa käteisostot, maksun velkojille, palkanmaksun ja erilaiset käteiskulut. Arviot velkojien maksamiseen tarvittavista määristä riippuvat pääasiassa tavarantoimittajien luottopolitiikasta. Liiketoimintakonserni voi kuitenkin hyödyntää tavarantoimittajien sallimaa alennusta tekemällä käteismaksun.

eri menoista maksettavien maksujen osalta olisi otettava huomioon kunkin menoerän viivästyminen aiemman kokemuksen perusteella. On syytä mainita, että kassabudjetissa ei ole sellaisia eriä, jotka eivät vaikuta kassavirtaan, kuten maksamattomat kulut, varaus epävarmoja velkoja varten jne.

mainokset:

4. Arvio käteisvaroista:

tässä yhteydessä määritetään ensin budjettikauden ensimmäisen päivän käteisvarat ja sen jälkeen arvioidaan budjettikauden lopun käteisvarat odotettujen tulojen ja maksujen perusteella.

voidaan myös määrittää rahasaldojen vähimmäis-ja enimmäistaso. Tällaisessa tapauksessa, jos käteisvaran odotetaan olevan minimi-arvoa pienempi tiettynä ajanjaksona,erotus voidaan kattaa sekkiluotolla. Jos se ylittää enimmäismäärän, ylijäämän kannattavaan käyttöön voidaan soveltaa lyhyen aikavälin investointipolitiikkaa.

5. Talousarvion Laatimistavan määrittäminen:

kassabudjetin laatimiseen on erilaisia menetelmiä. Näin ollen päätetään, mikä menetelmä otetaan käyttöön. Sen jälkeen talousarvio laaditaan menetelmäkohtaisesti valmiiksi ja tietoa on saatavilla.

Kassabudjetin valmistusmenetelmät:

on olemassa kolme tärkeää menetelmää, joita käytetään yleisesti kassabudjetin valmistelussa.

mainokset:

Nämä menetelmät ovat:

(A) Tulot ja Maksut Menetelmiä tai Käteisellä Kirjanpito-Menetelmä,

(B) Budjetoitujen tai Ennakoitu Tase Menetelmä, ja

(C) Cash Flow-Menetelmä tai Projektin Ennusteen Menetelmä.

(A) receives and Payments Method:

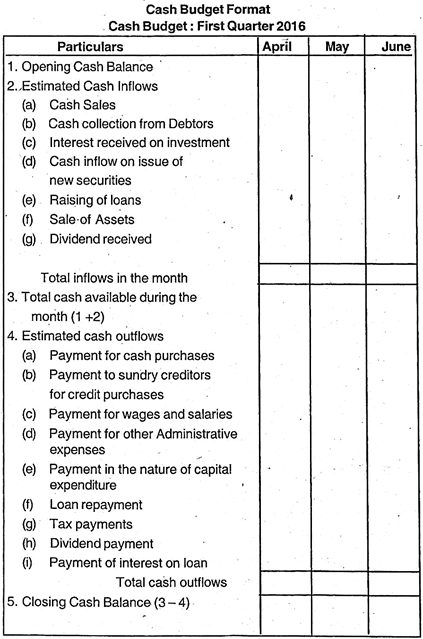

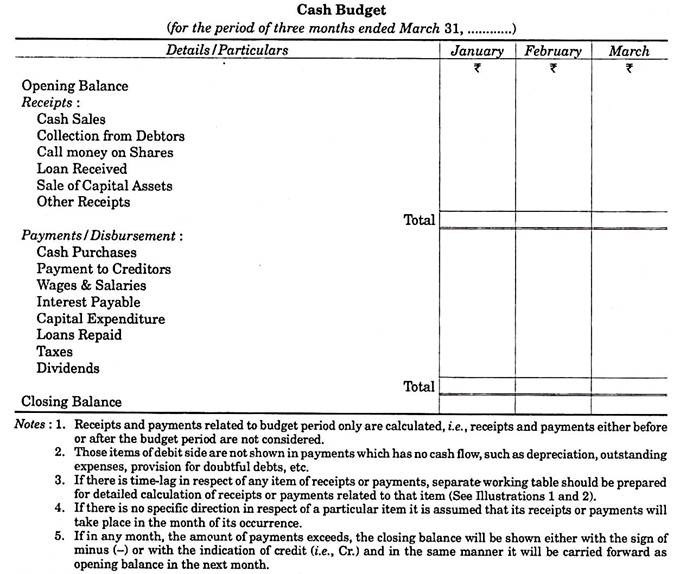

tämä menetelmä on rahabudjetin yksinkertaisin ja laajimmin käytetty menetelmä. Tässä menetelmässä laaditaan columnar statement, jossa ensimmäisessä sarakkeessa esitetään tulot ja maksut, kun taas muissa sarakkeissa esitetään tulojen ja maksujen määrä kullakin budjettikauden erolla. Esimerkiksi käteisbudjetti on tarkoitus laatia kolmeksi kuukaudeksi tammikuusta maaliskuuhun; tätä varten voidaan käyttää seuraavaa kaavaa-

kuvituskuva 1:

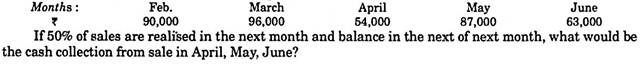

yrityksen arvioitu myyntimäärä on seuraava:

ratkaisu:

(B) budjetoitu tai ennakoitu Tasemenetelmä:

tässä menetelmässä pyritään arvioimaan käteisvarat tiettynä ajankohtana. Tätä varten laaditaan budjetoitu tase budjettikauden viimeiseltä päivältä ja arvioidaan kaikkien muiden kuin käteisvarojen, pankkien tai sekkiluottojen arvo kyseisenä päivänä. Samoin arvioidaan myös velat, oma pääoma, rahastot ja tuloslaskelma. Jos vastattavaa-puolen kokonaismäärä ylittää, erotus katsotaan jakson päättymiseksi. Jos omaisuuserä kuitenkin ylittää velat,se katsotaan tilinylityspositioksi.

tämä menetelmä on hyvä pitkän aikavälin tai vuosittaisen kassaennusteen kannalta, mutta siitä on vain vähän hyötyä suunnittelussa ja valvonnassa, koska se arvioi kassatilanteen vain tiettynä ajankohtana.

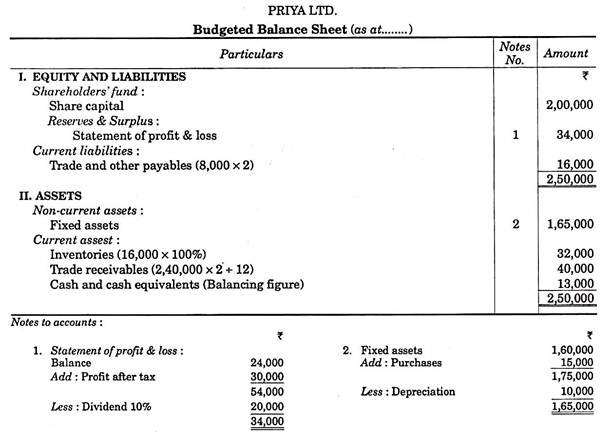

kuvitus 2:

Priya Limitedillä on Rs.2,00,000 osakepääoma ja Rs.24 000 varausta Rs: ää vastaan.160 000 sijoitettuna käyttöomaisuuteen. Vaihto-omaisuus ja myyntisaamiset olivat Rs.16 000 ja Rs.52000 ja kaupan ja muiden kaupan velat Rs.8,000. Aktiviteettivaraston tason kasvun ylläpitämiseksi ehdotetaan, että sitä nostetaan 100 prosenttia vuoden loppuun mennessä. RS: n arvoisia koneita.Vuoden aikana ehdotetaan hankittavaksi 15 000 investointibudjettia kohti.

arvioitu vuoden voitto on Rs.30 000 Rs: n lataamisen jälkeen.10 000 poistoa ja 50% voitosta verotukseen. Kaupan ja muiden kauppasaatavien määrä todennäköisesti kaksinkertaistuu. Osinkoa maksetaan 10 prosenttia. Myyntisaamisten arvioidaan olevan voimassa 2 kuukautta. Myyntibudjetissa näkyy RS: n myynti.2,40,000. Tee arvio kassatilanteesta budjettikauden lopussa.

ratkaisu:

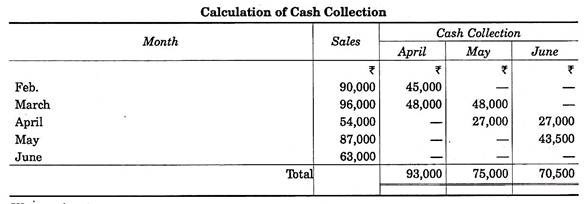

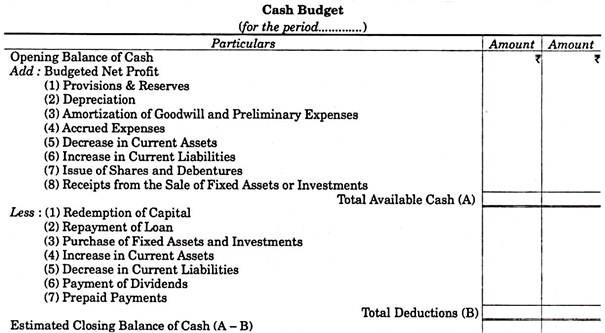

(C) Kassavirtamenetelmä tai voitto-Ennustemenetelmä tai oikaistu voitto & Tappiomenetelmä:

tämä menetelmä perustuu rahavirtalaskelman menetelmään. Yleisesti oletetaan, että voitto tuo rahaa liiketoimintaan, jos muissa varoissa ja veloissa ei tapahdu muutoksia. Käytännössä kaikki nämä erät kuitenkin muuttuvat, ja sen vuoksi on tehtävä oikaisuja selvitettäessä käteisvarojen loppusaldoa.

tässä menetelmässä kassabudjetti laaditaan avaavien kassa-ja pankkitalletusten, ennakoidun voiton & Tappiotilin sekä erilaisten saamisten ja velkojen saldojen perusteella. Tämän menetelmän mukaan kassavirran avaavaan taseeseen lisätään odotettavissa oleva nettokassavoitto tilikaudelta. Tämän jälkeen tehdään oikaisuja lyhytaikaisten varojen ja velkojen odotettavissa olevien lisäyksien tai vähennysten sekä verojen ja osinkojen odotettujen maksujen perusteella. Näin saatu kassatase on budjettikauden lopussa käytettävissä oleva arvioitu rahamäärä.

rahabudjetin muoto tämän menetelmän perusteella voi olla seuraava:

voidaan todeta, että tämä kassabudjetointimenetelmä on melko samanlainen kuin kassavirtalaskelma. Ainoa ero on kuitenkin se, että Kassabudjetti käsittelee tulevia tietoja, kun taas kassavirtalaskelma perustuu historiallisiin tietoihin.

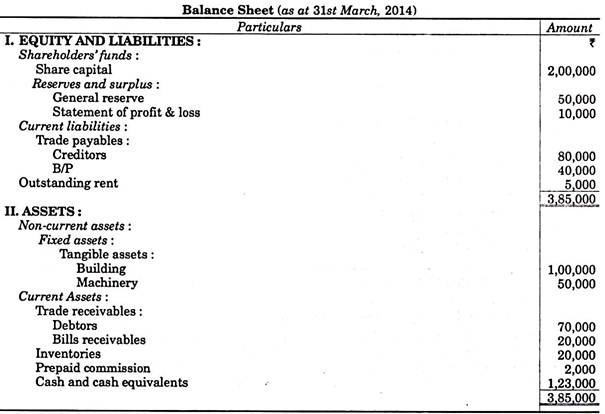

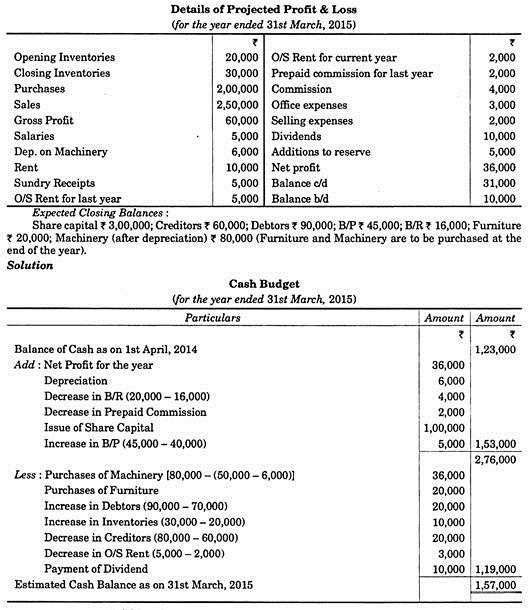

kuva 3:

Sinun on laadittava Käteisbudjetti oikaistun voitto & Tappiomenetelmän mukaisesti-

Kassabudjetin aikaviiveen erityinen huomioiminen:

kassabudjettia laadittaessa tärkeä tekijä tulojen ja maksujen arvioinnissa on ”aikaviive” eli se, mikä on todellisen transaktion ja todellisen kassavirran välinen aikaero. On huomattava, että rahamäärää ei kirjata käteisbudjettiin tosiasiallisen transaktion vaan todellisen rahavirran perusteella.

joitakin viiveen piirteitä voidaan selittää seuraavien esimerkkien avulla:

(1) asiakkaille sallittu luottoaika on kaksi kuukautta. Se tarkoittaa, että tammikuussa tehtyjen luottomyyntien määrä realisoituu maaliskuussa ja helmikuussa huhtikuussa ja niin edelleen.

(2) palkanmaksun aikaviive on 1/2 kuukautta. Se tarkoittaa, että tammikuussa erääntyvistä palkoista 1/2 maksetaan tammikuussa ja loput 1/2 helmikuussa.

(3) valmistuskulujen maksamisen aikaviive on 1/8. Se tarkoittaa, että tammikuussa erääntyvistä valmistuskuluista 7/8 maksetaan tammikuussa ja loput 1/8 helmikuussa. On huomattava, että kuukauden menojen määrä suhteessa viiveeseen maksettaisiin seuraavan kuukauden aikana.

(4) käteismyynnin osuus on 25% ja myynnistä 50% toteutuu myyntiä seuraavan kuukauden aikana ja loput 50% sitä seuraavan toisen kuukauden aikana. Se tarkoittaa, että jos arvio tammikuun myynnistä on Rs.80 000, sitten 25% siitä eli Rs.20 000 näkyy käteismyyntinä tammikuun aikana. 50 prosenttia Rs: n luottomyynnistä.60 000 eli Rs.30,000 kukin näkyy keräyksenä velallisilta helmi-maaliskuussa.

Käteisbudjettimenetelmät – 3 Kassabudjetin valmisteluun liittyvää vaihetta

käteisbudjetin laatii yleensä talouspäällikkö. Koska käteisbudjetti perustuu lukuisiin arvioihin, jotka ovat peräisin koko yrityksestä; finance manager olisi kuultava yrityksen johtajia valmistellessaan käteisbudjettia.

kassabudjetin laatimiseen sisältyy seuraavat vaiheet:

1. Kassatulojen arvioiminen

2. Kassamaksujen estimointi

3. Rahoitustarpeiden määrittäminen

ennen kassabudjetin valmistelua talouspäällikön on määritettävä ajanjakso, jolle talousarvio laaditaan. Käteisbudjettikausi olisi päätettävä ottaen huomioon yrityksen myynnin ja tuotannon vakaus.

jos myyntivolyymi ja tuotteen hinta ovat vakaat, tuotanto voidaan ajoittaa enemmän tai vähemmän tasaiseen tahtiin, ajanjakso voi olla melko pitkä jopa yli vuoden rajan. Jos myynnin heilahtelut ovat epävakaita, kassabudjetin voimassaoloaikaa olisi lyhennettävä.

katettavan kokonaisajan määrittelyn jälkeen muodostetaan seuraavaksi yksikkö, johon kokonaisaika jaetaan. Kuukausijaksot ovat kätevä yksikkö, koska ne synkronoituvat kuukauden tavanomaisen tilikauden kanssa ja koska näin voidaan ottaa huomioon kausivaihtelut rahavirroissa. Jotkut firmat jopa laativat budjetin päivittäin.

tässä tapauksessa kassavirtoja ja ulosvirtauksia koskeva ennuste on rajoitettu yhteen kuukauteen, ja kuukausittaisia aikavälejä käytetään tälle kuukaudelle valmistellun budjettikauden jäljellä olevan ajan. Prosessi toistetaan loppukuukausien ajan.

kun budjettikausi on päätetty, talouspäällikkö aloittaa budjetin valmistelun.

kassabudjetin valmistelussa on mukana seuraavat vaiheet:

Step # 1. Kassatulojen estimointi:

ennustaessaan rahavirtoja finanssipäällikön tulisi ensin tunnistaa kassatulojen lähteet. Tämä riippuu suurelta osin liiketoiminnan luonteesta. Yleensä yritys saa rahaa käteismyynnistä, myyntisaamisten perinnästä, lainojen ja sijoitusten tuotoista, käyttöomaisuuden myynnistä jne.

teollisuuden ja kaupan toimialoilla kassamyynti ja saatavien periminen ovat tärkeimmät kassatulojen lähteet.

näin kassabudjetointi alkaa myynnin ennustamisesta. Ennustetun myynnin määrittämiseen on kaksi lähestymistapaa. Ensimmäinen näistä on sisäinen lähestymistapa, jossa myyjiä pyydetään ennustamaan myyntiä varmistavalle budjettikaudelle. Arviot tehdään tuote -, alue-ja kuukausikohtaisesti.

myyntipäällikkö seuloo nämä arviot firmalle. Tämän lähestymistavan taustalla oleva rajoitus on se, että siinä jätetään huomiotta yleiset taloudelliset ja liiketoimintaolosuhteet, jotka varmasti vaikuttavat yrityksen liiketoiminnan määrään. Siksi monet yritykset käyttävät ulkopuolista lähestymistapaa myös.

tässä lähestymistavassa talousanalyytikot laativat ennusteen taloustilanteesta useiksi vuosiksi eteenpäin ja teollisuuden myynnistä kyseisenä ajanjaksona. Sen jälkeen on tehtävä arvio yksittäisten tuotteiden markkinaosuudesta, todennäköisesti vallitsevista hinnoista ja uusien tuotteiden todennäköisestä vastaanottamisesta.

ulkoisen lähestymistavan perusteella tehdyt Myyntiarviot sovitellaan yhteen sisäisen lähestymistavan kanssa, ja jos näiden kahden välillä on eroja, päädytään kompromissiin. Yleensä lopullisen myyntiennusteen perustana pitäisi olla ulkoinen ennuste. Tätä voidaan muuttaa sisäisellä ennusteella. Tämä johtaisi tarkempaan myyntiennusteeseen kuin joko sisäiseen tai ulkoiseen lähestymistapaan perustuva ennuste.

kun myyntiarviot on tehty, talouspäällikön työ alkaa. Hänen täytyy selvittää myyntitulojen kassakuitteja. Hänen on ensin erotettava käteismyynti luottomyynnistä ottaen perustana käteisen ja luottomyynnin historialliset suhteet, ottaen huomioon ennakoidut muutokset yleisessä liiketoiminnan trendissä ja muissa ilmoitetuissa olosuhteissa.

jos myyntipisteen ja käteisen realisoinnin välillä ei ole viivettä, myyntibudjetin arvioitu myynti näkyy kassabudjetissa kyseisestä lähteestä saatavina kassatuloina.

ongelma syntyy, kun yritys myy tilillä. Luottomyynnin tapauksessa myyntipisteen ja käteisen realisoinnin välillä on viive. Todellinen viive näiden kahden välillä riippuu luottoehdoista, asiakastyypistä sekä yrityksen luotto-ja perintäkäytännöistä. Rahoituspäällikön pitäisi siksi kerätä tietoja 30 päivän, 60 päivän ja niin edelleen kerättyjen luottomyyntien prosenttiosuudesta.

olisi hyödyllisempää kerätä tällaisia tietoja eri myyntipiireistä tai eri asiakasryhmistä. Tietoja on käytettävä harkiten.

luotonmyynnin ja saamisten perinnän välisen ajan päättämisen jälkeen rahoituspäällikön tulisi myös määrittää tileiltä perittävä määrä. Kun otetaan huomioon yrityksen tarjoamien käteisalennusten määrä, asiakkaiden maksutottumukset ja luottotappiot, olisi tehtävä arviot tilien perinnän määrästä.

budjettikauden arvioituun luottomyyntiin sovelletaan yleensä aiempaa perintäastetta. Tuloslaskelmat lisätään tilikauden alussa jäljellä oleviin kokoelmiin, jotta saadaan arvio kauden kokonaiskokoelmista.

liikeyrityksessä muista kuin myynnistä saadut käteisvarat muodostavat mitättömän osan. Myös näistä tuloista pitäisi kuitenkin tehdä arvio. Tällaisia tuloja ovat esimerkiksi sijoituksista saadut korot ja osingot, tällaisten sijoitusten selvitystila ja rojaltit muiden yritysten kanssa tehdyistä lisenssijärjestelyistä, jotka koskevat sen patenttien mukaisen tuotteen valmistamista.

näistä lähteistä tulevat virrat ovat pieniä, ja jos näiden virtojen ennustamisessa on epätarkkuuksia, sillä ei ole olennaista vaikutusta kokonaisrahabudjettiin.

Vaihe # 2. Käteismaksujen arviointi:

käteisbudjetin rakentamisen seuraava vaihe on ennakoida käteismaksut budjettikauden eri kuukausina. Yleensä yritys maksaa raaka-aineiden hankinnasta, suorasta työvoimasta, taskukuluista, pääomanlisäyksistä, velkaantumisen poistamisesta ja yritysten maksuista, kuten osingoista. Näiden erien budjetit tarjoavat varmasti perustan rahatarpeen arvioinnille.

arvio raaka-aineiden tai valmiiden tuotteiden maksumäärästä ja-ajankohdasta budjettikaudella noudattaa tarkasti myyntiarvioita, mutta suhde ei välttämättä ole tarkka.

päätös suurempien varastojen pitämisestä vaatisi enemmän ostoja kuin mitä ennakoidun myynnin saavuttaminen edellyttäisi; vaikka varastojen leikkaamispäätös mahdollistaisi jo olemassa olevan arvioidun myyntimäärän täyttämisen, jolloin ostotarve ennustejaksolla olisi pienempi kuin mitä muutoin olisi ollut.

ostojen ja maksujen ajoitusta ei siis ole vaikea arvioida myyntiarvion ja varastopoliittisten päätösten perusteella, kun tuotantoaikataulu ja osto-ohjelmat on arvioitu.

ennustaessaan kuukausimaksuja raaka-aineista ja valmiista tuotteista, talouspäällikön on otettava erillinen arvio käteisostoista, tiliostoista, tavaroita yritykselle toimittavien eri toimittajien luottoehdoista ja käteisalennuksista nopean maksun mahdollistamiseksi.

olisi myös laadittava arvio siitä, maksavatko tavarantoimittajat talousarviokauden alussa kirjanpidossa olevista velvoitteista ja lykkäävätkö ne kauden aikana alkavia velvoitteita, jotka eivät saavuta eräpäiviään tai alennuspäiviään sen päättymiseen mennessä.

yritykset, jotka maksavat työntekijöille palkkatason mukaista palkkaa, voivat tuottaa palkkamenon soveltamalla palkkatasoa tuotantobudjetissa vaadittuihin tuotantoyksiköihin ja ottaen samalla huomioon palkkakustannusten mahdollisen nousun sosiaaliturvaverojen, palkallisten lomien ja lomien, eläkemaksujen, rahastojen, ylityökorvausten ja voimassa olevien kannustinjärjestelmien määräämien bonusten osalta.

jos työntekijöille maksetaan tuntipalkkoja, palkkamenot voidaan arvioida kertomalla tuotantobudjetin mukaisten tuotantoyksiköiden toteuttamiseen tarvittavien erilaisten taitojen työtuntien määrä vastaavilla tuntipalkoilla ja lisäämällä niihin edellä mainitut palkkakustannukset.

yleiskuluista osa, kuten kiinteistövero, kiinteistövakuutus, osa johtajien palkoista ja tietynlaiset hoitovastikkeet, ovat luonteeltaan kiinteitä. Näiden kiinteiden kulujen odotetaan pysyvän tietyllä tasolla liiketoiminnan volyymin vaihteluista riippumatta. Kulujen korjaantuminen ei kuitenkaan tarkoita sitä, etteikö se muuttuisi tästä vuodesta ensi vuoteen.

Paikallishallinto voi korottaa kiinteistöveroprosenttejaan ja vakuutusyhtiöt korottaa kiinteistövakuutusprosenttejaan tai ennustefirma voi suunnitella käyttöomaisuuteen lisäyksiä, jotka houkuttelevat kiinteistöveroa lisää, ja yrityksen on maksettava tästä kiinteistöstä vakuutuskulut.

kiinteä kulu tarkoittaa siis sitä, että jos muutos tapahtuu, uusi taso vallitsee ensi vuonna toiminnan laajuudesta riippumatta. Kiinteiden yleiskustannusten arvioinnissa täytyy siis olla huolellinen.

arvion määritelmän mukaisista muuttuvista kuluista odotetaan vaihtelevan suhteessa myynnin tuotantoon. Vaikeuksia ei kuitenkaan voida kokonaan välttää. On olemassa mahdollisuuksia hintojen ja kustannusten tuleviin muutoksiin, jotka aiheuttavat hankaluuksia. Jos yrityksen tuotteiden myyntihintoja alennetaan ilman, että myyntiprovisio muuttuu; kokonaisprovisioiden laskun voidaan tuskin odottaa olevan verrannollinen yksikkömyynnin laskuun.

puolimuuttuvien kulujen Ennustamisvaikeudet johtuvat kahdesta suunnasta. Ensinnäkin erilaiset kustannukset vaihtelevat tässä suhteessa yleensä suhteettomasti toiminnan määrään nähden. Toiseksi hintojen ja hintojen muutokset vaikuttavat niihin yhtä paljon kuin kiinteisiin ja muuttuviin kuluihin.

ennustejaksoa koskeva ennuste myynnin vähenemisestä voidaan liittää budjettivarauksiin mainosmenojen huomattavasta lisäämisestä, jotta myynnin lasku ei jatkuisi.

jos tuotteen markkinat laajenevat, saattaa syntyä pieni tarve lisätä mainosmenoja kattamaan Uusi osa markkinoista, koska myynti itse kasvaa. Jos yritys kuitenkin haluaa kasvattaa markkinaosuuttaan, menojen kasvu on väistämätöntä.

samaan aikaan voidaan odottaa muutoksia myös mainosmenoissa, koska päätös kattavuuden laajentamisesta on tehty ja koska mainosmäärien odotetaan kasvavan.

korkojen ja osinkojen maksuun, takaisinmaksuun, lainojen takaisinmaksuun ja velkojen poistoon, käyttöomaisuuden hankintaan ja muuhun kuin käyttöomaisuuteen, kuten kiinteistöihin, liittyvät rahavaatimukset olisi arvioitava huolellisesti, koska ne liittyvät valmistusprosessiin, myyntiponnistuksiin ja hallintoon.

Vaihe # 3. Rahoitustarpeiden määrittäminen:

kun kassavirtoja ja ulosvirtauksia koskevat arviot on tehty, ne yhdistetään kunkin kuukauden nettokassavirran tai ulosvirtauksen saamiseksi. Kun nettokassavirta lisätään alkavaan kassataseeseen, tuloksena oleva luku antaa yrityksen kassatilanteen.

ottaen huomioon yrityksen kassatilanteen kunkin kuukauden rahoituspäällikkö, ottaen huomioon yrityksen vähimmäiskassavaatimukset, päättää määrästä, jonka yrityksen olisi lainattava pankista ja muista lyhytaikaisista lähteistä.

kuvitus:

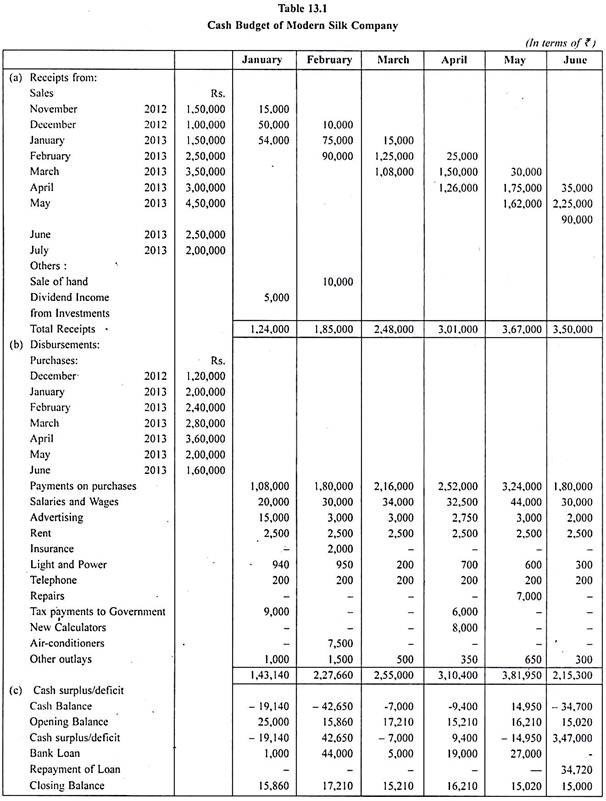

Modern Silk Companyn Kassabudjetti kuuden kuukauden ajalta on esitetty taulukossa 13.1. Myynti on yhtiölle ensisijainen rahanlähde. Näin ollen vuoden 2013 tammi-ja helmikuun myynnin arvioidaan olevan Rs.1,50,000 ja Rs.2,50,000.

vuoden 2012 marras-ja joulukuun myynti on myös annettu, koska osa näistä aiemmista myynneistä saatiin kerättyä vasta vuonna 2013. Historiallisesti 40 prosenttia tämän myynnistä on käteisellä, josta tarjotaan 10 prosentin alennusta.

tämä firma antaa käteisalennusta vain käteisostoksista. 50 prosenttia kokonaismyynnistä kerätään toisen myyntikuukauden aikana. Esimerkiksi helmikuun 250 000 myynnistä Rs. 1,00,000 on käteisellä, mutta vain Rs. 90 000 saa käteisellä 10 prosentin alennuksen takia. Rs. 1,25,000 kerätään maaliskuussa, loput Rs. 25 000 kerätään huhtikuussa. Tässä lähdetään siitä, että ei tule luottotappioita.

kassabudjetissa on kuvattu myös muita kassatulojen lähteitä. Yhtiö odottaa siis saavansa osinkotuottoja Rs: n sijoituksista. 5 000 tammikuussa on myös odotettavissa, että yhtiö myisi tontin Rs: lle. 10 000 helmikuussa 2013.

yritys ostaa edellisen kuukauden varastoja riittävästi kattaakseen seuraavien kuukausien myynnin. Myytyjen tavaroiden hinta on keskimäärin 80 prosenttia kunkin kuukauden myynnistä (ennen ostoalennusten huomioon ottamista).

näin valmistauduttaessa maaliskuun arvioituun Rs: n myyntiin.3,00,000, yritys ostaa materiaaleja Rs.2,40,000 helmikuussa ja päättyy helmikuussa tämän varastotaseen.

materiaalitoimittaja myy tavaran ehdoilla 10/10 E. O. M., N/30. Kun siis helmikuun ostokset maksetaan maaliskuussa, vain Rs. 2,26,000 käteisenä kuluu koska osto alennus. Muut kuukausittaiset menot esitetään taulukossa 13.1.

näin ollen palkkojen käteismaksut olisivat tammikuussa Rs-luokkaa. 20 000 ja mainosmenot Rs: n ympärillä. 15,000. Muita menoja, joiden odotetaan aiheutuvan eri kuukausina, noudatetaan myös taulukossa 13.1.

kun kassatulot ja maksut lasketaan yhteen, tuloslaskelmat lisätään tai vähennetään budjettikauden avaavasta kassataseesta, yrityksen kassatilanne näkyy. Taulukosta 13.1 voidaan siis todeta, että yrityksen kassatase oli alun perin RS. 25,000.

tammikuun kassavajeen odotetaan olevan Rs. 19,140. Sen jälkeen johto on päättänyt säilyttää Rs: n vähimmäistasapainon. 15 000, yhtiö tarvitsisi Rs: ää lainaksi. 10 000 tässä kuussa.

samoin yhtiön kassabudjetti osoittaa, että sen on otettava lainaa pankista budjettikauden viiden ensimmäisen kuukauden aikana kattaakseen ylimääräisen kassavirran. Kesäkuuta, jolloin yhtiö odottaa ansaitsevansa ensimmäistä kertaa RS-tilauksen kassaylijäämän. 3,47,000 johto maksaisi takaisin osan aikaisempina kuukausina otetusta lainasta.

Käteisbudjetin valmistelun vaiheet (Käteisbudjettimuodossa)

Käteisbudjetti on yksi tärkeimmistä yrityksen laatimista budjeteista, sillä jokainen tapahtuma ratkeaa lopulta käteisbudjetiksi. Se sisältää arviot kassavirroista ja ulosvirtauksista tulevaisuudessa.

Käteisbudjetti kuvaa kassatulojen ja maksujen projisointia kaikista lähteistä tietyn ajanjakson aikana. Se on yhteenveto odotetuista kassavirroista ja ulosvirtauksista tiettynä ajanjaksona. Kun rahavirrat ovat epävakaampia, mutta ennustettavissa, kassabudjetti valmistuu useammin jopa päivän perusteella. Toisaalta, kun kassavirrat ovat vakaat, kassabudjetti laaditaan kuukausittain.

Rahabudjetin valmistelu:

kassabudjetti laaditaan Tulo-ja maksumenetelmällä. Se on ennuste yritysten kassatuloista ja maksuista budjettikaudelle.

siinä on kaksi perusosaa:

1. Arvio kassatuloista, ja

2. Arvio käteismaksuista

käteisbudjettiin sisältyvät kassatulot ovat seuraavalla kaavalla:

1. Käteismyynti

2. Kokoelma velallisilta

3. Sijoituksista saadut korot ja osinkotulot.

4. Ainoastaan jälkimarkkinakelpoisia arvopapereita.

5. Uusien arvopapereiden liikkeeseenlasku käteistä vastaan.

6. Lainanotto (lainat)

7. Omaisuuden myyntitulot

8. Sekalaiset tulot

käteismenot esitetään seuraavasti:

1. Käteisostot

2. Maksut sekalaisille velkojille ja maksettavat vekselit.

3. Palkat, vuokrat ja muut kulut.

4. Pääomamenojen luonteinen maksu-varojen osto.

5. Markkinaperusteisten arvopapereiden osto.

6. Lainanlyhennykset

7. Verot

8. Arvopapereiden lunastus.

9. Pankkilainan ja muiden lainojen korot.

10. Osingot

11. Sekalaiset maksut.

Kassabudjetin valmistelun vaiheet:

1. Selvitä avaussaldo käteistä.

2. Arvioi kassavirtojen kauden käteisbudjetti.

3. Arvio maksu-tai käteismaksuaikataulusta.

4. Selvitä käteisvarojen loppusaldo. Tämä saadaan vähentämällä ennakoidut kassavirrat odotettujen kassatulojen ja avaussaldon summasta.