“Hvad er værdien af min virksomhed?”Dette er et almindeligt spørgsmål stillet af virksomhedsejere til ejendomsplanlægning eller pensionsformål, da det meste af deres formue i mange tilfælde er bundet i deres virksomhed. Etablering af en virksomheds sande værdi kræver hverve bud fra kvalificerede købere. Imidlertid, kort for at sætte din virksomhed til salg, denne artikel beskriver et relativt simpelt middel til at tilnærme værdien af en privat virksomhed.

den samlede dagsværdi af en virksomhed kaldes ofte virksomhedens virksomhedsværdi eller summen af dens markedsværdi inklusive gæld minus dens kontanter og kontantækvivalenter. Værdiansættelsesmetoder til beregning af virksomhedsværdi inkluderer, men er ikke begrænset til, analyse af diskonteret pengestrøm (DCF), ved hjælp af aktiekurser for offentlige virksomheder eller anvendelse af nylige branchetransaktioner fra sammenlignelige virksomheder. En værdiansættelsesmetode, der ofte bruges af fagfolk inden for kapitalfonde og investeringsbanker, og den, vi vil fokusere på her, anvender et multiplum på indtjening før renter, skatter, afskrivninger og afskrivninger (“EBITDA”).

- hvilken EBITDA Multiple skal jeg bruge til beregning af virksomhedsværdi?

- hvilken EBITDA vil blive brugt i min private virksomhedsvurdering?

- forståelse af forskellen mellem virksomhedsværdi og aktionærværdi

- andre almindelige værdiansættelsesmetoder for private virksomheder: aktivbaseret, diskonteret pengestrøm, markedsværdi

- næste trin til værdiansættelse af Private virksomheder

hvilken EBITDA Multiple skal jeg bruge til beregning af virksomhedsværdi?

størstedelen af virksomheder, der genererer mellem $10 millioner og $75 millioner af årlige indtægter, handler Historisk for EBITDA multipla mellem 5,0 og 8,0 EBITDA. EBITDA-multiple anvendt på en bestemt privat virksomhed er en funktion af en potentiel købers syn på dens risikoafkastprofil. Derfor er en virksomheds virksomhedsværdi også afhængig af de faktorer, der er beskrevet nedenfor.

det relevante EBITDA-multiplum ved beregning af virksomhedsværdi påvirkes af adskillige faktorer, herunder, men ikke begrænset til, niveau for kundekoncentration, vækst i virksomheder og brancher, leverandørkoncentration, konkurrencedygtig position, fortjenstmargener, virksomhedens størrelse og ledelsesteamets dybde og styrke. Sådanne faktorer skal vurderes individuelt og tages i betragtning ved værdiansættelsen af private virksomheder. For eksempel dikterer kundekoncentration (f.eks. enkeltkunde > 20%) ofte et lavere EBITDA-multiplum. Omvendt, virksomheder med ringe kundekoncentration, der deltager i attraktive slutmarkeder med høje vækstrater såsom medicinsk eller rumfart, eller ved hjælp af unikke materialer eller processer, typisk kommando højere end gennemsnittet EBITDA multipla. En potentiel køber vil også gerne måle ledelsens skøn over kapitaludgifter, der kræves for at understøtte væksten i virksomheden på en fremadrettet basis.

hvilken EBITDA vil blive brugt i min private virksomhedsvurdering?

det er almindelig praksis at anvende den seneste efterfølgende tolv måneders EBITDA til beregning af virksomhedsværdi, omend det under visse omstændigheder kan være mere hensigtsmæssigt at anvende en gennemsnitlig EBITDA for de sidste 2 eller 3 år. For eksempel kan små virksomheder opleve midlertidige stigninger eller fald i EBITDA på grund af et utal af kunde -, markeds-eller makroøkonomiske problemer. Udjævning af disse outliers giver ofte en mere præcis afspejling af virksomhedens værdi.

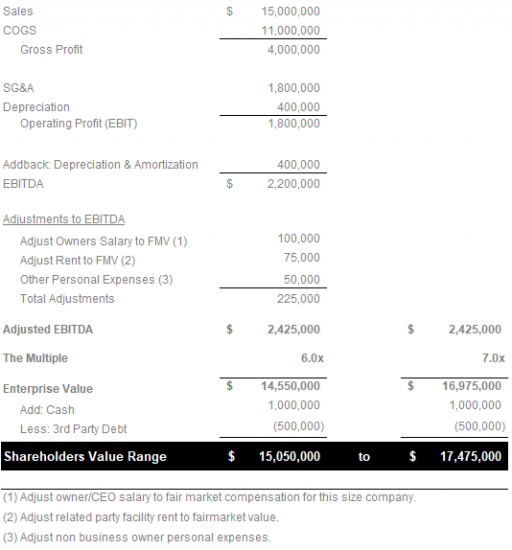

endvidere er det almindelig praksis at normalisere EBITDA, hvilket resulterer i en justeret EBITDA. Nogle almindelige justeringer af EBITDA inkluderer, men er ikke begrænset til, engangsindtægter og udgifter (sagsomkostninger, ændringer i regnskabsmetoder, facilitetsbevægelser, visse professionelle gebyrer osv.), ikke-erhvervsmæssige/personlige udgifter (billejekontrakter, der ikke bruges i erhvervslivet, betalinger til familiemedlemmer uden for virksomheden, country club-medlemskaber osv.), facilitetsleje og / eller ejerkompensation over eller under dagsværdi. Alternativt, nogle EBITDA-justeringer, der sandsynligvis ikke accepteres af en potentiel kapitalfond eller strategisk køber, kan omfatte, ineffektive marketingkampagner, forsknings-og udviklingsudgifter i forbindelse med mislykkede produktlanceringer eller bonusser, der betales årligt, men betragtes som “skønsmæssige.”

forståelse af forskellen mellem virksomhedsværdi og aktionærværdi

produktet ved brug af en passende EBITDA-multipel resulterer i et realistisk skøn over virksomhedsværdi, ikke at forveksle med aktionærernes værdi. Da virksomheder typisk handler kontantfrit, gældsfrit, beregnes aktionærernes værdi som virksomhedsværdien (EBITDA flere gange justeret EBITDA) plus likvide beholdninger minus tredjepartsgæld (bankgæld og kapitallejemål).

følgende eksempel illustrerer, hvordan man beregner virksomhedsværdi ved hjælp af multiplum af EBITDA-metoden ud fra de foregående begreber:

andre almindelige værdiansættelsesmetoder for private virksomheder: aktivbaseret, diskonteret pengestrøm, markedsværdi

mens den foregående metode til beregning af virksomhedsværdi som et multiplum af EBITDA, bestemt af et utal af forretningsfaktorer, er mest påberåbt i privat egenkapital og investeringsbank, er det ikke den eneste værdiansættelsesmetode for private virksomheder.

- aktivbaseret værdiansættelsesmetode: denne tilgang undersøger selskabets balance og trækker værdien af dets samlede forpligtelser fra selskabets samlede nettoværdi. Der er to tilgange til en aktivbaseret værdiansættelse:

- Going Concern-tilgang: hvis virksomheden planlægger at fortsætte driften uden straks at sælge aktiver, skal den bruge going concern-metoden til aktivbaseret forretningsvurdering.

- Likvidationsværditilgang: omvendt, hvis virksomheden afvikles, skal den anvende den likvidationsværdibaserede værdiansættelsesmetode. Her er værdien baseret på nettokontanter, der ville eksistere, hvis virksomheden ophørte og solgte aktiverne. Forudsigeligt giver denne tilgang ofte en værdiansættelse under dagsværdi.

- diskonteret pengestrøm (DCF) værdiansættelsesmetode: også kaldet indkomstmetoden er DCF-værdiansættelsesmetoden mere afhængig af en virksomheds økonomiske oplysninger. Dette muliggør en af DCF ‘ s vigtigste fordele i forhold til andre værdiansættelsesmetoder: det evaluerer virksomheder på et absolut grundlag og fjerner subjektivitet. DCF værdsætter en virksomhed baseret på dens forventede pengestrøm over en passende periode, justeret til nutidsværdi ved hjælp af en realistisk diskonteringsrente.

- værdiansættelsesmetode for markedsværdi: denne metode sammenligner en virksomhed med lignende virksomheder. Ideelt set ville et selskab bruge finansielle oplysninger fra præcedens transaktioner for at nå frem til en nøjagtig værdiansættelse. Som nævnt i begyndelsen af denne artikel henvender nogle virksomhedsejere sig til markedsværdidata om offentlige virksomheder i deres branche for at forsøge at ekstrapolere en værdi for deres virksomheder baseret på branchegennemsnit. En advarsel: denne metode tager ikke højde for forskelle i kapaciteter, forventede vækstrater, immaterielle aktiver og andre relevante faktorer. I bedste fald kan en opadgående tendens i branchens gennemsnitlige markedsværdi for offentlige virksomheder indikere en stærk vækstrate for markedet som helhed.

næste trin til værdiansættelse af Private virksomheder

denne artikel har givet rammen for estimering af en privat virksomheds virksomhedsværdi. Som tidligere nævnt kan den sande værdi kun etableres ved at anmode om bud fra kvalificerede købere. Det er dog muligt at tilvejebringe en rimelig tæt tilnærmelse af virksomhedsværdien ved hjælp af en kvalificeret professionel, der kan hjælpe med at identificere og kvantificere kritiske værdiansættelsesfaktorer.

den næste artikel udforsker vores syn på kritiske faktorer, der påvirker virksomhedens værdi, herunder:

- EBITDA

- Omsætningstendenser

- fortjenstmargener

- Kundekoncentration

- industri vækstrate

- ledelsesteamets styrke og dybde

- konkurrencefordele

MCM Capital er en Cleveland, OH-baseret privat kapitalfond med lavere mellemmarked med fokus på at erhverve nicheproduktion og værditilvækstdistributionsvirksomheder, der genererer $10 millioner til $75 millioner i årlige indtægter.