i år vil vi analysere vejret mere detaljeret, derefter virkningen på salget, og fra en mere generel analyse af snesportsmarkedet vil vi præsentere tallene fra sæsonen 2012/2013 i sneboardsalg. Markedsundersøgelse, analyse og tekst af Remi Forsans.

det ville være svært at starte denne artikel uden at nævne den enorme mængde sne, der faldt på de sydlige områder af Alperne og Pyrenæerne sidste sæson og nåede rekordstore niveauer. Det lille feriested Cauterets-Haute-pyren Karpes i Frankrig var officielt den mest sneklædte i verden med omkring seks meter på toppen af sine skråninger – Cauterets kom ind over det meget berømte Mammoth Mountain i USA.

det ville være svært at starte denne artikel uden at nævne den enorme mængde sne, der faldt på de sydlige områder af Alperne og Pyrenæerne sidste sæson og nåede rekordstore niveauer. Det lille feriested Cauterets-Haute-pyren Karpes i Frankrig var officielt den mest sneklædte i verden med omkring seks meter på toppen af sine skråninger – Cauterets kom ind over det meget berømte Mammoth Mountain i USA.

som hvert år stiller SOURCE utrætteligt det samme spørgsmål: Hvad var indvirkningen på vores branche? Vi forventede naturligvis et fald, fordi vi havde en reduktion på -12 til -13% i salgsenheder (som rapporteret i vores artikel om ‘2012/13 forudbestillinger’ i kilde #62).

ligesom sidste sæson må det siges, at mens vinteren 2012/2013 var usædvanlig set fra rytternes synspunkt og ganske positiv for resortbaserede vintersportsbutikker, havde butikkerne i byen en hård tid og desværre fortsatte med at lide af en reduktion i margenerne, hvilket er ret kompliceret at forstå uden for virksomheden. Dette blev bekræftet af markedsledere, der blev drøftet om dette emne (se kilde #64). Andi Aurhammer, International Marketing hos Nitro: “jeg tror, at tiderne er hårde overalt. Selvfølgelig var sneforholdene meget bedre end sidste år, men det ser ud til, at der simpelthen var for mange produkter på markedet…” : “Jeg er næsten sikker på, at alle mærker har følt virkningen af mængden af sne, der faldt i Europa… næsten alle mærker slap af med deres lager, men fordi sneen ankom sent, faldt priserne. Så sæsonen var blandet med hensyn til margener.”

gunstigt vejr og usædvanligt snefald

gunstigt vejr og usædvanligt snefald

på trods af hvad du måske tror, var januar-juni-perioden i 2013 stadig en af de varmeste, som planeten har set med 0,59 liter c mere end gennemsnittet i det 20.århundrede. Faktisk var det endda den syvende varmeste nogensinde registreret på vores planet. På samme tid og mere lokalt forlængede den vedvarende kulde i Europa vinteren for de mest ivrige ryttere og gjorde marts måned til den koldeste siden 1883 i Storbritannien, 1845 i Belgien og 1922 i Sverige.

fra hukommelsen ser det ud til, at det er længe siden, at så meget sne faldt, kortet nedenfor viser, at den nordlige halvkugle frøs og hvide betydeligt i vinter. For europæiske deltagere er der ingen tvivl; vinteren 2012/2013 bragte mere pulver til bordet, end nogen har set i årevis. Sociale netværk bekræftede dette med millioner af billeder af pletter caked i pulver, regelmæssigt tankning vores fantasi og appetit.

det globale vintersportmarked 2012/2013

Recap: det globale vintersportmarked (undersøgelse af Laurent Vanat) nydes i omkring 80 lande og over 2000 skisportssteder (et sted betragtes som en udvej, hvis det har over fem skilifte).

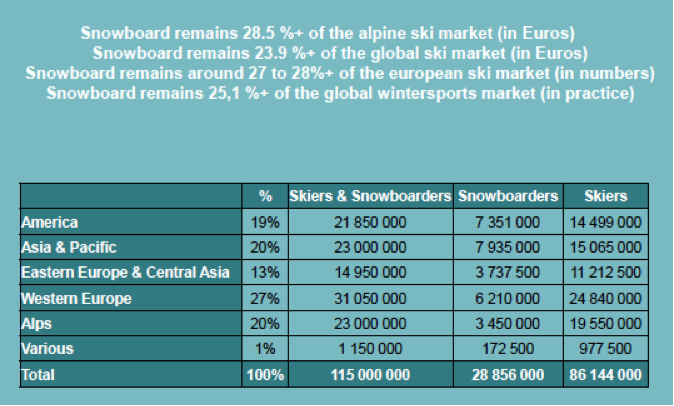

for sæsonen 2012/2013 estimerer vi antallet af samlede deltagere til omkring 115 millioner, alle sportsgrene inkluderet. Antallet af skidage kommer ind på omkring 400 millioner om året over hele verden. Flagskibslandene efter antal resorts og skilifte er stadig Østrig, USA, Japan og Frankrig med over 200 resorts og omkring 3000 elevatorer pr.

ifølge Laurent Vanat: “østeuropæiske og asiatiske Stillehavsregioner leverer 33% af verdens skiløbere, men repræsenterer kun 23% af skidagene. Disse regioner udgør markedets fremtidige udviklingspotentiale.”

ifølge mine egne skøn og ved at genbruge resultaterne fra Laurent Vanat kan vi opnå den geografiske fordeling af deltagelse:

Det Europæiske ski-og sneboardmarked 2012/2013

i 2012, ifølge NPD (verdens førende inden for forbrugermarkedsundersøgelser) og baseret på forbrugerpaneler, repræsenterer det samlede skiudstyrsmarked i Europa (34 lande) uden sneboarding omkring 1870 millioner Euro i salgspris sammenlignet med 355 millioner euro for sneboardudstyr med 149 millioner fra tjenester (udlejning og reparation). I samme åndedrag bekræfter NPD, at Tøjsalg designet til disse sportsgrene tjente 1952 millioner euro sammenlignet med 389 millioner Euro i sneboarding. Problemet er, at linjen mellem dem er sløret, fordi brugere og mange forbrugere ikke længere kan se forskellen mellem et ski-og et snebrætmærke.

ifølge mine egne beregninger baseret på tal fra branchen selv kan vi indstille den offentlige omsætning (salg) af udstyr, der sælges i Europa (24 lande) til 241 millioner Euro, et fald på 14%. Dette store fald i omsætningen vedrører 47% Til snebrætter, 30% støvler og 23% bindinger. I alt nåede udstyr til mænd 174 millioner, et fald på 20%, mens kvindernes markedsandel er ret stabil på omkring 52 millioner. Udstyr bestemt til børn under 14 år er også stabilt på 9 millioner. Omsætningen er derfor aftaget blandt mandlige ryttere i vintersæsonen 2012/2013.

ud af en global vintersportsbefolkning, der anslås til 115 millioner mennesker i 2012, er andelen af sneborgere omkring 29 millioner, eller 25% af entusiaster, en stigning i det faktiske antal, men et fald i forhold til antallet af skiløbere sammenlignet med sidste år. Vesteuropa og Alperne, med omkring 9.6 millioner ryttere, er Nummer et sted i verden med omkring en tredjedel af deltagerne, efterfulgt af Nordamerika og Asien/Stillehavsområdet (Japan, Kina, Korea). USA har 7,3 millioner skiløbere, over 50% af antallet af skiløbere (alpine og freeskiers), og det er ned til kultur. Europa, støttet af stærke industrielle og uddannelsesmæssige lobbyer bevarer skiens Dominans.

Det Europæiske sneboardmarked 2012/2013

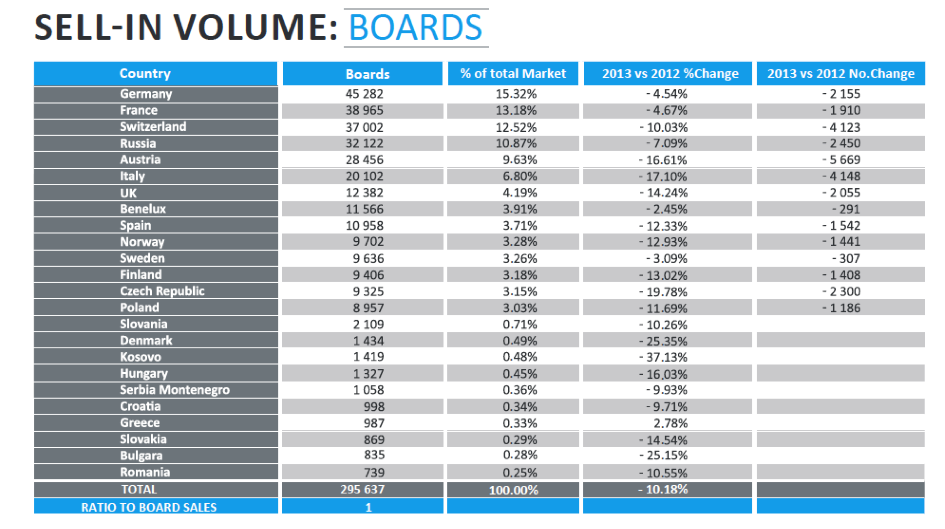

tæt på vores efterårsforudsigelser led det samlede salg af udstyr (brædder/støvler/bindinger) i salg med 11,9% (i alt antal stykker) denne vinter. Den mest berørte sektor var støvler, som selv oplevede et fald i solgte enheder med over 15%, efterfulgt af bindinger derefter brædder…

i alt var antallet af solgte plader i Europa 296.000 brædder til 322.000 par støvler og 304.000 par bindinger. Det er endnu en gang de historiske europæiske alpine lande, der betaler dyrt og i gennemsnit kaster 5-17% pr. Østrig, Sverige og Italien er de markeder, der kaster mest med omkring 14.000 bestyrelser tabt i alt fra netop disse tre lande. Dette år er et usædvanligt år af mere end en grund, og vi kan ikke bemærke nogen stigning i salget i nogen af de 24 lande i undersøgelsen, selv Rusland har vist en reduktion for første gang siden undersøgelsen begyndte.

markedet i Europa: omsætning baseret på detailpris

det samlede europæiske marked ligger derfor på omkring 240 mio. Dette fald sætter en stopper for stigningen i produktpriserne, der havde været konstant stigende i flere år. Med hensyn til segmentopdeling svarer dette til:

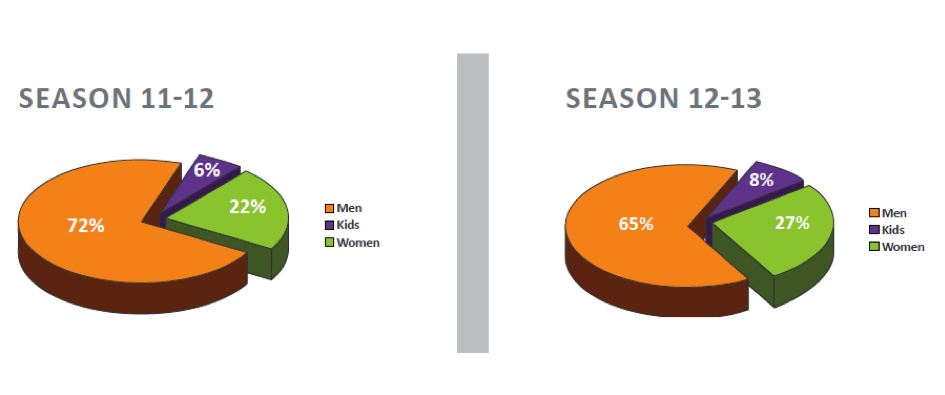

• 72% mænds produkter v. 77% sidste sæson.

• 24% kvinders produkter v. 19% sidste sæson.

* 4% Kids’ produkter v. 3% sidste sæson.

ud af de 240 millioner kroner kommer 47% af omsætningen (112 millioner euro) fra salg af snebræt sammenlignet med 45% året før.

2012/2013 tendenser:

61.5% (sammenlignet med 60% året før) af Det Europæiske salg blev genereret af kun fem lande med fjerdepladsen i Rusland. Denne stigning styrker alpelandenes betydning, men det er netop disse lande, der har mistet de fleste solgte enheder.

markedsandel i Europa efter mærke:

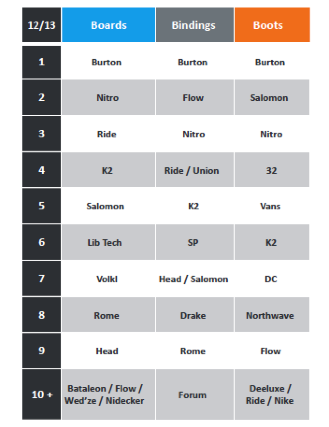

krydsanalysen af information, der deles af branchen, giver os mulighed for årligt at estimere mærkernes position i Europa i henhold til produktsegmenter: Burton er fortsat den ubestridte markedsleder på alle fronter (tabel 2). Nitro sneboard forbliver på andenpladsen for brædder og får et sted i bindinger. Ride kæmper igen med brother K2 om tredjepladsen på podiet for europæiske bestyrelsesmærker. Salomon forbliver solid igen i år og konsoliderer deres femteplads på det europæiske marked. Lib Tech har været blandt de bedste europæiske mærker i to år og gentager deres stærke position, men Volkl har taget plads i Bataleon sidste år, hvor sidstnævnte ikke kunne gengive resultaterne fra 2012.

Distribution:

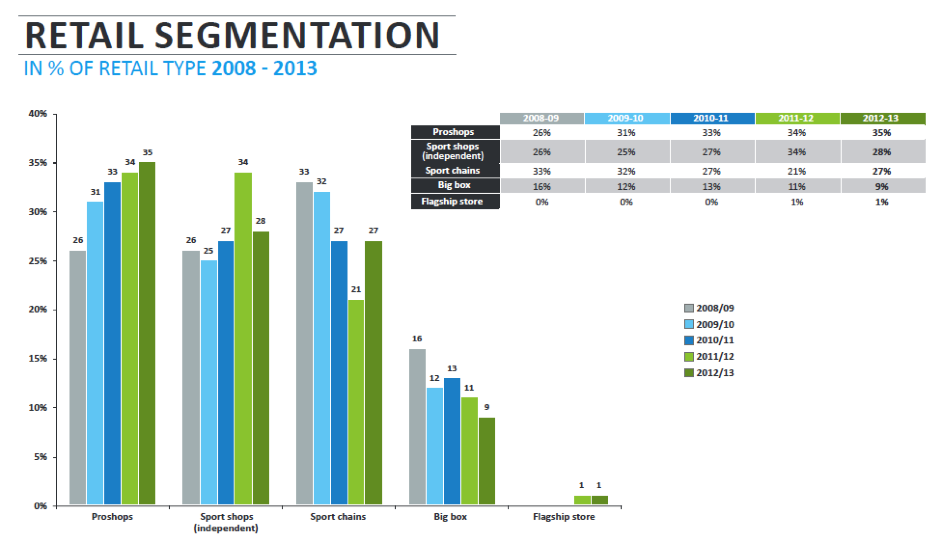

på samme måde som sidste sæson faldt distributionen i byer sammenlignet med i resorts lidt til 61% markedsandel (i hårde varer), så 1% gik tabt til fordel for udvejsbaseret salg. Andelen af produkter bestemt til huslejer steg betydeligt for at bosætte sig på 27% (+4%), Dette rigelige snefald var virkelig gavnligt for udvejsvirksomheder, der havde en fremragende ny sæson. I fem sæsoner har specialiserede pro-butikker fortsat styrket deres markedsandel til 35% af det samlede salg sammenlignet med 34%, 33% og 31% i de foregående tre år. Pro-butikkerne forbliver derfor stort set dominerende. Uafhængige sportsbutikker, hvis bidrag i 2011/2012 blev katapulteret til samme niveau som pro shops svækket lidt for at komme tilbage til omkring deres 2010/2011 niveau på 28%.

dette tilbageskridt tager andelen af uafhængige sportsbutikker til samme niveau som nationale/europæiske kædebutikker. Store boksbutikker mister fortsat markedsandele inden for sneboarding. Dette er med til at differentiere sporten fra de fleste traditionelle vintersportsentusiaster, der er mere tilbøjelige til at besøge store navne og distributører.

segmentering af markedet: efter pris, efter disciplin, efter køn

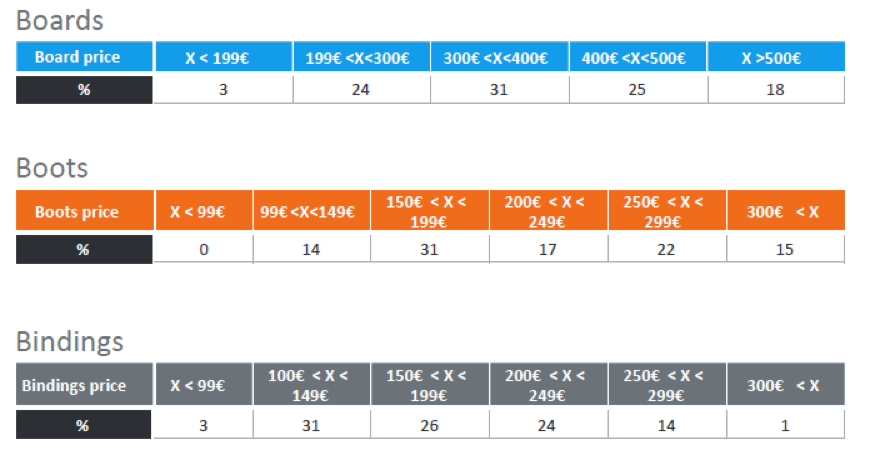

Snebrædder for mænd mellem kr200 og kr400 (detailpris) repræsenterer nu kun 55% af de solgte produkter, segmentet faldt igen i år med gennemsnitsprisen trukket ned. Den 300-400 er fortsat segmentleder med 31% af det samlede salg (tabel 4). Produkter over 400 kr. forbliver stabile, mens produkter under 200 kr.gik fra 1-3% af markedet.

i samme åndedrag bemærker vi et fald i den gennemsnitlige indkøbskurvværdi i støvler med produkter under Kurt 200, der går fra 43% i 2011/2012 til 45% sidste vinter. Denne tendens blev yderligere understreget i bindingssegmentet med en stigning fra 54% -60% for produkter under kur 200.

som et resultat, og for første gang i aldre, Den gennemsnitlige boards/støvler/bindinger indkøbskurv er nede i Europa. Indtil nu har vi været stærkt afhængige af stigningen i værdi for at udligne faldet i antal, og derfor markerer vinteren 2012/2013 et vendepunkt med et samlet fald i Den Europæiske sneboardingomsætning til størrelsesordenen 14%.

med hensyn til disciplin har ingen større overraskelser, freestyle og freeride/freestyle kæmpet for førstepladsen år efter år, men vinteren 2012/2013 har set ren freestyle stall, der faldt som en sten til 34% af salget sammenlignet med 47% vinteren før. Den segmentførende freeride / freestyle avancerede til 43% af salget. Freeride / backcountry og touring-segmenterne fortsætter med at accelerere blandt ældre deltagere og udendørs sportselskere og når 23% af det samlede salg af sneboard. Producenter store og små har indgået denne stadig innovative niche. For kvinder har freeride/freestyle-segmentet også en vigtig position og absorberer over 55% af deltagerne. I total modsætning til sidste år blev kvinders og børns deltagelse under 14 år styrket i år, hvilket vendte det beklagelige fald sidste år. Vi er tilbage på mere acceptable deltagelsesniveauer, og dette genantænder håbet om at have en sport, der er åben for alle og appellerer til børn.

konklusion:

vi må indrømme, at faldet i salget er ubestrideligt. I år har det ramt omsætning såvel som salgsmængder. På samme tid, og som vi har set ovenfor, synes antallet af deltagere ikke at være faldet. Så hvad sker der? Faktisk, ligesom surfmarkedet, selvom antallet af deltagere fortsætter med at stige, ser forbruget ud til at stagnere eller falde. På trods af helt usædvanlige, rekordstore vintre for ryttere, det ser ud til, at vores branche regresserer. Små producenter er i problemer, og fabrikker er nødt til at omstrukturere.

den økonomiske krise, som vi taler så meget om, har måske endelig formået at indhente os for tilstrækkeligt at erodere vores forbrugers tegnebøger, så de foretrækker at holde deres udstyr i en sæson længere eller endda leje mere moderne udstyr, så de ikke behøver at afskaffe købsprisen. Mere end nogensinde, og dette var allerede min besked fra tidligere år:

– lad os først tage os af alle vores forbrugeraldre, børn eller seniorer uden undtagelse, undtagen ingen. Båret af moderne eventyrere som Le Rue og Jeremy Jones, er touring en stor mulighed, så længe udstyret fortsætter med at udvikle sig, bliver lettere og mere praktisk at bruge. Hvor mange mennesker ville allerede have givet op på ski, hvis de skulle sidde i sneen hver gang de klippede og klippede deres bindinger?

– for det andet, lad os stoppe med at opdatere vores sortiment og i stedet arbejde på at bevare leader-produkter i vores kataloger over flere sæsoner. Disse alt for regelmæssige opdateringer, der sigter mod at udstøde deltagere, hvis udstyr er blevet old school, bidrog til at dræbe vindsurfing… lad os ikke få historien til at gentage sig selv, men lære af tidligere erfaringer.

-for det tredje producerer vi kun det, vi har solgt…vi undgår dramaet med rabatter for tidligt i sæsonen, der dræber margener langs hele forsyningskæden.

desværre viser den første analyse af 2013/2014 Produktsalg igen kun et lille fald – det er på tide at skifte gear.